«Vuelve a sonar la palabra burbuja. Se escucha por todas partes, más en los medios de los denominados expertos, que en otros círculos. En Bolsa, es cierto, siempre han existido burbujas. Quizá la más llamativa fue la de las punto.com. Luego llegó la pasión y quiebra de lo verde, de la energía limpia y ahora todos los que tienen unos euros proclaman las excelencias de las Fintech y de nuevos actores en el mercado de la desintermediación financiera.

Y todo, porque la banca está acorralada. En muy poco tiempo se han disparado multitud de alarmas desde los sitios más recónditos. Crece el número de nuevos actores en el mercado, como se explica en el enlace siguiente, pero no todos van a prosperar ¿Ya nadie se acuerda de la burbuja de las punto.com? Para mí, la situación actual respecto a la banca y los nuevos competidores es muy similar», me dice el estratega de un banco londinense. Un fenómeno que lo explica muy bien Crash Bolsa.com: La «burbuja de las empresas punto-com» (también llamada «burbuja tecnológica») abarcó aproximadamente desde 1995 a 2001. El punto culminante de la burbuja fue el 10 de Marzo de 2000, cuando el índice NASDAQ alcanzó un máximo de 5132,52 puntos. Los mercados de valores en las naciones occidentales disfrutaron de una enorme revalorización en el nuevo sector de Internet y otras empresas asociadas. Este período se caracterizó por la fundación (y, en muchos casos, espectacular fracaso) de un grupo de nuevas empresas basadas en Internet, a las que se conoció popularmente como «punto-COM». La combinación de un rápido aumento de los precios de las acciones, debida a la especulación individual en Bolsa, y la gran disponibilidad de capital riesgo, creó un exuberante entorno en el que muchas de estas empresas abandonaron los modelos estándares de negocio, centrándose en el aumento de la cuota de mercado a toda costa. Los capitalistas de riesgo vieron las espectaculares subidas en las acciones de las empresas punto-com y, debido a ello, se movieron más rápido y con menos cautela que de costumbre. Los bajos tipos de interés en 1998-99 ayudaron a aumentar el capital riesgo. Aunque algunos de estos nuevos empresarios tenían planes realistas y capacidad administrativa, la mayoría de ellos carecían de estas características, pero fueron capaces de vender sus ideas a los inversores a causa de la novedad del concepto…

…El modelo habitual de las empresas punto-com se basaba en el aprovechamiento de las redes para conseguir cuota de mercado aún a costa de acumular pérdidas. Estas empresas esperaban poder construir una imagen de marca suficiente para obtener rentabilidad de sus servicios más tarde. El lema «hacerse grande rápido» reflejaba esta estrategia. Durante el período de pérdidas, las empresas se basaron en el capital de riesgo y, especialmente, en ofertas públicas de acciones, para pagar sus gastos. La novedad de estos valores, junto con la dificultad de valoración de las empresas, llevó al precio de sus acciones a alturas vertiginosas, y convirtió a los administradores de las compañías en ricos sobre el papel.

Históricamente, el boom de las punto-com boom fue similar al de otra serie de tecnologías que tuvieron un gran auge en el pasado, como los ferrocarriles, los automóviles, la radio, la electrónica, los ordenadores personales y la biotecnología.

***

Ha escrito Ramón G. Cepas (Invertia) que crear un banco en España requiere 18 millones de euros, en Reino Unido cuesta 1 millón de libras”, alertan los expertos del Instituto de Estudios Bursátiles (IEB). Según su perspectiva, “España es líder en banca retail y hay empleados del sector con mucho conocimiento que si no se explota acabarán marchándose” y han avisado de que “el Banco de Inglaterra ha dado 14 licencias en los últimos años para banca digital, pero en España no se dan licencias”.

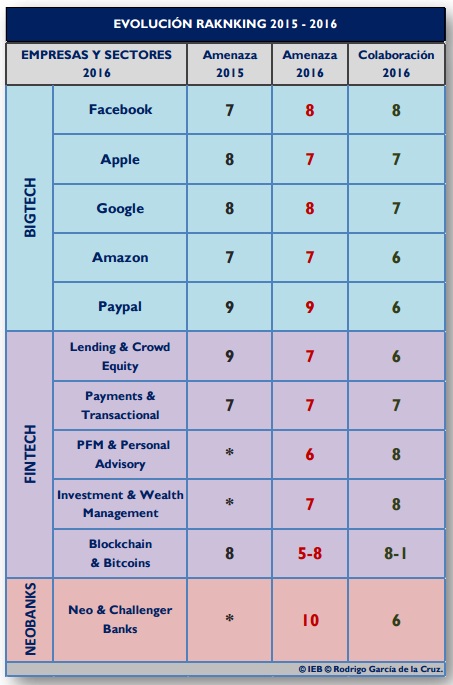

La banca española y la mundial se encuentra en un momento de revolución del sector y un año más el ranking de competidores del sector financiero que ha presentado el IEB lo ha puesto de manifiesto. En su tercera edición han puesto sobre la mesa, una vez más, los grandes competidores de la banca. Los primeros, las Bigtech, las grandes tecnológicas, entre las que Paypal, Apple y Google son los más peligrosos; pero Facebook y Amazon le siguen de cerca. Luego las Fintech, empresas de servicio financiero, donde el mayor reto lo suponen las plataformas de préstamos. Y un último tipo de competidores, los Neobanks, bancos digitales, que tienen una amenaza de 10 sobre 10 para la banca.

El director del programa en Innovación y Tecnología Financiera del IEB, Rodrigo García de la Cruz, ha afirmado que “los principales bancos entienden que el futuro no es lo que era y que están en constante transformación”. Un reto, la revolución que suponen estos competidores, a los que España tiene mucho que decir. Según ha reconocido, “hemos sido un país líder en banca minorista y tenemos mucho que aportar”, por lo que pide crear el entorno ideal para favorecer el emprendimiento.

”En Reino Unido, hay unas 6.000 personas trabajando en empresas de Fintech y hay mucho interés por países con un largo historial bancario como Suiza y Luxemburgo”, reconoce el también profesor del IEB, Jesús Pérez. Según su previsión, “se podrían crear en España unos 5.000 empleos en los próximos años”. Actualmente, se crean a nivel global dos empresas de Fintech cada semana.

”Muchas personas del sector financiero se están trasladando a otros lugares, tenemos una gran oportunidad que no podemos dejar pasar”, ha añadido Pérez. El experto ha señalado que “dependiendo de la regulación, permites que tu entorno Fintech esté más o menos abierto”. “En España necesitamos dinamizar este entorno, porque si no el talento se marcha”, ha recordado.

Ante este reto de las Fintech ha querido desdramatizar y ha reconocido que “es muy positivo para los bancos que las start up estén al lado, porque si las tienes cerca puedes tener una mejor relación con ellas”.

Al respecto de esta apuesta ha puesto como ejemplo Reino Unido, donde en los últimos dos años se han dado una quincena de licencias bancarias que han ido a parar a los llamados neobanks, bancos digitales. “En España no se dan licencias bancarias, ¿cómo van a surgir bancos digitales?”, se ha preguntado García.

”España ha sido un país líder en banca retail, hay muchos empleados en el sector con mucha creatividad y con mucho conocimiento”, ha añadido. Los expertos han coincidido en que durante la campaña electoral se han oído algunas afirmaciones en favor de este tipo de “nuevas industrias”, por lo que han abogado por “ver si hay un resultado en las elecciones y permiten que nos pongamos a hacer cosas”.

Moisés Romero

La Carta de la Bolsa