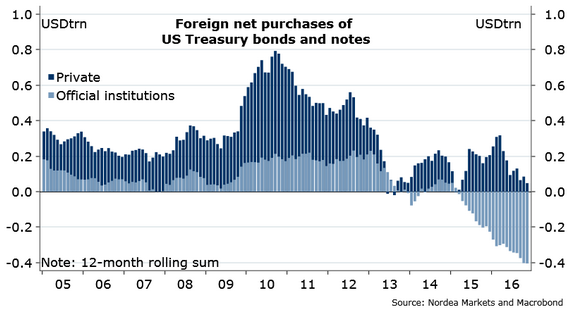

En 2013 los flujos internacionales de capitales comenzaron a perder interés por el Dólar.

La confianza del “dinero” (de gestores internacionales de fondos, de gobiernos o de ciudadanos de la aldea global) depositada durante décadas sobre Estados Unidos se desvanece, en un ambiente de incertidumbre creciente que sobrevuela desde hace 3-4 años.

Todo es susceptible de empeorar, reza la segunda ley de Murphy, y en estas llega Trump a la presidencia USA rompiendo un modelo vigente también décadas que está enfureciendo a políticos, élites, empresas, ciudadanos… de dentro y fuera de sus fronteras.

Las Reservas en Dólares comenzaron a amontonarse a principios de los 70, cuando Nixon decidió cerrar la “ventana del Oro”, cargándose un vínculo o patrón -oro- que prevenía a las autoridades monetarias de cualquier tentación para cometer la tropelía de inventar dinero sin estar respaldado por un valor intrínseco real y universal.

Desde entonces la disciplina fiscal y de gestión monetaria se ignoraron y las tentaciones de pagar con dinero procedente de las impresoras, no de la productividad y progreso económico, comenzaron a hacerse realidad.

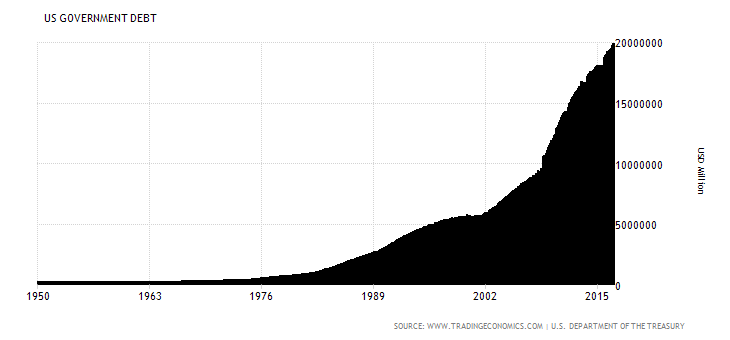

Observen la evolución de las deudas USA desde 1950.

Junto con la diabólica política de acumulación de deudas, también aumentaron sustancialmente las reservas, en buena medida gracias a la habilidosa creación del Petrodólar, también a principio de los 70.

Durante años, cada dólar de deuda inventada generaba más de un dólar de PIB y la economía USA crecía robusta, recibiendo además ingentes cantidades de dinero exterior comprando su moneda y engrosando los niveles internacionales de reservas en dólar, generando un suculento “señoreaje“.

La tendencia de incremento de deudas es ahora temeraria, desde que es necesario inventar casi 2.5 dólares para generar 1 dólar de PIB (ley de retorno decreciente) y además, el ritmo de acumulación de reservas es descendente desde el año 2011.

En el año 2000, los activos en dólar suponían alrededor del 70% de las reservas mundiales. Hoy ese porcentaje ha caído hasta el 62% y la tendencia es a la baja y algunos análisis de proyección apuntan la posibilidad de perder el 50% tan pronto como en 2021.

Allá por el año 2013 China dejó de comprar deuda USA y después su posición cambió a netamente vendedora, sus reservas han caído en cerca de $1 Billón de dólares o casi un 25% hasta $3.1 Billones.

Rusia también es vendedor neto, así como Arabia Saudí y otros muchos en respuesta a sus distintas rivalidades. Pero ahora se han unido al club de vendedores otros países, contribuyendo a sumar inestabilidad e incertidumbre a la evolución futura del mercado de deuda USA.

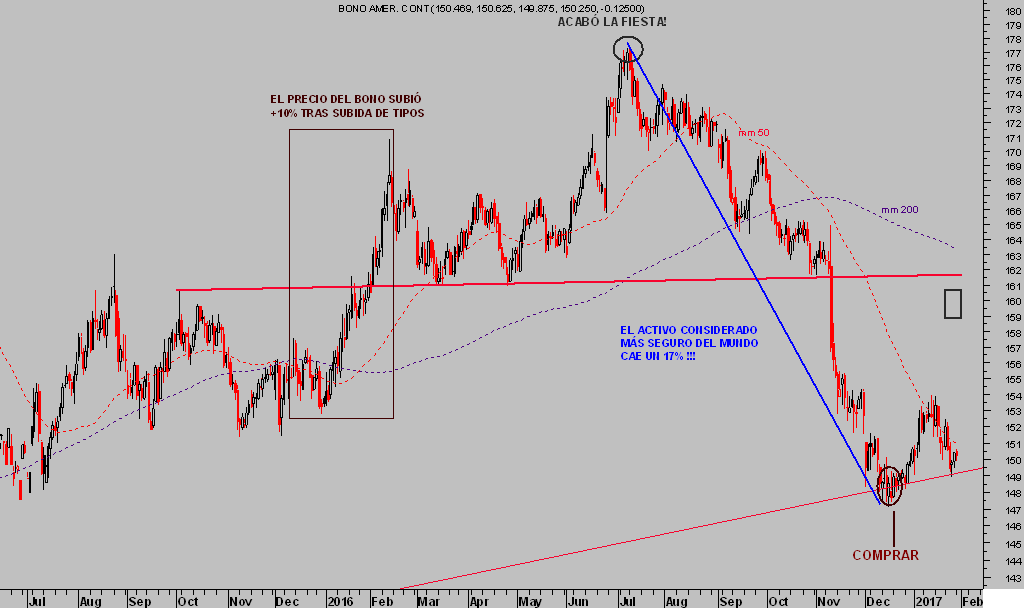

La falta de demanda es un grave problema y se suma a los retos que los Bond Vigilantes observan desde la barrea de la inquietud, retos como las posibilidades inflacionistas o el imparable aumento esperado de deudas que invitaron a optar por vender también a partir del pasado verano.

T-BOND, diario

Los BRICS, Brasil, Rusia, India China y Sudáfrica, comenzaron hace unos años a sumar fuerzas para la construcción de instituciones y estructuras de poder capaces de rivalizar, a los actuales FMI o Banco Mundial y eventualmente suplantar la supremacía del Dólar.

Son numerosos los países embarcados en la idea de romper con el dominio del Dólar y la propia gestión USA de sus asuntos económicos y financieros están coadyuvando.

Un país jugando sistemáticamente con las deudas, con unos “Twin Déficit” (fiscal y comercial) crónicos, deuda externa disparada, crecimiento económico bajo y artificial, por citar algunos contras, está en posición de fragilidad estructural que puede conducirle a sucumbir en manos de sus acreedores.

Entonces, llega el Sr Obama junto con sus acólitos colegas de la FED y en 2009 se les ocurre la idea imponer un nuevo juego -el de Juan Palomo, me lo guiso y me lo como-.

El juego de la expansión cuantitativa o QE, que asegura demanda suficiente para atender cualquier necesidad del Tesoro aunque no exista demanda real de títulos, a través del cual el balance de la FED ha engordado groseramente, como nunca antes en la historia, hasta acumular alrededor de 4.3 Billones de dólares.

Además del desagradable juego de Juan, el legado de Obama en términos de deuda es escalofriante, ha creado cerca de $10 billones, más deuda en 8 años que USA durante más de 200 años.

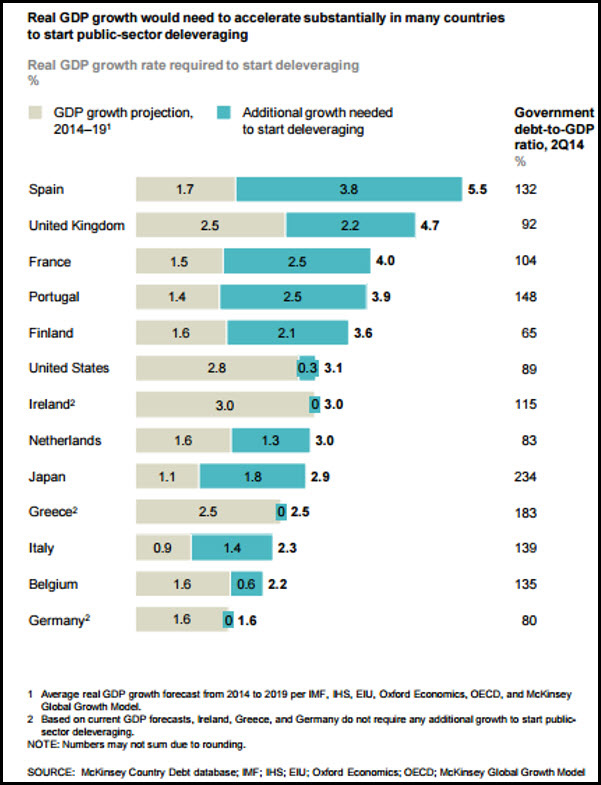

Según informa McKinsey Global Institute, la velocidad de crecimiento de PIB -escape velocity- necesaria para que los gobiernos puedan salir de la peligrosa espiral de endeudamiento, comenzar a desapalancarse o reducir deuda, es diferente según naciones.

España está en la peor posición, cuyo PIB necesitaría crecer +5.5%, aunque USA necesitaría crecer un +3.1% para alcanzar su velocidad de escape, más del 50% por encima del crecimiento actual.

El problema es que bajo el mandato de Trump, USA va a impulsar decididamente el volumen de deudas, de manera que cuando el PIB alcance el 3.1%, si lo consigue, la velocidad de escape habrá crecido simultáneamente.

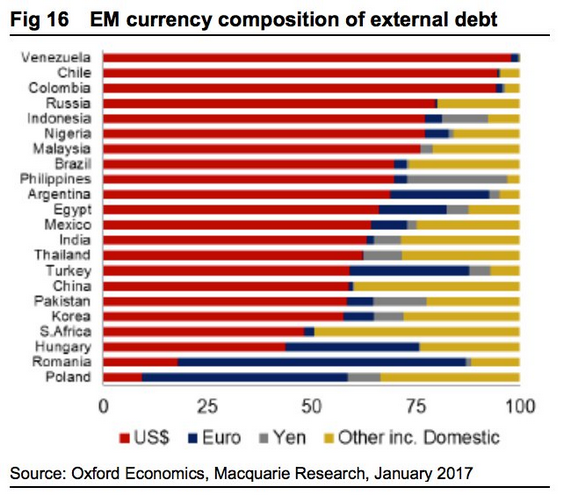

Son numerosos los países literalmente ahogados por las deudas contraídas en Dólar, acreedores de USA, que sufren la fortaleza del billete verde, observen la exposición de las deudas de algunos países emergentes y su dependencia al Sr Trump.

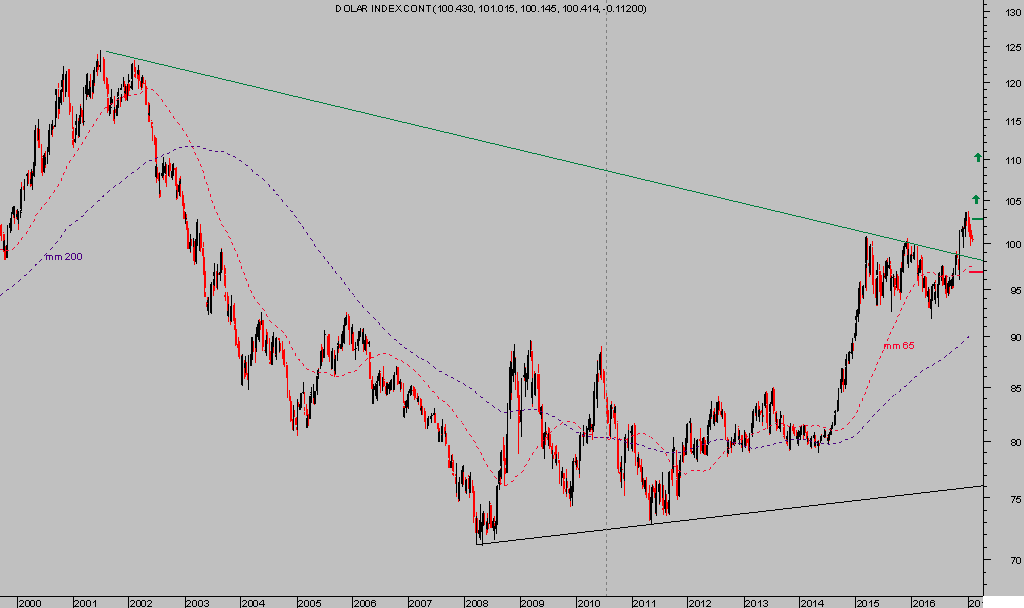

La evolución alcista del Dólar en los últimos años está siendo nefasta para sus acreedores. Ha subido alrededor de un 30% desde mayo de 2014 y tanto el análisis comparativo con otros países de variables fundamentales como IPC, PIB y tipos, como distintos escenarios técnicos de probabilidades, apuntan a un nuevo impulso al alza una vez concluya la corrección en marcha.

DÓLAR INDEX, semana

La sesión bursátil de hoy es la última del mes de enero y el mercado está pendiente de la reunión del Comité de Mercados Abiertos de la FED -FOMC- que termina mañana.

Las expectativas sobre su actuación son de enorme interés tanto la decisión como el comunicado y “forward guidance”, ahora que la campaña “todos contra Trump” se encuentra en pleno auge.

Sabiendo de la falta absoluta de independencia de la FED y que está comandada por un grupo de dirigentes criticados por Trump (“the system is rigged“), cabe cualquier tipo de sorpresa y/o lectura de sus acciones desde un prisma no exclusivamente monetario.

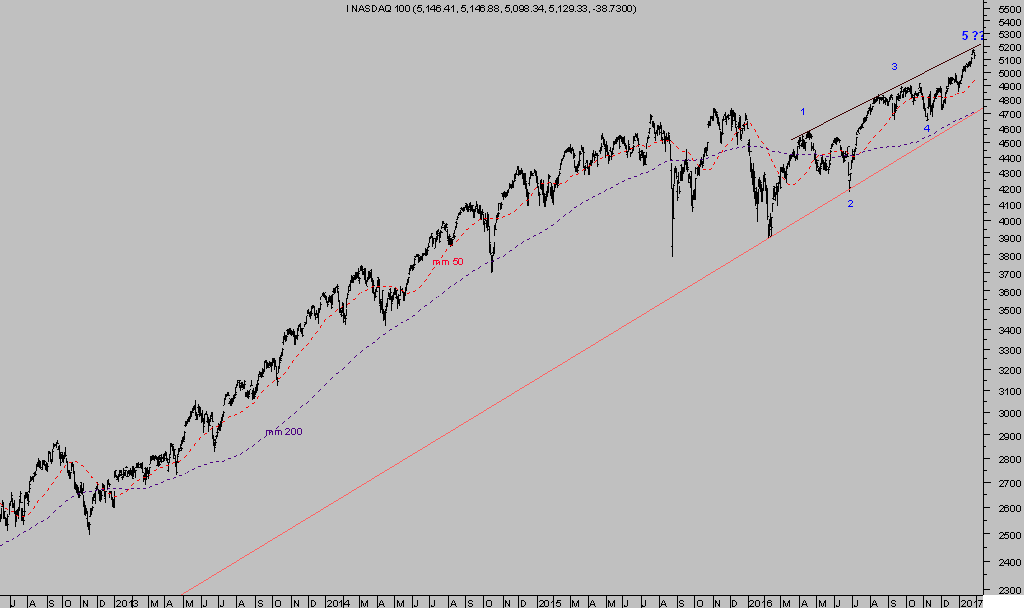

Muy interesante coyuntura, quizá un mal camino para enderezar los desequilibrios técnicos y fundamentales de un mercado de acciones, entre otros, tan sobre valorado como el actual.

NASDAQ-100 diario

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com