«Llevo más de cuatro años oyendo la misma cantinela, la que repite que la inversión en infraestructuras es clave en la Europa que viene. Por sí sola no resolverá el problema del bajo crecimiento, pero ayudará mucho. No hay más opciones donde elegir. Europa es la que es. Desde la Comisión Europea se barajan más de 300.000 millones de euros en inversiones en la zona euro. Un 3 % del PIB del área. Pero los analistas esperan más, mucho más. Por eso, a nuestros clientes les recomendamos desde hace un par de meses la compra de acciones de constructoras españolas, que son las que mejor están preparadas a nivel global. Pero han sido los proyectos de Trump los que han impulsado las cotizaciones y no los buenos deseos comunitarios», me dice el analista jefe de una sociedad de Bolsa, que me envía el siguiente enlace:

Ha comenzado 2017, y lo ha hecho con una de las promesas que más ha comprado el mercado en la fase final de año: más gasto gubernamental en infraestructuras, especialmente en EE.UU. “Los mercados de capital juegan un rol cada vez más crítico a la hora de financiar las infraestructuras, reflejando así las presiones presupuestarias sobre los gobiernos de EE.UU. y otras partes del mundo”, observa Mark G. Roberts, responsable de análisis y estrategia de activos alternativos en Deutsche AM.

Roberts resume a continuación el estado actual de los fundamentales para esta clase de activo: “Globalmente, la demanda de deuda emitida para financiar infraestructuras continúa creciendo.Los tipos de interés siguen bajos de acuerdo con los estándares históricos. Esto está causando que los inversores que invierten en estrategias de larga duración busquen alternativas a los bonos soberanos”.

En este contexto, el experto recuerda que “los inversores están buscando opciones que puedan ofrecer potencialmente un perfil de rentabilidad/riesgo mejor, pero sin alejarse significativamente de una proposición de riesgo bajo”, y es en este punto donde cobra sentido estudiar las oportunidades que ofrece el sector de infraestructuras, especialmente por su potencial para la diversificación de carteras: “Invertir en una cartera líquida de grandes activos de infraestructuras de alta calidad y con grado de inversión puede conducir potencialmente a unos retornos interesantes ajustado por el riesgo. Es más, los flujos de caja generados por los activos de infraestructuras tienden a ser predecibles por naturaleza y visibles en el largo plazo, lo que también puede ayudar a reducir las tasas de impago”.

El experto sigue viendo ventajas a la clase de activo incluso en el caso de que efectivamente se declare un impago (comparativamente respecto a otros activos): “La naturaleza de los activos de infraestructuras, que están respaldados por activos físicos, y la estabilidad relativa de las valoraciones de los activos, tienden a traducirse en tasas más altas de recuperación para los acreedores”.

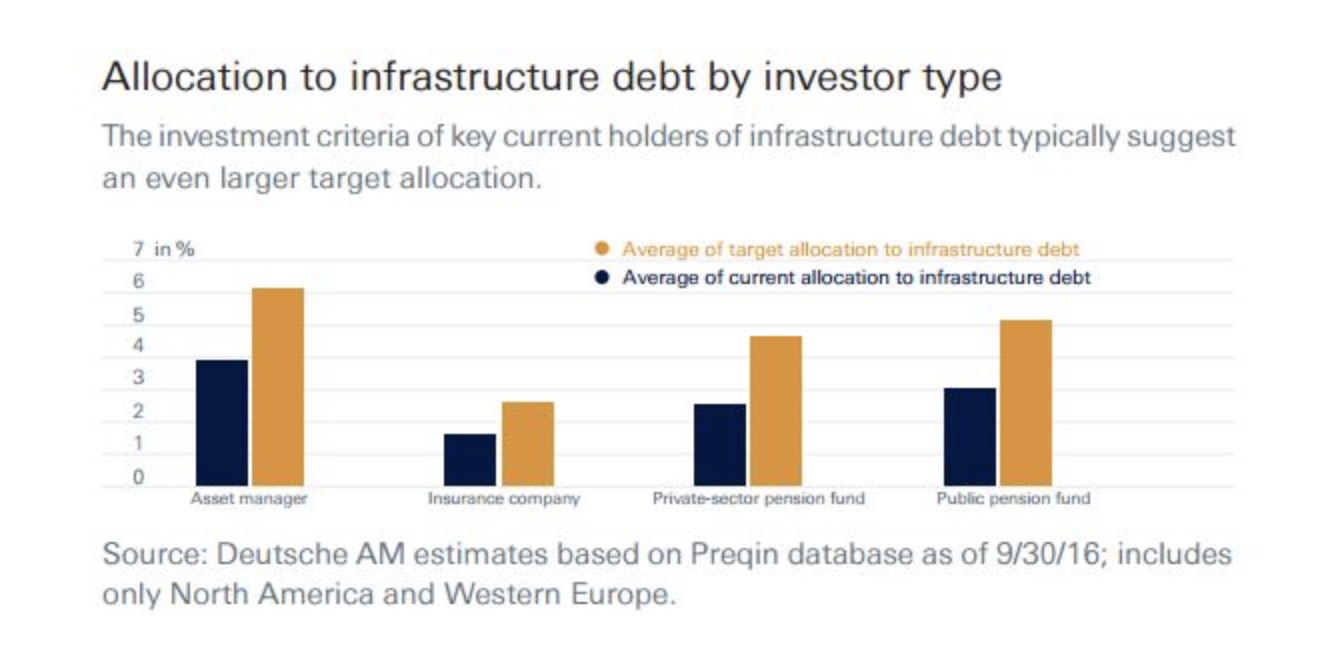

Finalmente, Roberts aporta a continuación un gráfico en el que se puede observar la estabilidad de las inversiones en infraestructuras, dadas por el periodo de tiempo que los inversores institucionales (aseguradoras, fondos de pensiones, gestoras) las suelen mantener en cartera.

Moisés Romero

La Carta de la Bolsa