La sesión de ayer resultó curiosamente ajetreada, más por las novedades macro y de política monetaria que por su impacto en los mercados.

Después de la publicación de unos datos macro sustancialmente más débiles de lo esperado, la Reserva Federal salió a la palestra comunicando subida de tipos de +0.25 puntos. Las bolsas cerraron en ligero tono negativo.

El Census Bureau publicó el informe de Ventas al Menor de noviembre, una mejora decepcionante del +0.1% y revisión a la baja del dato de octubre de dos décimas hasta el +0.6%. Las Ventas ex autos mejoraron un +0.2%.

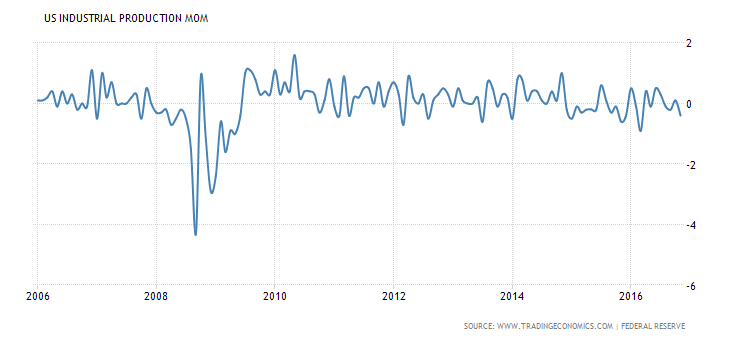

El resto de datos de actividad económica USA ayer publicados tampoco invitan al optimismo. La Producción Industrial se contrajo un 0.4%, inferior al -0.1% estimado por el consenso, igual que la Utilización de Capacidad Productiva, que quedó en el 75% o los inventarios empresariales que cedieron un -0.2%.

PRODUCCIÓN INDUSTRIAL USA

Por contra, el índice de Precios a la Producción subió en noviembre muy por encima del 0.1% esperado, hasta el 0.4%, presionando al alza la tasa interanual hasta niveles de 2014 y reafirmando la leve tendencia a la recuperación iniciada desde los mínimos de finales del pasado año.

INDICE PRECIOS A LA PRODUCCIÓN, USA.

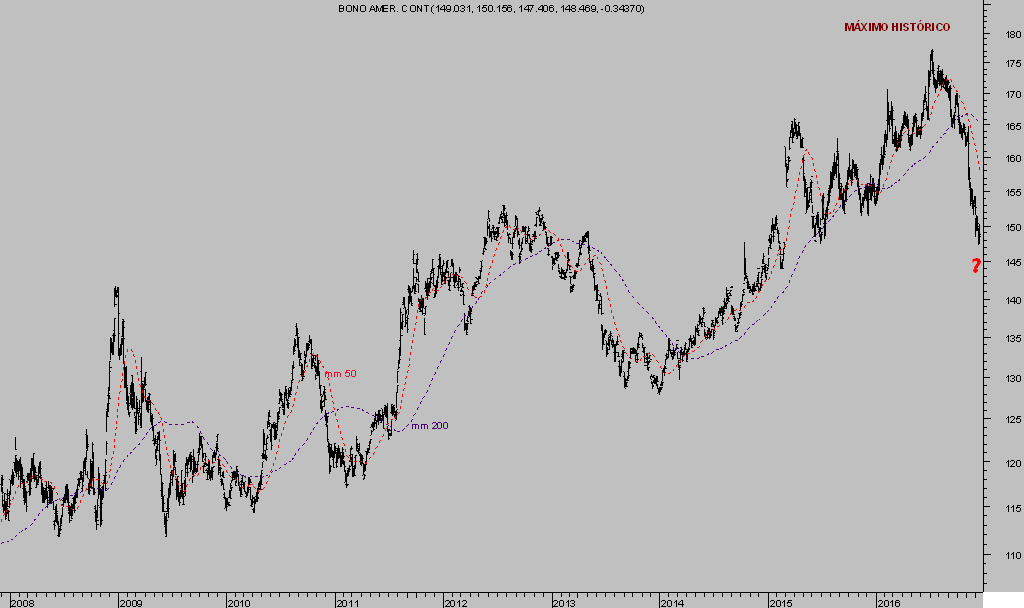

Las presiones inflacionistas fueron interpretadas con rapidez por los Bond Vigilantes, cuya respuesta fue vendedora reafirmando la tendencia de ventas de bonos iniciada el pasado mes de julio que ha provocado la caída de precios más abrupta en 26 años y subida de los tipos largos cercana al 50%, desde el 2% al 3% actual.

Subida que a su vez incide en la evolución del índice de evolución hipotecaria -MBA Mortgage Index-, cayendo un considerable 0.4%.

Las ventas de bonos fueron, no obstante, muy moderadas y técnicamente constructivas dentro del escenario y estrategias (reservado en atención a suscriptores de pago) que mantenemos abiertas para aprovechar un desenlace más que probable durante las próximas semanas.

T-BOND, diario

La marcha de la actividad económica y de precios USA será de muy compleja gestión para la FED si, llegado el momento, cristaliza en un indeseable periodo de estanflación (estancamiento económico más inflación).

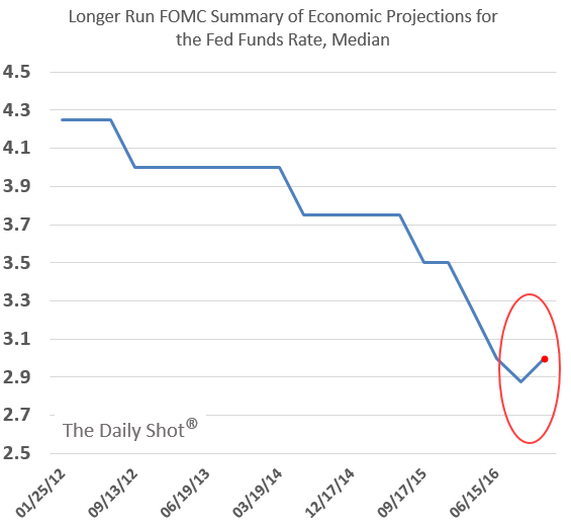

Observen la constancia en la reducción de las proyecciones de crecimiento económico de largo plazo realizadas desde 2012 por la FED:

La Reserva Federal optó por avanzar en su difícil proceso de normalizar las condiciones de política monetaria para una economía aún sin normalizar. Subió los tipos en 0.25 puntos, la única subida de 2016 y lejos de las 3 proyectadas al inicio del año.

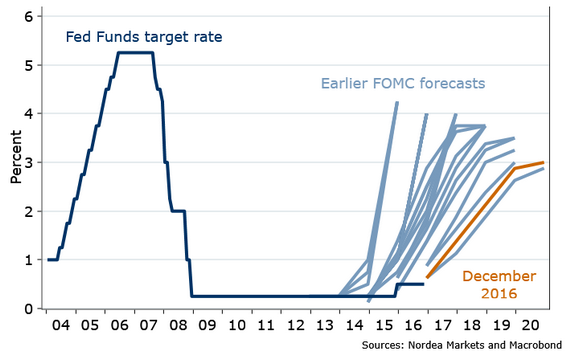

Las previsiones de la FED para el próximo año son idénticas, proyectando otra vez 3 subidas de 0.25 para 2017 con objeto de prevenir posibles brotes de inflación. Se trata de un mero ejercicio de positivismo normalizador, observen las predicciones y realidad de la marcha de los tipos durante los últimos años.

El comunicado del FOMC de ayer apenas ofrece novedades, continúa la data-dependencia, así como los deseos de mejora económica y la esperanza de poder ajustar tipos… de manera gradual:

- “with gradual adjustments in the stance of monetary policy, economic activity will expand at a moderate pace and labor market conditions will strengthen somewhat further. Inflation is expected to rise to 2 percent over the medium term as the transitory effects of past declines in energy and import prices dissipate and the labor market strengthens further…”

- “In view of realized and expected labor market conditions and inflation, the Committee decided to raise the target range for the federal funds rate to 1/2 to 3/4 percent. The stance of monetary policy remains accommodative...”

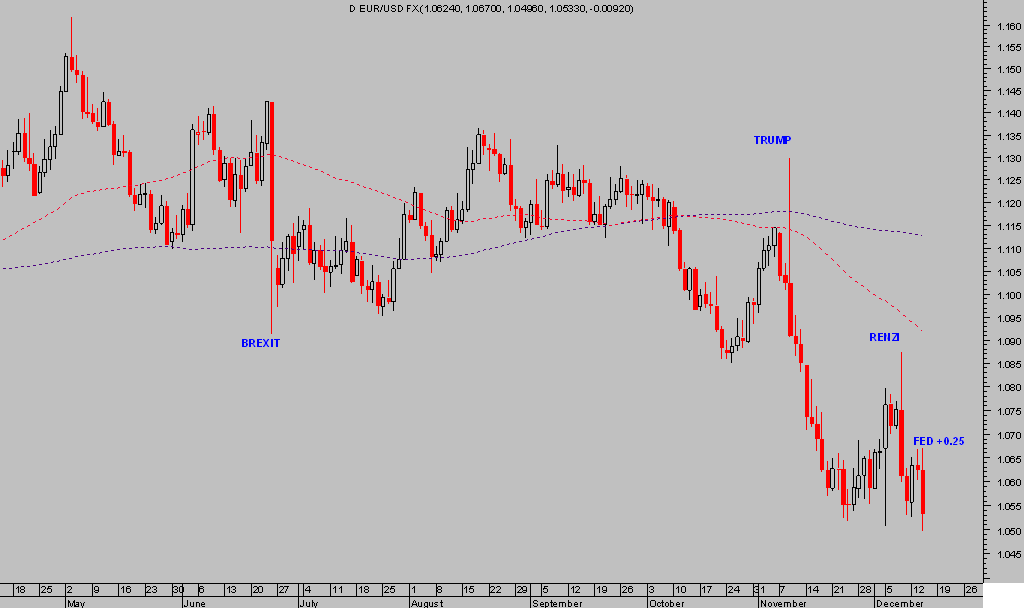

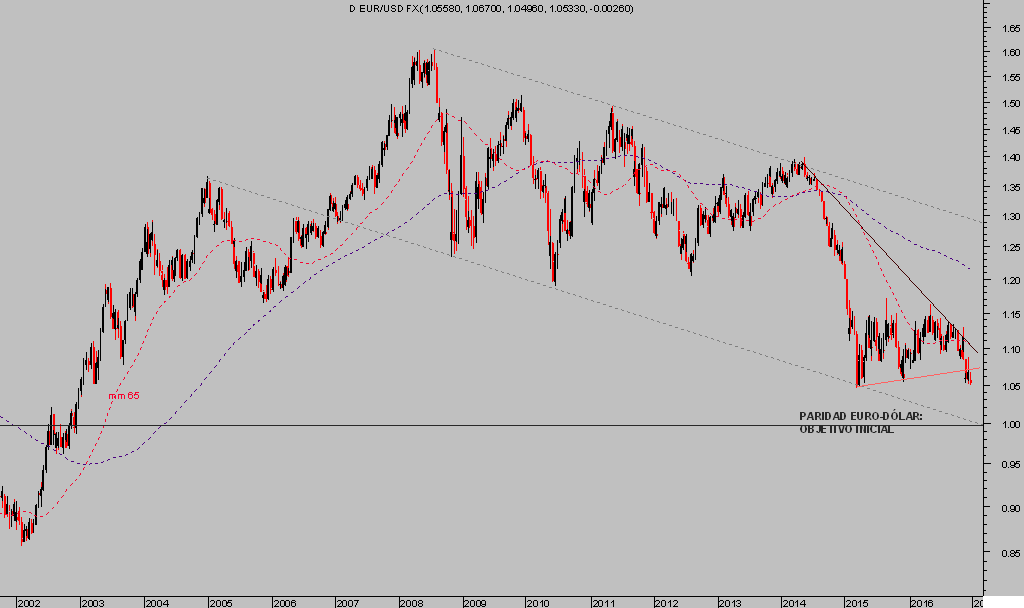

El efecto de la subida de tipos no se hizo esperar en los mercados de divisas, el Dólar avanzó de nuevo hasta alcanzar niveles máximos de 14 años. El Euro reaccionó cayendo con fuerza y en línea con el escenario Bce vs Fed: ¿caerá el euro-dólar hasta la paridad?

EURO-DÓLAR, diario

EURO-DÓLAR, semana

Además de las caídas en el precio de los bonos, aunque limitadas, en las cotizaciones bursátiles o en el Euro, la decisión de la FED también provocó ventas y corrección en los precios de mercados de materias primas, en Oro y Plata, de acuerdo con el escenario más probable que venimos explicando largo tiempo.

El post de 1 de diciembre analizaba la situación técnica y proyecciones del ORO, así como algunas ideas sobre el posicionamiento de los inversores vía lecturas de Commitment of Traders, que invitaban a extremar la prudencia:

- “Tengamos en cuenta que 180.000 contratos largos son muestra inequívoca de confianza y optimismo, a pesar de la dureza de la corrección de los últimos meses.

- Los inicios de tramos en tendencia suelen coincidir con un posicionamiento COT de grandes especuladores en posición CORTA NETA, no largas. De manera que convendría observar un giro completo del posicionamiento hasta alcanzar al menos 150.000 contratos netos vendidos antes de depositar demasiada confianza en las posibilidades alcistas de los metales.”

Próxima parada del ORO=> 1.050 dólares la onza!

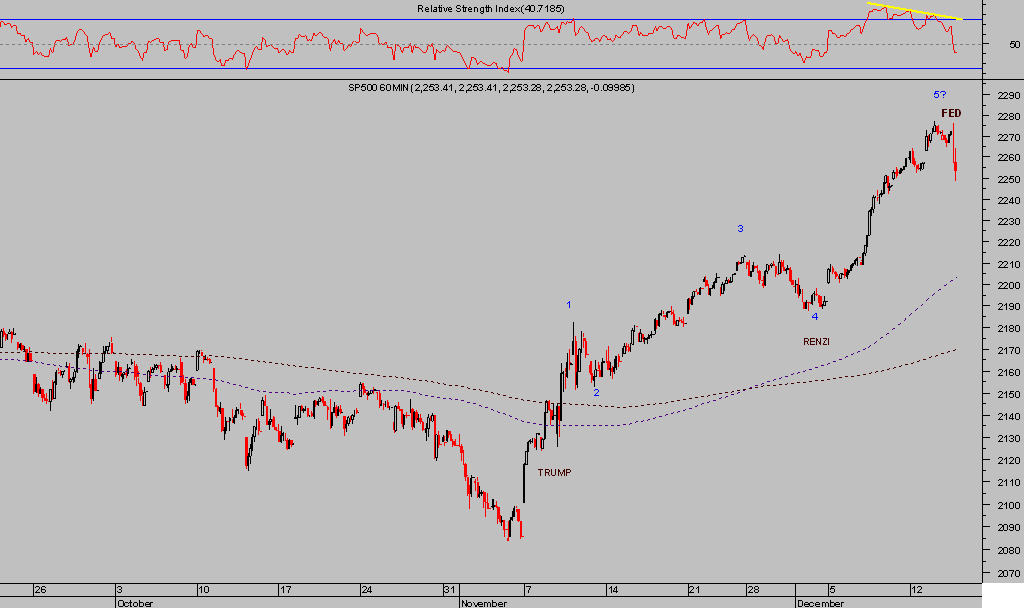

Las bolsas recibieron la noticia de la FED con cierta inquietud, quizá más relacionada con las condiciones de mercado tras la violenta subida iniciada el 9 de noviembre que ha originado el Trump-Rally superior al 10% en las bolsas USA.

S&P500 60 minutos

Pueden leer (suscriptores) la interesante hoja de ruta, esperada y más probable, para las bolsas en próximas semanas en el post de ayer.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com