El Census Bureau publicó ayer el informe de evolución de Pedidos de Bienes Duraderos USA de octubre, presentando unos datos gratos y muy reseñable sorpresa al mejorar un +4.8% frente a unas estimaciones de consenso ancladas en un bajo +1.1%.

No obstante, ajustando las lecturas a la cifra más real que facilita el conjunto de los Pedidos excluyendo la volátil partida de transportes, el comportamiento de la tasa de Pedidos de Bienes Duraderos Subyacente resultó positivo también aunque más contenido, mejorando un +1% (yoy) frente al 0.3% esperado.

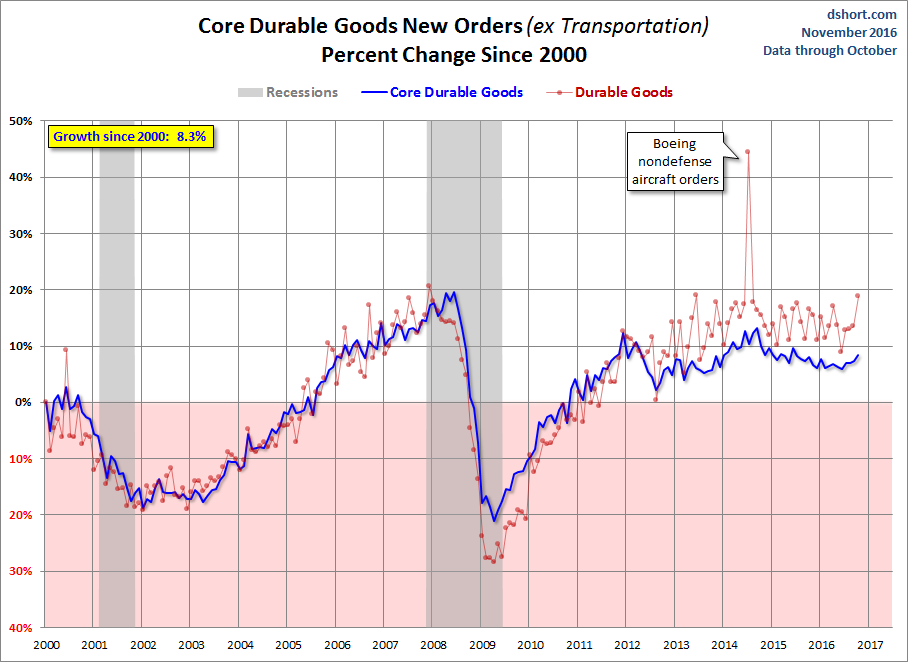

Los elevados importes de los pedidos del sector de aeronaves y defensa distorsionan la marcha normal de los Pedidos de Bienes Duraderos, observen la evolución de ambas partidas en el gráfico siguiente.

PEDIDOS DE BIENES DURADEROS Y SUBYACENTE (ex transportes)

La economía USA intenta recuperar velocidad de crucero decente y sostenida, idealmente sobre el 3%, y quizá consiga alcanzarlo durante este cuarto trimestre en curso.

Las estimaciones de los expertos apuntan en esa dirección y los datos de evolución en tiempo real calculados por la FED de Atlanta mediante su famoso modelo GDP Now, superan ese nivel por amplio margen.

El dato elaborado por la Reserva Federal de Atlanta muestra un comportamiento económico decente y por primera vez en largo tiempo, a medida que transcurre el tiempo va mejorando desde las perspectivas iniciales.

Es decir, en anteriores trimestres el GDP Now comenzaba cada periodo con elevadas estimaciones para ir rebajando progresivamente sus lecturas. Ahora sucede lo contrario.

La FED publicó ayer las actas del la reunión del FOMC de noviembre, no hubo novedades ni se observaron discusiones fervientes, entre miembros partidarios de subir y los de mantener tipos, y la data dependiente subida de tipos permanece inalterada.

En vista del progreso de la inflación y sus expectativas, así como de la economía, la cotización de los FED FUNDS descuenta subida de tipos con un 100% de probabilidad para la reunión de diciembre. Además, la Sra Yellen afirmó ante el Comité Económico del Congreso la semana pasada:

- “At this stage, I do think that the economy is making very good progress toward our goals,”

- “an increase in interest rates could come relatively soon.”

No cabe duda de las intenciones ahora dada la marcha de las variables objeto de la dependencia de la normalización, se ha suscitado la posibilidad de que la cuantía de la subida sea superior al os 0.25 puntos.

La FED no desea crear sorpresas desagradables entre los inversores, que le obliguen después a apuntalar los mercados con mayor intensidad para evitar un desplome, y previsiblemente actuará de manera gradual y de acuerdo con su discurso o Fed Speak. Vean extracto de las actas de noviembre:

- “The Committee expects that economic conditions will evolve in a manner that will warrant only gradual increases in the federal funds rate; the federal funds rate is likely to remain, for some time, below levels that are expected to prevail in the longer run”

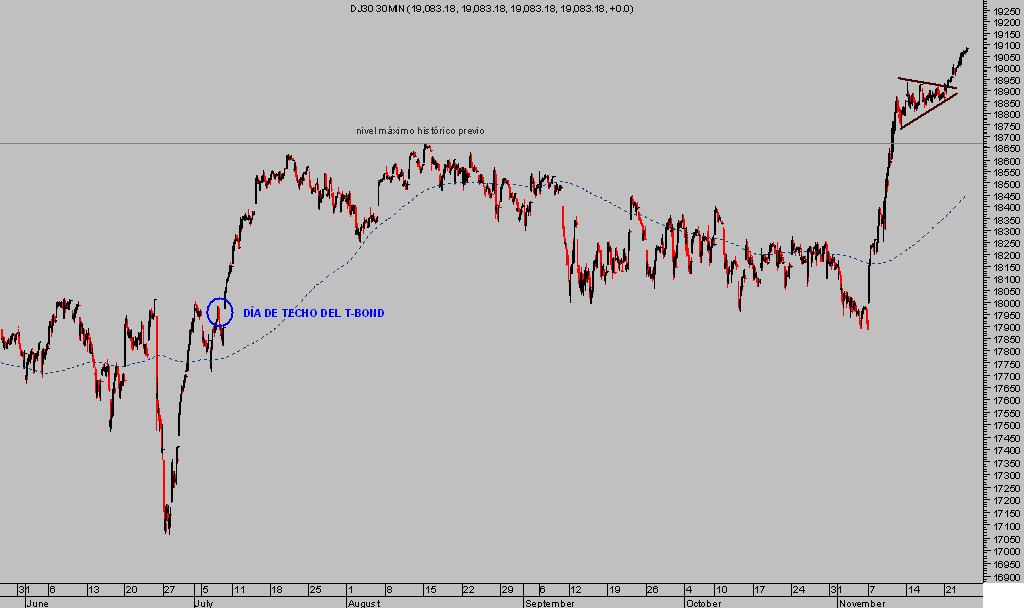

Ignorando la inminente subida de tipos, por descontada tal como avanzaba el post La fed subirá los tipos en diciembre… S&P500 2.600€, los mercados reaccionaron positivamente a las noticias ayer publicadas, el Dow superó con facilidad la barrera de los 19.000 puntos registrando nuevos máximos históricos como también lo hizo el SP500.

DOW JONES 30 minutos

Al margen de posibles correcciones puntuales, las alzas tras la reacción post Trump ofrecen unas lecturas de mercado que permiten previsiones y objetivos realmente halagüeños. ¿Ha comenzado el Rally de Navidad o se frustrará por las lecturas técnicas extendidas que ofrece el mercado en el más corto plazo?

Siempre con la venia del gremio apuntalador que, de acuerdo con la fragilidad de la recuperación económica y los riesgos financieros derivados del comportamiento del mercado de bonos, se espera que mantenga firmes las intenciones reflacionistas. Las dudas se centran en el corto plazo.

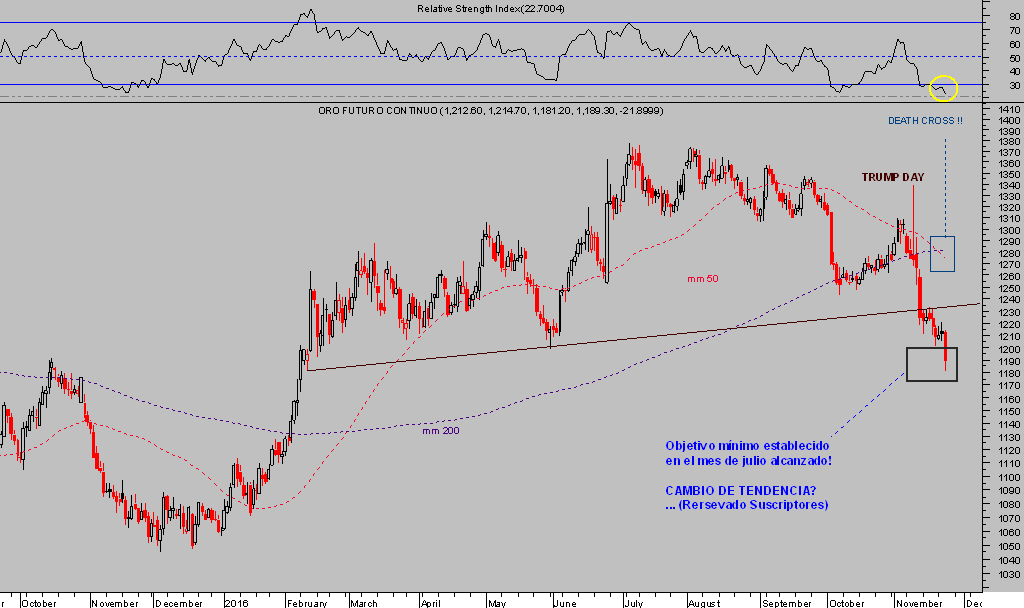

No así el comportamiento de los metales preciosos que avanzó profundizando las caídas iniciadas el pasado mes de julio. Desde los máximos de entonces, el ORO acumula una caída cercana al 14% cuando las posiciones de los inversores -Commitment of Traders-mostraban un entusiasmo extremo que desvelamos en este blog como factor para la prudencia y sugerimos entonces la reducción o eliminación total de riesgo y posiciones en metales.

ORO diario

El aspecto técnico arriba mostrado, lecturas de pauta de estacionalidad, indicadores, medias, etc… y el posicionamiento actual de los inversores en metales, después de haber sufrido grandes minusvalías, ha cambiado sustancialmente.

Pero no suficientemente como para apostar por la reanudación inminente del mercado secular alcista iniciado con al llegada del siglo XXI.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com