Los mercados emergentes siguen siendo atractivos

A pesar del creciente riesgo idiosincrático, es poco probable que la demanda de los mercados emergentes se estreche, lo que implica que la liquidez mundial de corto plazo sigue siendo el principal motor de precios de los activos por encima de los indicadores fundamentales. Aunque hay muchas distracciones tales como la elección de Estados Unidos y las relaciones UE / Reino Unido hasta que haya un cambio estructural real, la demanda de los mercados emergentes seguirá activa. Los titulares han apuntado a mayores rendimientos globales con posibilidad de llevar a un aumento de las primas de volatilidad, pero sospechamos que la venta masiva de bonos debería moderarse permitiendo una mejora de los bonos de los mercados emergentes de mayor rendimiento. Los fondos de bonos de los mercados emergentes registraron buenas entradas el mes pasado a pesar del ruido negativo. En caso de que nos equivoquemos y los bonos globales sufran una mayor liquidación, hay que estar atentos a una primera venta de las divisas vinculadas a los commodities y los mercados emergentes con déficits en cuenta corriente más altos.

Es poco probable que el Banco de Japón frene las compras, venta del JPY

No esperamos mucho de la reunión de política monetaria del Banco de Japón de esta semana.

Si bien los datos económicos se vuelven más lentos, es probable que el Banco de Japón mantenga a raya cualquier acción hasta después de las elecciones de Estados Unidos y el alza de tasas de la Fed en diciembre. Dicho esto, el tono podría sugerir un cambio de objetivo desde la flexibilización cuantitativa hacia la tasa de interés, teniendo en cuenta el ritmo de expansión del balance. Esto sería significativo no sólo para Japón sino para los bancos centrales del mundo. Los rendimientos están repuntando debido en parte a las limitadas expectativas de los inversores para la adición de estímulo del banco central. En caso de que el banco central más progresista en términos de combinación de políticas mixtas de «tirar la toalla», esto sería una clara señal de que los días de liquidez ilimitada han terminado.

Con los rendimientos de los bonos más altos, está aumentando la presión sobre la curva de rendimiento de los bonos japoneses.

Kuroda del Banco de Japón ha confirmado que el banco central estaba comprando activamente en septiembre. Estos comentarios y los datos económicos mixtos sugieren que es poco probable que el Banco de Japón disminuya la compra de activos. Una ampliación del programa de compra de bonos debería contribuir a debilitar al JPY, ya bajo presión dado que las tasas estadounidenses se desplazan al alza.

Vender GBP en los repuntes

La libra logró ganar algo del terreno perdido luego de los datos en alza

del PIB del 3T. Los datos de crecimiento más sólidos de lo esperado indican que actualmente el Brexit no ha condenado a la economía del Reino Unido como muchos habían predicho. Esta cifra sólida también podría sugerir que el Banco de Inglaterra no recortará las tasas de interés en la próxima reunión. Sin embargo, el GBP no opera basado en los fundamentales, sino más bien en la especulación de los posibles escenarios del Brexit. Cuanto más fragmentado y caótico sea el proceso político, más negativo es el sentimiento que crece alrededor de la libra esterlina. Todavía estamos en una etapa temprana del proceso, por lo que parece que hay una carencia crítica de marco que indica que el período previo al envío del artículo 50 a Bruselas obtendrá un alivio temporal desordenado y es probable que se cumpla con la retórica desordenada.

Estaríamos menos propensos a manifestar nuestra estrategia Brexit a través del EUR/GBP que en el GBP/USD, donde la historia del USD es más clara. El EUR se enfrenta al contragolpe CETA de Bélgica, las elecciones españolas, los temores sobre el Deutsche Bank y el agotamiento del BCE, sólo para nombrar unos pocos.

A pesar del riesgo electoral, el mercado de los EE. UU. parece un juego más fácil.

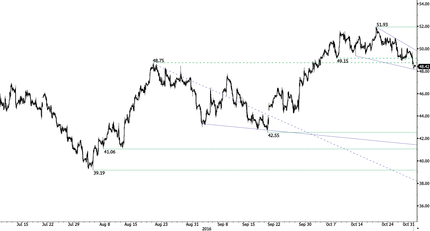

Crude Oil – Bearish Momentum Is Growing

| Today’s Key Issues | Country/GMT |

| Aug Current Account Balance, last 3.0b | EUR/09:00 |

| Nov Norges Bank Daily FX Purchases, exp -900m, last -900m | NOK/09:00 |

| oct..28 Total Sight Deposits, last 518.5b | CHF/09:00 |

| oct..28 Domestic Sight Deposits, last 451.3b | CHF/09:00 |

| Sep Net Lending Sec. on Dwellings, exp 3.0b, last 2.9b | GBP/09:30 |

| Sep Mortgage Approvals, exp 61.5k, last 60.1k | GBP/09:30 |

| Sep Money Supply M4 MoM, last 0,90% | GBP/09:30 |

| Sep M4 Money Supply YoY, last 5,40% | GBP/09:30 |

| Sep M4 Ex IOFCs 3M Annualised, last 10,90% | GBP/09:30 |

| Oct CPI Estimate YoY, exp 0,50%, last 0,40% | EUR/10:00 |

| Oct A CPI Core YoY, exp 0,80%, last 0,80% | EUR/10:00 |

| 3Q A GDP SA QoQ, exp 0,30%, last 0,30% | EUR/10:00 |

| 3Q A GDP SA YoY, exp 1,60%, last 1,60% | EUR/10:00 |

| Oct P CPI NIC incl. tobacco MoM, exp 0,20%, last -0,20% | EUR/10:00 |

| Oct P CPI NIC incl. tobacco YoY, exp 0,10%, last 0,10% | EUR/10:00 |

| Oct P CPI EU Harmonized MoM, exp 0,40%, last 1,90% | EUR/10:00 |

| Oct P CPI EU Harmonized YoY, exp 0,10%, last 0,10% | EUR/10:00 |

| Central Bank Weekly Economists Survey (Table) | BRL/10:25 |

| Sep PPI MoM, last -0,30% | EUR/11:00 |

| Sep PPI YoY, last -1,10% | EUR/11:00 |

| Sep Fiscal Deficit INR Crore, last 14333 | INR/11:00 |

| Sep Trade Balance Rand, exp 0.8b, last -8.6b | ZAR/12:00 |

| Sep Personal Income, exp 0,40%, last 0,20% | USD/12:30 |

| Sep Primary Budget Balance, exp -27.0b, last -22.3b | BRL/12:30 |

| Sep Personal Spending, exp 0,40%, last 0,00% | USD/12:30 |

| Sep Nominal Budget Balance, exp -71.3b, last -62.9b | BRL/12:30 |

| Sep Real Personal Spending, exp 0,20%, last -0,10% | USD/12:30 |

| Sep Industrial Product Price MoM, exp 0,40%, last -0,50% | CAD/12:30 |

| Sep Net Debt % GDP, exp 44,10%, last 43,30% | BRL/12:30 |

| Sep PCE Deflator MoM, exp 0,20%, last 0,10% | USD/12:30 |

| Sep Raw Materials Price Index MoM, exp 0,50%, last -0,70% | CAD/12:30 |

| Sep PCE Deflator YoY, exp 1,20%, last 1,00% | USD/12:30 |

| Sep PCE Core MoM, exp 0,10%, last 0,20% | USD/12:30 |

| Sep PCE Core YoY, exp 1,70%, last 1,70% | USD/12:30 |

| Oct Chicago Purchasing Manager, exp 54, last 54,2 | USD/13:45 |

| oct..28 Bloomberg Nanos Confidence, last 56,4 | CAD/14:00 |

| Oct Dallas Fed Manf. Activity, exp 2, last -3,7 | USD/14:30 |

| Bank of England Bond-Buying Operation Results | GBP/14:50 |

| oct..30 Trade Balance Weekly, last $709m | BRL/17:00 |

| Oct AiG Perf of Mfg Index, last 49,8 | AUD/22:30 |

| oct..30 ANZ Roy Morgan Weekly Consumer Confidence Index, last 113,6 | AUD/22:30 |

The Risk Today

EURUSD El EUR/USD se mueve al alza. Una fuerte resistencia se sitúa en 1.1058 (máximo 13/10/2016). Una resistencia clave se encuentra muy lejos en 1.1352 (máximo 18/08/2016). Se espera que se desplace en alza hacia 1.1000. A más largo plazo, la estructura técnica favorece una tendencia bajista de muy largo plazo, siempre y cuando se sostenga la resistencia en 1.1714 (máximo 24/08/2015). El par está operando en el rango desde el comienzo de 2015. Un fuerte soporte horario está dado por 1.0458 (mínimo 16/03/2015). Sin embargo, la estructura técnica actual desde diciembre pasado implica un aumento gradual.

GBPUSD El GBP/USD se cotiza alrededor de 1.2200. Sin embargo, el momentum aún parece negativo. Un soporte horario se sitúa en 1.2083 (mínimo 25/10/2016), mientras que una resistencia horaria se localiza en 1.2329 (máximo 11/10/2016). Una resistencia clave se encuentra muy lejos en 1.2620 y luego en 1.2873 (03/10/2016). Se espera que muestre una debilidad constante. El patrón técnico a largo plazo es aún más negativo desde la votación Brexit que ha allanado el camino para un mayor declive. El soporte a largo plazo que se localiza en 1.0520 (01/03/85) representa un objetivo decente. Una resistencia a largo plazo se ubica en 1.5018 (24/06/2015) e indicaría una reversión a largo plazo en la tendencia negativa. Sin embargo, es muy poco probable que suceda en este momento.

USDJPY El USD/JPY se está consolidando en el viejo canal de tendencia alcista. Una resistencia horaria está dada en 105.53 (28/10/2016). La próxima resistencia clave se sitúa en 107.49 (máximo 21/07/2016), mientras que un soporte horario está dado por 102.81 (mínimo 10/10/2016). Un soporte clave se puede encontrar en 100.09 (27/09/2016). Estamos a favor de una tendencia bajista a largo plazo. Un soporte ahora se ubica en 96.57 (mínimo 10/08/2013). Parece totalmente improbable que se verifique un aumento gradual hacia la principal resistencia en 135.15 (máximo 01/02/2002). Se espera que disminuya aún más hacia el soporte en 93.79 (mínimo 13/06/2013).

USDCHF El momentum alcista del USD/CHF ha terminado. El par ha quebrado el canal de tendencia alcista. Un soporte horario se encuentra en 0.9843 (mínimo 20/10/2016) y luego en 0.9632 (mínimo de la base del 26/08/2016). Una zona de resistencia más fuerte se da en torno a la paridad. A largo plazo, el par seguirá operando en el rango desde 2011, a pesar de una cierta agitación cuando el BNS eliminó la paridad del CHF. Un soporte clave se puede encontrar en 0.8986 (mínimo 30/01/2015). Sin embargo, la estructura técnica favorece una tendencia alcista a largo plazo, desde la disparidad en enero de 2015.

Resistance and Support:

| EURUSD | GBPUSD | USDCHF | USDJPY |

| 1.1428 | 1.3121 | 1.0328 | 113.80 |

| 1.1352 | 1.2857 | 1.0257 | 111.45 |

| 1.1058 | 1.2477 | 1.0093 | 107.49 |

| 1.0953 | 1.2174 | 0.9883 | 104.84 |

| 1.0822 | 1.2090 | 0.9632 | 102.80 |

| 1.0711 | 1.1841 | 0.9522 | 100.09 |

| 1.0458 | 1.0520 | 0.9444 | 099.02 |