La extensión del precio es uno de esos elegantes conceptos ampliamente utilizados por los traders profesionales (y por aquellos no tan profesionales) en su día a día. Se dice que un activo se ha extendido cuando se ha alejado demasiado de su punto de equilibrio. En función de dicha definición, deberíamos abandonar una posición cuando detectemos que el precio ha subido tan rápidamente que se ha creado un abismo entre su cotización actual y su zona de equilibrio.

Operar con las Extensiones de Precio

En el mundo del trading disponemos de varios indicadores que tratan de avisarnos de que el precio ha subido demasiado deprisa y de que, debido a que dicha situación no es sostenible durante mucho tiempo, en breve se va a iniciar la correspondiente corrección técnica. En este grupo podríamos incluir los osciladores tales como el indicador RSI o el Estocástico, que trabajan con niveles de sobrecompra y de sobreventa de activos.

Esta tipología de indicadores también englobaría al concepto de Extensión del Precio (o de Sobreextensión del precio), ya que persigue el mismo objetivo: avisarnos de que la subida se está agotando. De forma general podemos decir que un activo se encuentra extendido cuando su precio se ha alejado demasiado de su punto de equilibrio.

En teoría, un activo no puede estar demasiado tiempo alejado de su nivel de equilibrio y, por tanto, si nos encontramos en dicho escenario entonces lo más probable es que asistamos a una corrección del precio. O, dicho de otra forma, si un mercado comienza a subir demasiado deprisa, entrará en extensión, se producirá un agotamiento de la tendencia y asistiremos a una regresión a la media del precio.

Personalmente, es un concepto que me gusta y que suelo utilizar en mis sistemas de trading. Pero no solamente lo uso yo. También hay inversores y traders muy famosos que suele incluir este filtro en sus estrategias de inversión. Por ejemplo, sin ir más lejos, el gran Stan Weinstein lo emplea en su estrategia básica de especulación.

Una vez definida lo que es una Extensión de Precio, probablemente se os habrán planteado algunas de las siguientes cuestiones: ¿cómo se calcula el punto de equilibrio de un activo? ¿cuándo decidimos que el precio se ha alejado demasiado de dicho punto? ¿cómo podemos aprovecharnos de un escenario de extensión? Son unas preguntas inteligentes y trataré de responderlas a continuación.

Punto de Equilibrio y Extensión de Precio

El punto de equilibrio hace referencia al precio más común y más significativo que se haya producido durante un período suficientemente amplio de tiempo. Por ejemplo, si un activo lleva más de un año oscilando entre 18 euros y 22 euros, entonces podríamos llegar a la conclusión de que su punto de equilibro está en torno a los 20 euros.

Existen varias formas de establecer un punto de equilibrio. Podríamos recurrir a la ayuda de soportes y resistencias, al empleo de indicadores específicos o incluso crear nuestra propia fórmula de cálculo. Pero la forma más común de definirlo es mediante la utilización de una media móvil de largo plazo. Por ejemplo, yo suelo utilizar la MMS (media móvil simple) de 55 semanas. Así, si la MM55 del SP500 circula en torno a 1.560 puntos, entonces ese será el punto de equilibrio del activo.

En cuanto a la forma de decidir cuándo un precio se ha alejado demasiado del punto de equilibrio, aquí ya tenemos libertad para definir este parámetro, siempre y cuando apliquemos un poco de sentido común. Podríamos decidir que un tipo de activo específico se ha extendido cuando se ha alejado un porcentaje determinado del nivel de equilibrio, o cuando se ha alejado en una cantidad absoluta predefinida, o simplemente podemos crear un indicador cuya fórmula nos calcule el momento en el que dicho activo pasaría a estar extendido.

¿Qué es lo que suelo emplear yo? Aunque reconozco que es interesante utilizar un porcentaje determinado para avisarnos de cuándo un activo se ha extendido, actualmente prefiero utilizar valores múltiplos del ATR (Average True Range) para realizar dicha función. Es decir, si (por ejemplo) el ATR de un determinado activo es de 0,40 euros y he definido el valor extendido como el triple del ATR (3-ATR), entonces diré que dicho activo está extendido cuando su precio se aleje 1,20 euros del nivel de equilibrio (esto es, de la MM55, si estamos utilizando la media móvil simple).

Aunque el múltiplo variará un poco en función del activo y del trader que esté operando con el sistema, en general se suele emplear el valor 5-ATR como definición de extensión de precio. Es decir, un activo pasará a estar extendido cuando su precio se haya alejado una cantidad 5-ATR de su MM55 semanal. Por supuesto, esto no significa que no podáis adaptar estos parámetros a vuestro gusto, es solamente un estándar recomendado.

¿Qué hacer cuando un Activo se encuentra Extendido?

Con las definiciones teóricas anteriores (y con la aplicación práctica de las mismas), no deberíamos tener problema a la hora de detectar el momento en el que un determinado activo pase a encontrarse en una situación de Extensión de precio. En dicho escenario, ¿cómo deberíamos actuar? ¿cuál debería ser nuestra forma de operar para aprovecharnos de esta situación?

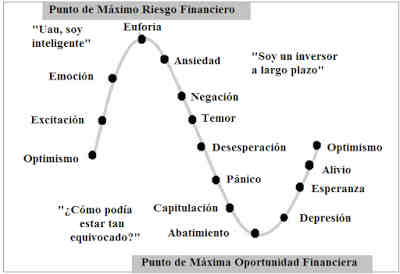

Un activo extendido es un activo en el que su precio ha subido demasiado deprisa. Por tanto, se trata de una situación anómala y no sostenible en el tiempo. Obviamente, lo más probable es que el precio deje de subir en un futuro próximo e incluso es posible que se produzca un descenso abrupto si se acaba completando una regresión a la media. Fijaos en que he utilizado la palabra «probable», ya que en trading no existe nada seguro y podría darse el caso de que la tendencia fuera tan acusada que el activo sobreextendido todavía continuase subiendo durante un período de tiempo sustancial.

En cualquier caso, si estamos fuera del mercado, lo más recomendable en un escenario de extensión es no lanzar nuevas compras. Si somos inversores conservadores entiendo que no queramos complicarnos la vida con operativas más sofisticadas, pero lo que sí deberíamos tener claro es que no hay que abrir posiciones alcistas.

Ya sé que la tendencia ha sido muy fuerte y que no dejamos de pensar en que hay gente que ha ganado mucho dinero, pero ya es tarde y no es el momento de entrar en el mercado. La extensión es una señal de alerta de agotamiento de la subida y, si compramos, lo más probable es que nos salte el stoploss y sumemos una nueva operación perdedora.

Por tanto, lo dicho: nos armamos de paciencia y nos quedamos fuera del mercado. Si finalmente hay regresión a la media, el precio caerá. Ahí tendremos la oportunidad de incorporarnos al activo a un precio más bajo y con un stoploss más ajustado. En ese momento la probabilidad de que nuestra operativa sea ganadora se habrá disparado por el simple hecho de tener un poco de temple.

¿Y qué podemos hacer si somos traders agresivos?

En ese caso, si vemos un activo extendido, entonces podemos hacer algo más que sentarnos a esperar que caiga. En un escenario de sobreextensión, si identificamos un patrón de giro, estaremos ante una gran oportunidad para la apertura de una operativa bajista.

Recordemos que la extensión significa que el precio ha subido muy rápido y que la tendencia está próxima a agotarse. En dicha situación, si detectamos la aparición de un patrón de velas bajista, por ejemplo, entonces una operativa corta tendrá muchas posibilidades de éxito. Siempre y cuando situemos el stoploss correctamente, la ecuación rentabilidad/riesgo de este tipo de operaciones será muy favorable.

Resumiendo, en un activo extendido lo que nunca tenemos que hacer es dejarnos llevar por la masa y unirnos a las compras por impulso. Si somos conservadores, esperaremos a que finalice la corrección posterior antes de entrar al alza. Y si somos agresivos, entonces aprovecharemos el giro bajista para abrir una operativa corta y tratar de incrementar nuestro capital con la bajada.

Una vez vista la idea teórica de extensión de precio, dejo pendiente para otro día mostraros algunos ejemplos prácticos de cómo sería su aplicación en los mercados financieros. Ya sabéis que un gráfico vale más que 1.000 definiciones, así que no me gusta hablar de conceptos de inversión sin acompañarlos de sus correspondientes ejemplos. Los vemos en un futuro post.

Y eso es todo por hoy. Espero que haya quedado claro cómo debemos operar con las extensiones de precio. Si no es así y tenéis alguna duda, aquí abajo podéis preguntarme lo que queráis…

Fuente: Tambolsa