El sentimiento inversor ha entrado en fase de polarización histórica, por una parte las encuestas de Investors Intelligence y de Gallup, realizadas entre profesionales y avezados inversores, muestran un optimismo remarcable. Por otra, según la encuesta a pequeños inversores elaborada por la AAII, la frustración supera al optimismo.

De acuerdo con la última encuesta de la American Association of Individual Investors, sólo un 28.8% muestra predisposición alcista frente a un 43.3% de neutrales y 27.9 % bajistas.

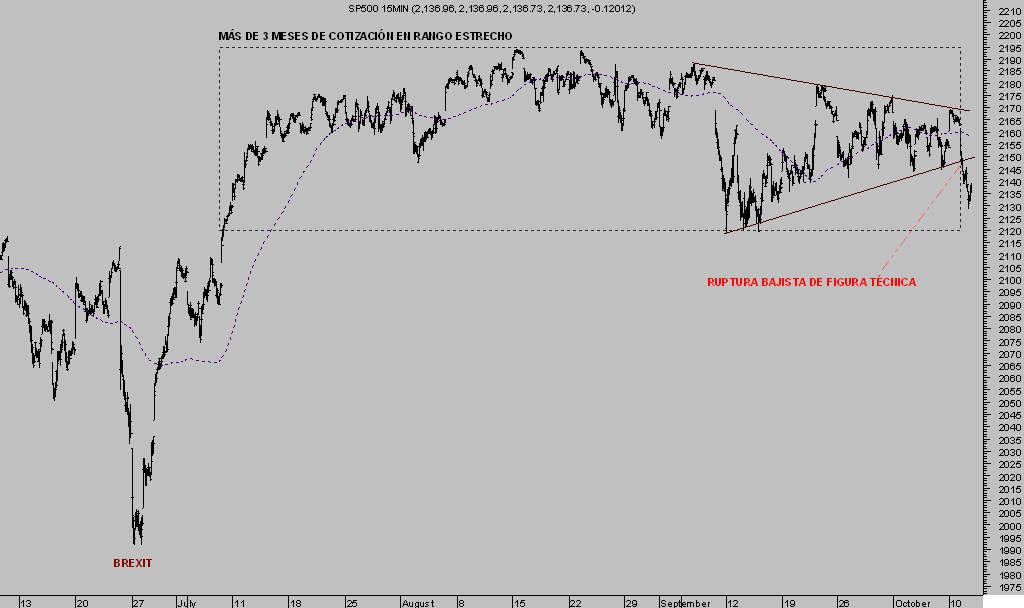

La acción del mercado, inmerso durante meses en un estrecho rango lateral, está frustrando las esperanzas de los inversores retail. Circunstancias como los excesos de valoración, cercanía de elecciones o estacionalidad del periodo actual, pueden también ser motivo para ahuyentar el ánimo inversor.

S&P500 15 minutos

Aunque quizá mayor frustración, si cabe, es la que padecen las autoridades monetarias, errantes y empeñadas en salir de un problema de exceso de deudas emitiendo deuda a discreción!

La economía presenta un desacoplamiento perfecto respecto de la evolución de los balances de los Bancos Centrales, para atender “necesidades” de los programas QE a discreción, y de los índices bursátiles.

Un desacoplamiento también patente en la marcha de los beneficios empresariales que, en recesión oficial desde hace 5 trimestres, ayer comenzaron a presentarse los del tercer trimestre del año en curso.

Ayer comenzó la temporada de publicación de resultados USA con el gigante del aluminio, Alcoa -AA-, de forma tan decepcionante que los inversores salieron huyendo del valor, con ventas que provocaron una caída del 11.4% en la sesión.

Alcoa informó que sus resultados del tercer trimestre han mejorado respecto de los del mismo periodo del año anterior, la primera vez que lo consigue desde hacía 5 trimestres, pero los ingresos han caído en el año.

No obstante, ambas métricas, ingresos y beneficios, han sido bajos e inferiores a los estimados por el consenso de analistas. Hecho que unido a la revisión a la baja en proyecciones anticipada ayer por la propia empresa, originaron inquietud inversora y fuertes caídas en la cotización.

Una manera de comenzar la temporada de resultados poco halagüeña aunque alineada con las expectativas que maneja el consenso de analistas para el conjunto de empresas del S&P500 en el tercer trimestre. Las expectativas del consenso apuntan a una caída del 2.1% en el Beneficio por Acción, el sexto trimestre consecutivo de caídas.

El analista y Jefe de Estrategia USA de Goldman Sachs, David Kostin, no espera mejoras inmediatas y argumenta así la negativa tendencia de resultados empresariales:

- “The conclusion is based on our analysis that utilizes five macro factors that have historically been correlated with earnings surprises: U.S. economic growth, interest rates, oil price, the dollar, and consensus [earnings per share] revisions.

- Of the five factors, four have shifted in a direction that typically weighs on earnings surprises. Oil price change is the only factor that should positively contribute to third-quarter surprises.”

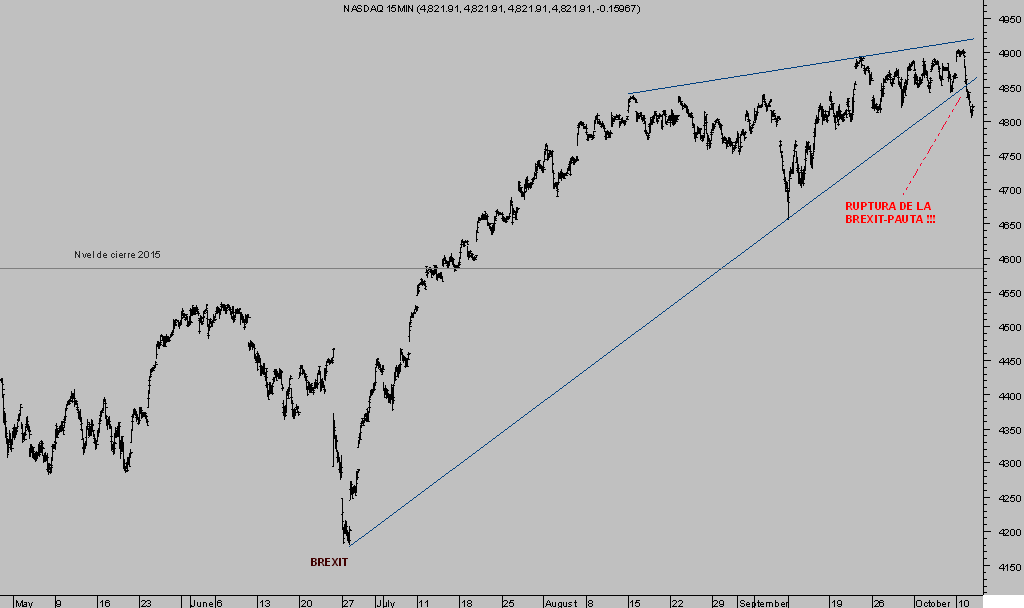

El mercado en su conjunto reaccionó negativamente y rompiendo pautas técnicas en marcha desde principio del verano.

NASDAQ 100, 15 minutos

Además de la estacionalidad, la llegada del otoño es propicia para esperar caída en las bolsas, la cercanía a las elecciones es otro factor típicamente bajista para los índices bursátiles USA, que está siendo apoyado por la más que previsible subida de tipos de la FED en próximas semanas, subida del dólar o por la constatación de continuidad en la recesión oficial de los beneficios empresariales.

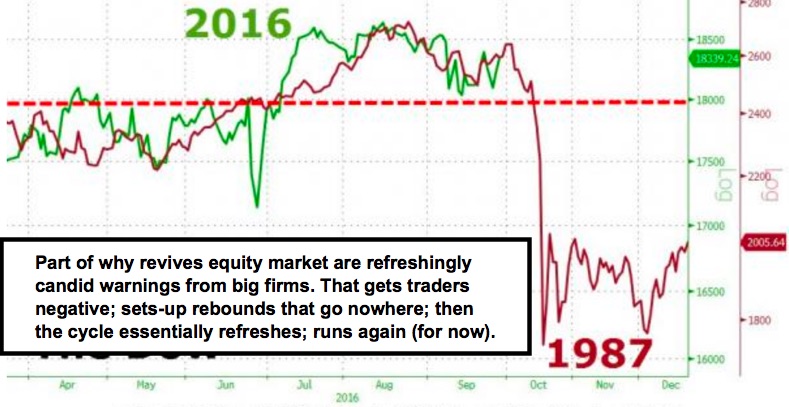

Un combinado potencialmente explosivo que incomoda muy especialmente al comprobar la similitud de comportamiento encontrada entre el Dow Jones de 1987 y el actual.

La correlación no tiene que continuar necesariamente hasta repetir los acontecimientos del ´87, tampoco es el escenario hoy considerado más probable. Sin embargo, la sobre valoración y el riesgo actual del mercado, ex PUT de la FED, son muy superiores a los de entonces.

Recordemos que el PER ajustado o CAPE -Ciclically Adjusted Price to Earnings Ratio-, según la fórmula de Robert Shiller que aplana las lecturas puntuales al calcular la media de beneficios de 10 años ajustada por inflación, alcanza las 26.57 veces. Más de un 40% por encima de su media histórica.

El detonante de los 100 puntos básicos al que aluden expertos Bond Vigilantes, expuesto en recientes posts, tampoco conviene ser ignorado.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com