El Deutsche Bank, la mayor entidad financiera europea con unos activos equivalentes al 160% del PIB español, lleva dos años sembrando las dudas acerca de su supervivencia. La semana pasada, el diario alemán ‘Die Zeit’ incluso llegó a publicar que Merkel ya tenía preparado un plan de rescate para el banco. La preocupación no es para menos, dado que, hace apenas unos meses, el Fondo Monetario Internacional calificó al Deutsche Bank como la entidad “que en términos netos más contribuye a generar riesgos sistémicos dentro del sistema bancario global”, debido a sus enormes interconexiones con todos sus colegas financieros.

A la hora de la verdad, sin embargo, los temores parecen infundados. Si acudimos al informe financiero del segundo trimestre de 2016, comprobaremos que el Deutsche Bank cumple exquisitamente con los requisitos de solvencia que impone Basilea III. Como es sabido, el nuevo marco regulador exigirá en 2019 que toda entidad exhiba una ratio de capital CET1 del 7%, una ratio de capital Tier 1 del 8,5% y una ratio de capital total del 10,5%. Lo que estas tres ratios nos indican es la capacidad de un banco para absorber las pérdidas derivadas de sus activos arriesgados a partir de distintas mediciones de su capital (siendo CET1 la medición más estricta, y el capital total, la más laxa): por ejemplo, una ratio de capital CET1 del 7% significa que los activos ponderados por riesgo de la entidad pueden llegar a depreciarse un 7% antes de que todo el capital CET1 se consuma.

Pues bien, a mediados de 2016, la ratio de capital CET1 del Deutsche Bank era del 10,8%, la ratio de capital Tier 1 era del 12% y la ratio de capital total era del 15,1%. Aparentemente, pues, ningún problema. Incluso bajo el escenario más adverso de que EEUU cumpliera con su amenaza de imponerle una sanción de 14.000 millones de dólares (12.500 millones de euros, de los cuales ya tiene provisionados 5.200), su capitalización seguiría respetando los requisitos impuestos por Basilea III (la ratio CET1 caería al 9%, la ratio de capital Tier 1 al 10,1% y la ratio de capital total al 13,2%). Si, según se nos ha venido vendiendo desde todas las instancias políticas, el marco regulatorio de Basilea III es extremadamente conservador e impone a los bancos unos requisitos de capital más que prudentes, ¿cómo dudar de la supervivencia del Deutsche Bank cuando bate ampliamente tales exigencias regulatorias (y las seguiría batiendo aun cuando EEUU aplicara la más dura de las sanciones)? Pues, en esencia, por dos motivos.

Primero, Basilea III dista ‘mucho’ de ser un marco regulatorio conservador: las exigencias de capital se efectúan no con respecto a los activos ‘totales’ de la banca, sino con respecto a los activos ‘ponderados por riesgo’. Y las ponderaciones por riesgo de Basilea III, como ya sucedía con Basilea II, continúan ocultando gran parte del riesgo real que está asumiendo una entidad. Para que nos hagamos una idea, los activos ponderados por riesgo del Deutsche Bank ascienden a 402.217 millones de euros, mientras que sus activos totales (sin ponderar por riesgo) totalizan 1,8 billones de euros (casi cinco veces más). Si, por ejemplo, calculáramos la ratio de capital CET1 no con respecto a los activos ponderados por riesgo sino con respecto a los activos totales que figuran en su balance, esta no sería del 10,8%, sino solo del 2,4%: es decir, apenas una depreciación del 2,4% del valor de los activos totales del Deutsche Bank abocaría a la entidad al concurso de acreedores.

Segundo, la cifra de 1,8 billones de activos totales ni siquiera representa toda la exposición al riesgo del Deutsche Bank, dado que no tiene en cuenta aquellos elementos que se hallan ‘fuera de balance’. Por ejemplo, a cierre de 2015, el valor nocional bruto de los derivados de esta entidad alemana era de 41,9 billones de euros (equivalente a 40 veces el PIB español). Es verdad que suele hacerse mucha demagogia desinformada con respecto a esta cifra, dado que se trata de una exposición ‘bruta’ a instrumentos que en muchos casos no acarrean ‘ningún riesgo’. Ahora bien, aun así parece importante tener en cuenta algunos de estos elementos fuera de balance para hacernos una imagen más fidedigna del riesgo real del banco: y, justamente por ello, Basilea III impone a los bancos un nuevo requisito de capital, la llamada ratio de apalancamiento, con el que pretende medir la solvencia de una entidad frente a los activos netos en su balance y a otros elementos ‘fuera de balance’ (como los derivados o las operaciones de financiación de valores).

Más en concreto, Basilea III define la ratio de apalancamiento como el cociente entre el capital Tier 1 y la “exposición total” de un banco (siendo la exposición total el conjunto de exposiciones a riesgo dentro y fuera de balance), y exige que sea al menos del 3%. El capital Tier 1 del Deutsche Bank es de 48.071 millones de euros y su exposición total, de 1,415 billones de euros, de modo que su ratio de apalancamiento asciende al 3,4%. Nótese que la magnitud ‘exposición total’ sigue siendo inferior a los activos totales del banco (dado que incluye todos los activos presentes en el balance), de modo que ni siquiera esta medida puede considerarse verdaderamente conservadora (aunque sí más que las ratios de capital anteriores). Pues bien, en esta rúbrica semiconservadora, el Deutsche Bank sí está pendiente de un hilo: apenas alcanza un valor del 3,4% frente al 3% mínimamente exigido por Basilea III. Si la entidad alemana fuera finalmente castigada con la sanción de 12.500 millones por parte del supervisor estadounidense, su ratio de apalancamiento caería al 2,8%: no alcanzando el mínimo exigido por Basilea III.

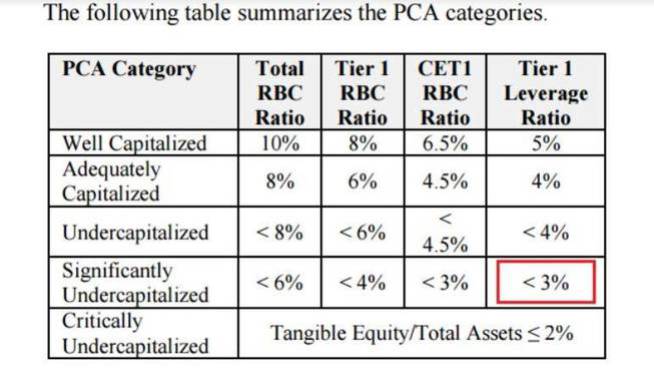

Es más, aplicando los criterios utilizados por el regulador estadounidense, deberíamos decir que, en tal caso, el Deutsche Bank se hallaría en una situación de ’significativa infracapitalización’ (toda ratio de apalancamiento inferior al 3% merece esta consideración).

A su vez, si utilizáramos el que probablemente sea el criterio más razonable y más conservador de todos —la ratio entre el patrimonio tangible y los activos totales—, comprobaríamos que el Deutsche Bank se encuentra ya muy cerca de ser considerado ‘críticamente infracapitalizado’, según el propio regulador estadounidense (calificativo que emplea para ratios inferiores al 2%). A finales del primer semestre de 2016, el patrimonio tangible del Deutsche Bank era de 52.011 millones de euros, lo que supone que esta ratio apenas ascendía al 2,8% de sus activos totales: si EEUU terminara sancionando al Deutsche Bank, caería al 2,4%.

En suma, según las propias métricas —no especialmente prudentes— de los reguladores europeo y estadounidense, el principal banco continental está en zona de muy elevado peligro y necesita de una recapitalización urgente. En circunstancias normales, no debería serle especialmente difícil a una compañía como el Deutsche Bank ampliar capital por 10.000 o 20.000 millones de euros, despejando así todas las incertidumbres que lo rodean: sin embargo, las actuales no son circunstancias normales por dos razones fundamentales.

La primera es imputable por entero a la entidad alemana: el Deutsche Bank posee un modelo de negocio muy poco rentable que, además, va a tener que transformarse en el futuro debido a la profunda metamorfosis que está experimentando el sector bancario. Durante los últimos 15 años, apenas ha logrado una rentabilidad sobre su capital del 4% (pese a su gigantesco apalancamiento), y sus perspectivas de futuro son aún peores (por mucho que la entidad prometa a sus accionistas lograr una rentabilidad después de impuestos del 10% en 2018). Mientras que, antes de 2007, sus costes operativos representaban entre el 65% y el 70% de sus ingresos operativos, a día de hoy ascienden al entorno del 80%-90%: es decir, prácticamente todos los ingresos que logra la entidad se van a costear sus gastos de funcionamiento.

La segunda es imputable a la política monetaria del BCE: con tal de ‘presuntamente’ impulsar la recuperación europea, la entidad emisora está combinando su fallida política de flexibilización cuantitativa (QE) con sus desastrosos tipos de interés negativos sobre los depósitos de los bancos depositada en el BCE: el QE inyecta liquidez en los bancos y, luego, les cobra una mordida del 0,4% anual sobre esa liquidez. Actualmente, los saldos de tesorería del Deutsche Bank ascienden a 122.868 millones de euros y crecen a un ritmo de casi 25.000 millones semestrales. Si, por ejemplo, el Deutsche Bank terminara 2017 con una tesorería de 200.000 millones, debería pagarle anualmente entre 600 y 700 millones de euros en intereses al BCE: más madera sobre unas cuentas al borde de los números rojos.

Así pues, dada la bajísima rentabilidad que probablemente vaya a ser capaz de ofrecer, se antoja complicado que el Deutsche Bank logre seducir a muchos inversores para que le entreguen sus ahorros. Por tanto, estando claramente infracapitalizado y hallándose maniatado para atraer nuevo capital, ¿qué le queda? Evidentemente, siempre es problemático hacer predicciones en economía, pero todo apunta a que el Deutsche Bank terminará necesitando un rescate que elimine las más que razonables dudas que existen hoy acerca de su supervivencia a medio plazo.

La cuestión, como siempre, es quién pagará este rescate: si los contribuyentes (‘bail-out’) o los acreedores (‘bail-in’). Alemania ha sido la principal defensora dentro de la eurozona de esa sensatísima propuesta consistente en que sean los acreedores quienes en primer lugar recapitalicen —vía quitas o conversiones de deuda en acciones—una entidad. De hecho, ha logrado que ese sea el marco de resolución bancaria ‘actualmente’ vigente en Europa. Llegado el momento, ¿aplicará a sus bancos —y a su mayor banco— los mismos sanos principios que les exige al resto de entidades europeas? ¿O, en cambio, el Gobierno alemán volverá a saltarse las ortodoxas normas que impone con razón al resto del Continente? Pueden hacer sus apuestas, pero yo, desde luego, no pujaría por la coherencia de Merkel.

Juan Ramón Rallo

juanramonrallo.com