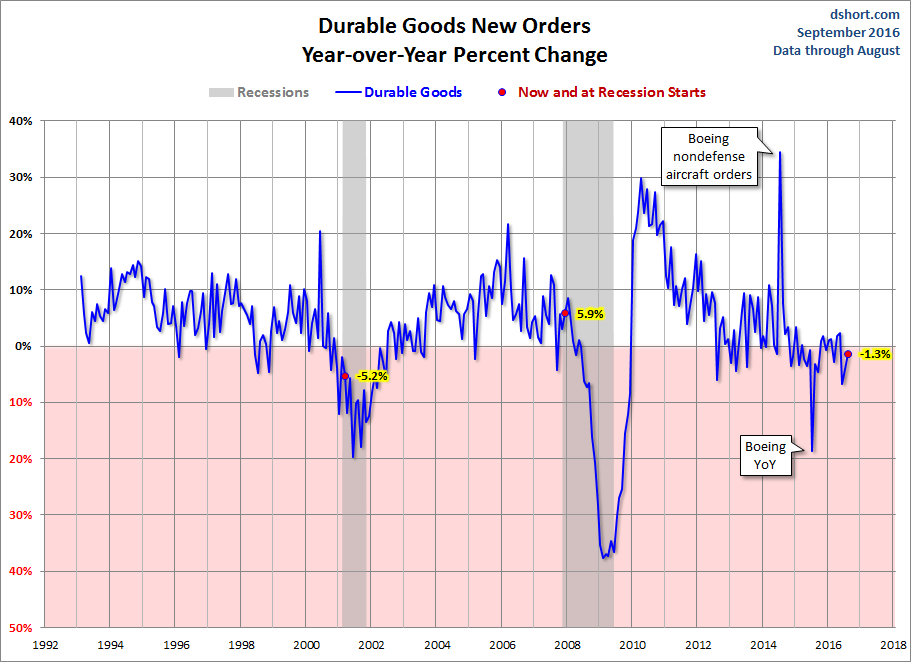

El Census Bureau publicó ayer el informe de Pedidos de Bienes Duraderos de agosto, reflejando la atonía de la demanda con un crecimiento nulo, del 0%. Aunque unos datos algo mejorados respecto de la caída que proyectaba el consenso de analista, del -1.9%, descontada la volátil partida de transportes resultó un dato negativo del -0.4%.

Los pedidos de aeronaves son de un volumen tal que distorsionan la tendencia del agregado, de ahí el interés en observar la evolución de los Pedidos descontando los transportes.

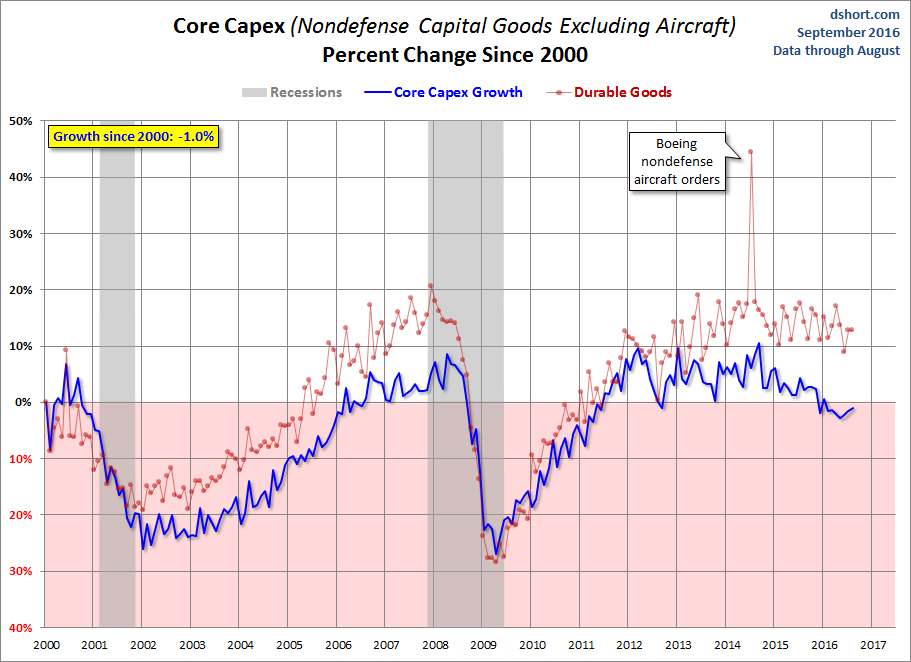

Observen la marcha de los pedidos a empresas manufactureras, excluyendo aviones y defensa, conocidos como Core Capex.

La Reserva Federal continúa rebajando expectativas de crecimiento de PIB de este tercer trimestre que mañana concluye. El modelo de cálculo de PIB en tiempo real -GDP Now- de la FED de Atlanta comenzó reflejando un impulso económico interesante, casi del 4% a principios de agosto, que desde entonces viene relajando y la última actualización de ayer presenta un ritmo moderado del +2.8%.

Hoy se hace público el dato revisado de PIB del segundo trimestre USA con expectativas del consenso inalteradas respecto del dato previo, en el 1.3%, y después de un tibio primer trimestre creciendo al 0.8%. La tendencia es evidente, como la impotencia de la FED para mover tipos aún a sabiendas de las graves consecuencias que está generando una política monetaria tan represiva y prolongada.

PIB USA

Las previsiones de crecimiento para el Q4 -cuarto trimestre- son también modestas, actualmente situadas en el 1.3%, e insuficientes para que la FED pueda tomar decisiones con pleno convencimiento.

La data dependiente política, auto impuesta para evitar errar en público y desconcertar al mercado en cada reunión del FOMC, ahora supone un estorbo para la toma de decisiones ante la necesidad de normalizar la política.

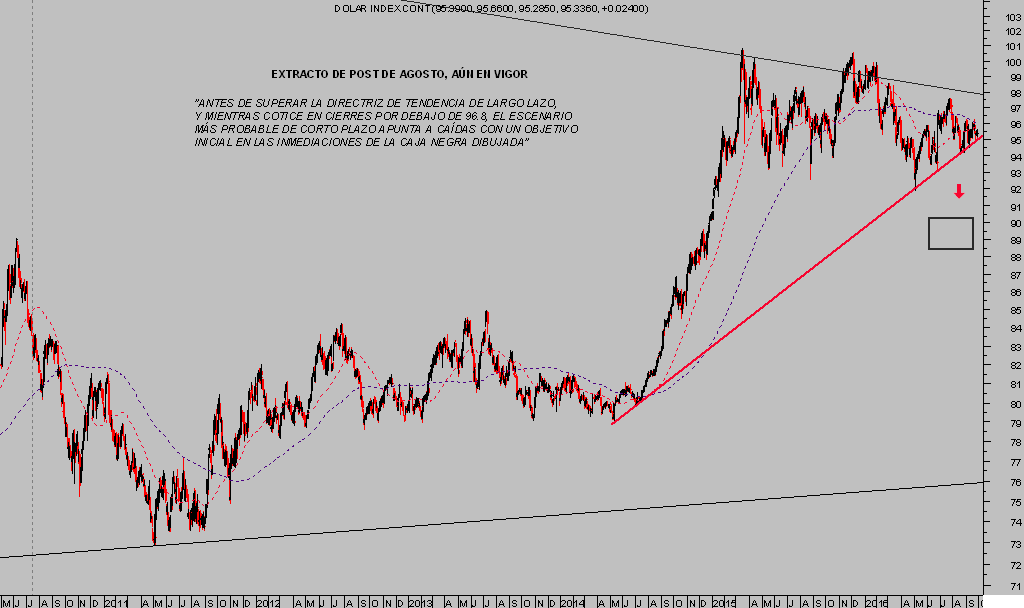

Pero no sólo la data dependiente decisión afecta, también influye en buena medida el impacto sobre el Dólar de cualquier medida. La FED afronta obstáculos significativos y la cotización del Dólar es uno. El Dólar cotiza en niveles altos tras haber subido casi un 40% desde los mínimos de 2011.

DÓLAR INDEX diario

Un dólar alto, además de suponer un endurecimiento “de facto” de las condiciones financieras globales y encarecimiento de las deudas contraídas en dólares por distintos países y empresas, es pernicioso para los intereses y beneficios de las grandes multinacionales USA, afecta negativamente al déficit comercial abultado y crónico que padece la economía USA y es, en definitiva, un freno para el crecimiento del PIB.

Las previsiones de futuro del Dólar permiten esbozar un universo de oportunidades de inversión, con proyecciones de rentabilidad suculentas y riesgo controlado, que merece la pena analizar en detalle para el desarrollo de estrategias… (reservado suscriptores).

La situación es delicada y la temida subida de tipos, además de impactar en las bolsas y mercados de deuda, influirá en la cotización del Dólar, en principio favoreciendo subidas. Pero la FED no puede ni debe provocar un rally del dólar y cualquier movimiento de normalización o subida de tipos tiene que venir necesariamente acompañado de un clima “dovish” (una y no más) con el fin de minimizar sus efectos sobre el Dólar.

Un proceso de subida de tipos USA simultaneado con políticas de tipos NIRP en otros bancos centrales influyentes, BCE y BOJ, es buena receta para promover subidas del Dólar.

El Vice presidente de la FED, Stanley Fischer, no esconde la frustración que le produce la coyuntura y arrinconamiento en el que se encuentra la institución. El martes, en un evento organizado por Howard University fue preguntado por alumnos sobre su opinión respecto de la política ZIRP en curso. La respuesta no tiene desperdicio!

“It bothers me, it really bothers me, I don’t like it, but I don’t want to raise the interest rate too much. I think we should at some point. I don’t know when,”- “The interest rate I believe is not at zero at a normal level and it should be [normal] at some point, not immediately.”

- “I think there’s also a problem in going to a zero interest rate in the sense that it says that capital isn’t very productive, there’s not much going on in the economy,”

- “we would be better off if there was a price for using money.”

Con un crecimiento del 0.8% y 1.3% en los dos primeros trimestres del año y otros 2.8% seguido de un proyectado 1.2% para el tercero y cuarto trimestres respectivamente, la economía USA podría crecer un tímido 1.5% en 2016, muy alejado del crecimiento potencial de la economía USA..

La recuperación a trompicones iniciada en 2.009 avanza inestable y continúa siendo la más pobre y frágil de cualquier recuperación post recesión desde la Segunda Guerra Mundial.

Un avance dificilmente calificable de logro para unas autoridades monetarias que comenzaron hace ya 94 meses utilizando artillería pesada y eliminando el precio del dinero al que alude el Sr Fischer.

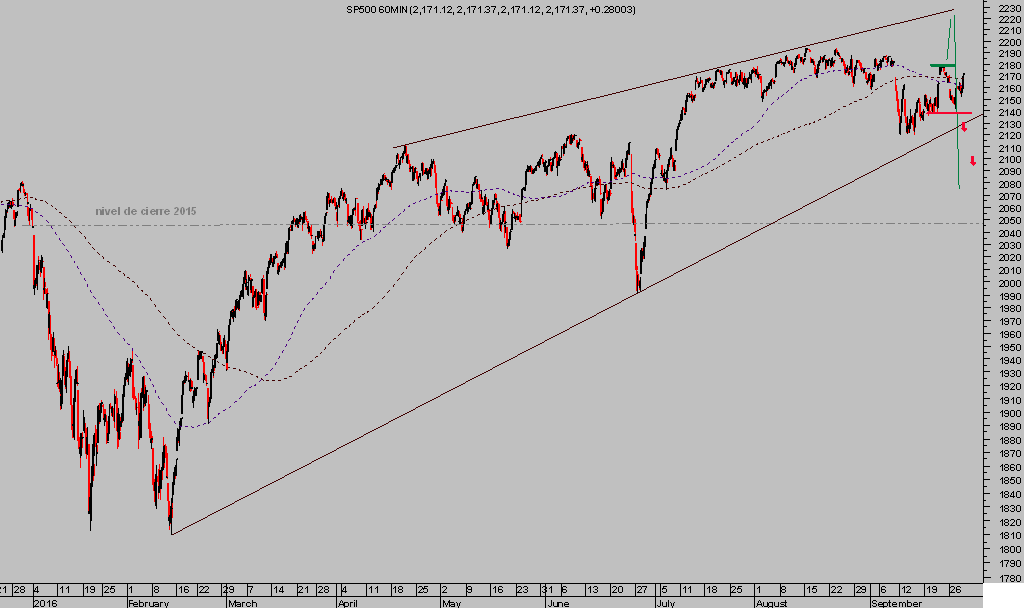

Las bolsas avanzan también, ayer el S&P500 y Dow Jones subieron medio punto porcentual gentileza de la mano que todo lo mece, sin alterar la pauta técnica que vienen desarrollando desde los mínimos del mes de febrero, ni tampoco el escenario más probable para próximas semanas.

S&P500, 60 minutos

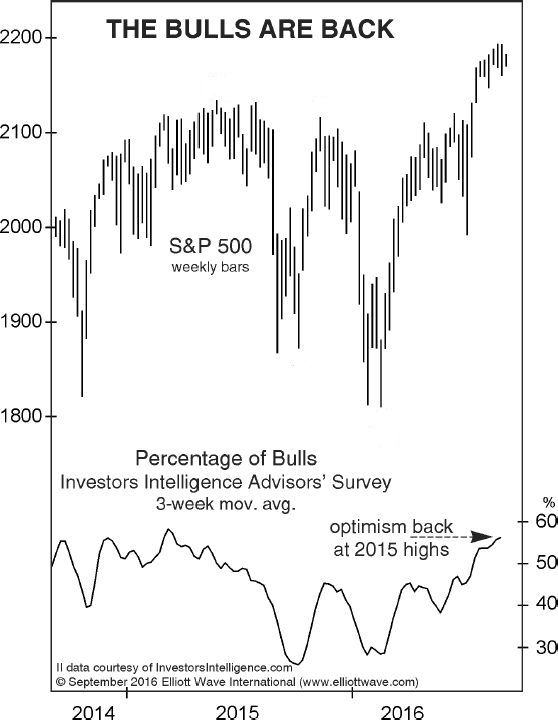

El sentimiento de los inversores profesionales, según encuesta elaborada por Investors Intelligence, está alcanzando unos niveles de optimismo y complacencia generalizada, de fe ciega en la PUT de la FED, que en el pasado han anticipado periodos de volatilidad.

Mañana finaliza el tercer trimestre y el efecto del usual maquillaje o “window dressing”, que puede explicar el comportamiento reciente de las bolsas y resistencia del mercado a perforar soportes, comenzará a perder influencia.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com