La política de tipos cero está facilitando la refinanciación y el pago de la deuda de los gobiernos aunque también incita a la acumulación de deudas sin límite ni control.

Por otra parte, la posibilidad de que los tipos cero y facilidad de crédito incida en la salvación y mejora de empresas mal gestionadas es ilusoria.

El crédito barato por sí mismo no puede solucionar problemas de gestión corporativa, estrechamiento de márgenes, caída de beneficios, sobrecapacidad, etcétera…

El post de ayer mencionaba argumentos para esperar un futuro complejo y repleto de dificultades de financiación que depara a las compañías con grado de inversión ajustado y especialmente a los emisores de bonos basura.

Los sectores que mayor sobrecapacidad y problemas de deuda arrastran, energético, manufacturero, retail… y los que mayor sobrevaloración presentan respecto de sus posibilidades reales como el sector inmobiliario comercial o automóviles, serán los más expuestos al ciclo de defaults pendiente y los que mayores pérdidas ocasionarán a los inversores, especialmente acreedores en bonos.

En los próximos 15 meses, previsiblemente, se concentrará la mayor parte del proceso de ajuste -defaults- esperado. En condiciones normales cabría esperar una corrección severa en los mercados de deuda (junk bonds, high yield y también deuda soberana) y consecuente efecto arrastre en los mercados bursátiles.

En las condiciones actuales de constante demostración de poder de los Bancos Centrales, control absoluto de los tipos de interés de mercados primario y secundario, manipulación de mercados de renta variable, creación infinita de dinero o generación masiva de deudas… es conveniente ampliar el entendimiento y espectro de posibilidades para diferentes escenarios de los mercados financieros.

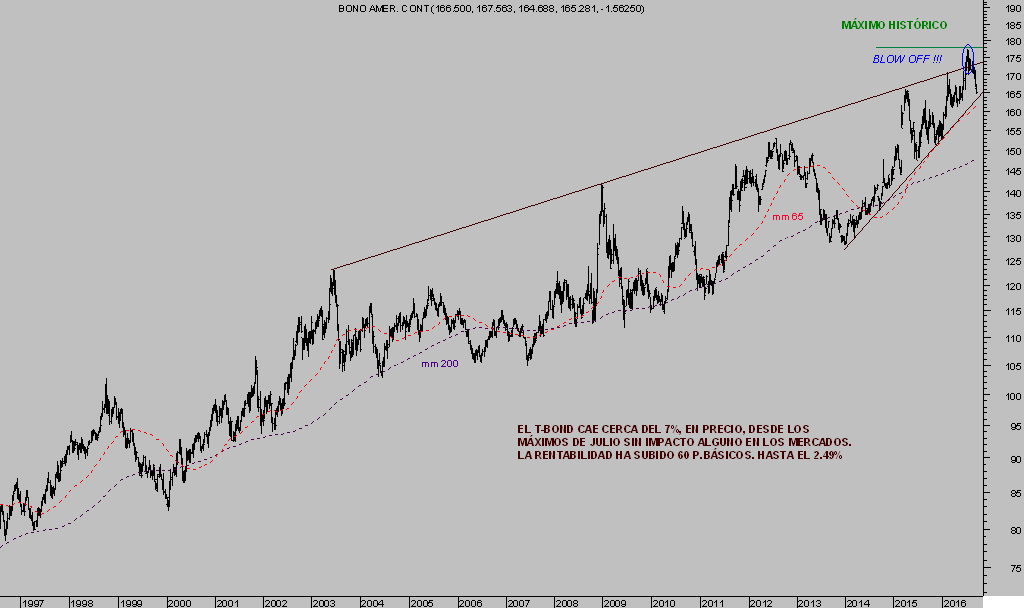

De momento, durante los dos meses transcurridos desde que el T Bond americano estableciera sus máximos históricos, se ha producido una corrección considerable y subido los tipos desde el 1.85% hasta el actual 2.48%.

T-BOND semana

La acción de los mercados bajo la tutela de los Banksters carece de lógica y tiene poco sentido, no responde a factores de carácter fundamental ni económico, de ahí que el impacto de la caída de los bonos en el resto de mercados financieros esté siendo inexistente, hasta la fecha!.

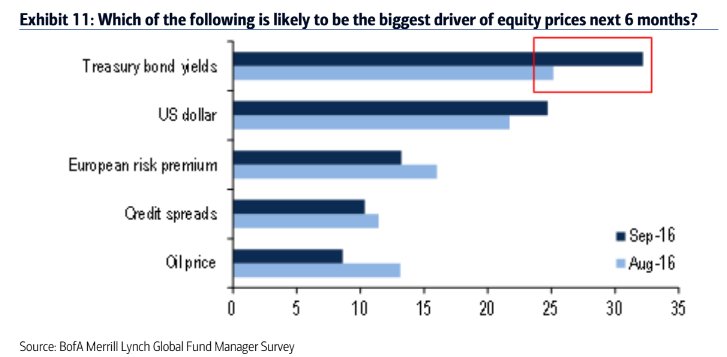

Aparte de los anhelos de las autoridades, los inversores y expertos gestores que se juegan su trabajo con las decisiones que adoptan, creen que la volatilidad de los bonos soberanos indudablemente se trasladará al resto de activos.

Una encuesta elaborada por BoA entre analistas refleja que el principal temor es ahora la evolución de los bonos, por encima incluso del impacto del Dólar o el crudo. La tendencia netamente vendedora de Bonos USA de parte de otros gobiernos (Arabia, Rusia, China…) en los primeros seis meses del año no tiene precedente histórico y presumiblemente continuará.

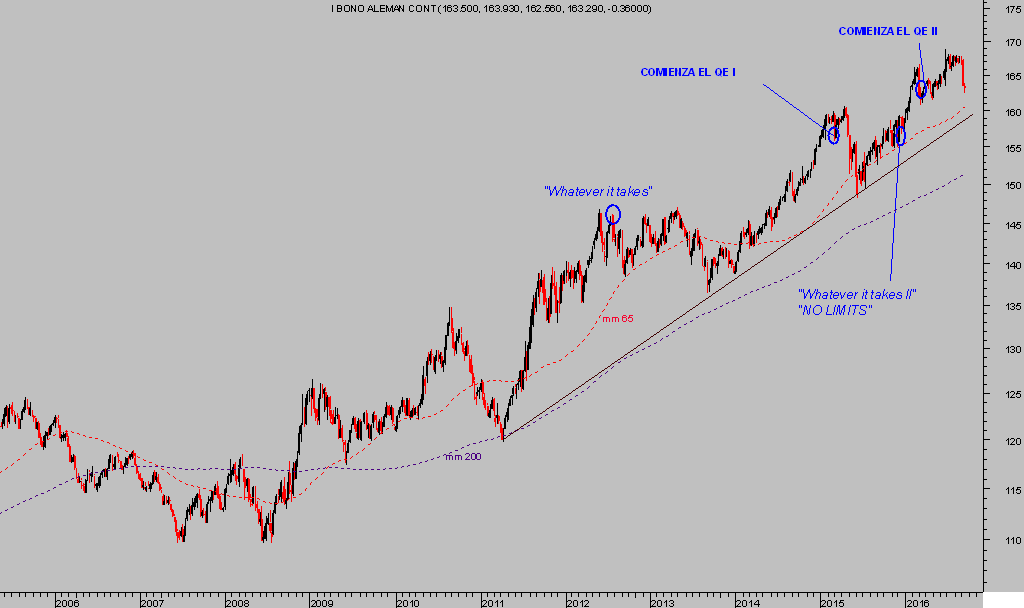

La tendencia de precio de los bonos es global y además de la corrección en precio, subida de rentabilidades de la deuda USA, el BUND alemán comienza a mostrar signos de agotamiento y gran vulnerabilidad técnica.

BUND semana

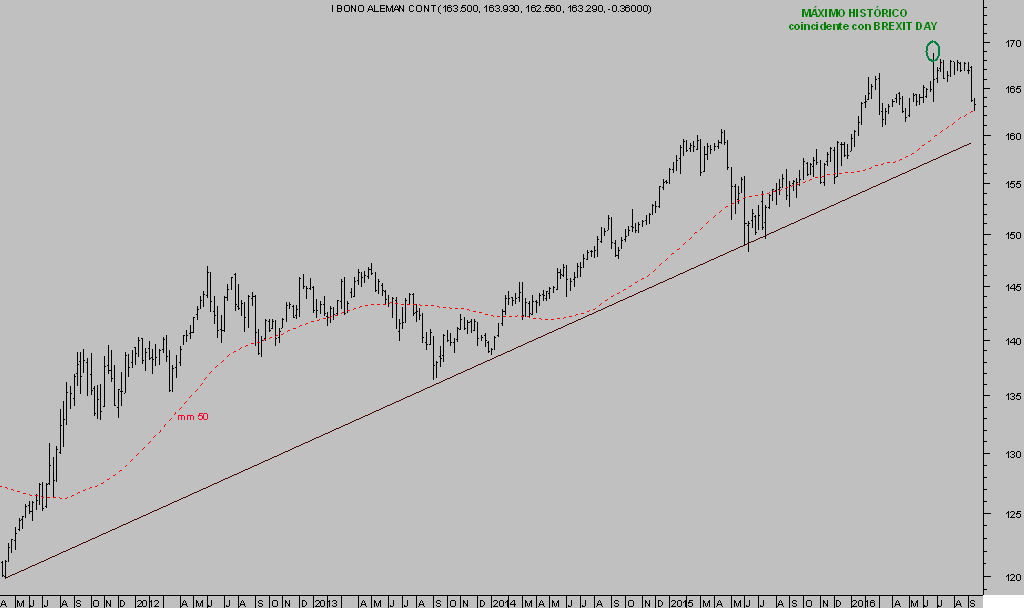

Observen con más detalle, en gráfico diario, la corrección que inició el bono alemán justo el día en que se anunció el Brexit.

BUND diario

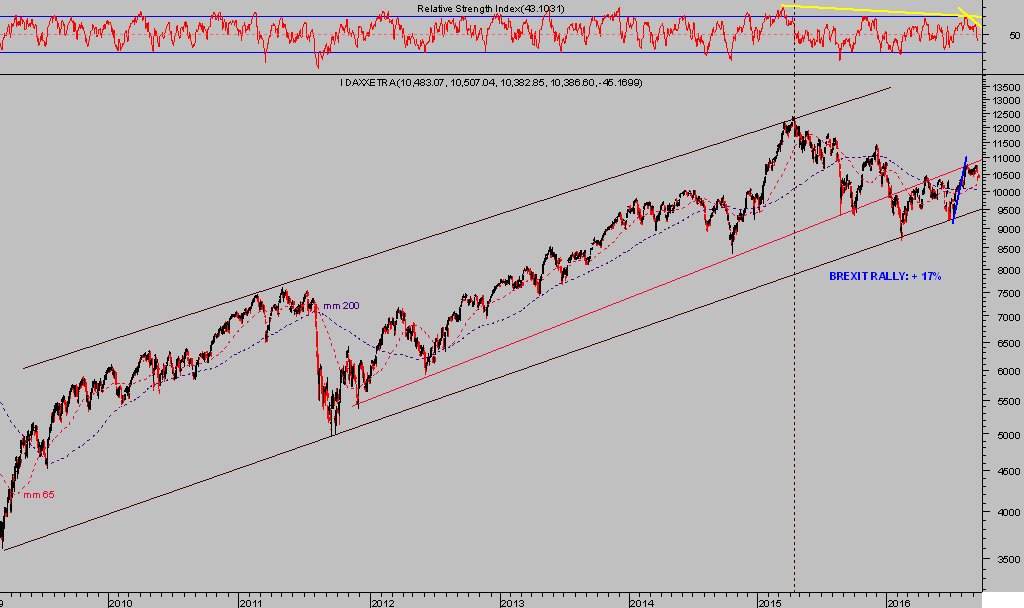

… y el fuerte rally alcista desplegado por el mercado de acciones alemán durante el mismo periodo.

DAX semana

La interconexión de mercados globales fruto de una coordinación de políticas entre Bancos Centrales histórica, es también motivo para entender porqué el BUND ha caído durante casi tres meses mientras que los mercados de acciones europeos han llevado tendencia contraria.

Con este panorama, los indicadores de tensiones en los mercados de crédito, LIBOR, OIS o Spreads, explicados en post de 23 de agosto advertencias de los testigos de normalidad financiera, continúan advirtiendo que algo sucede detrás del telón.

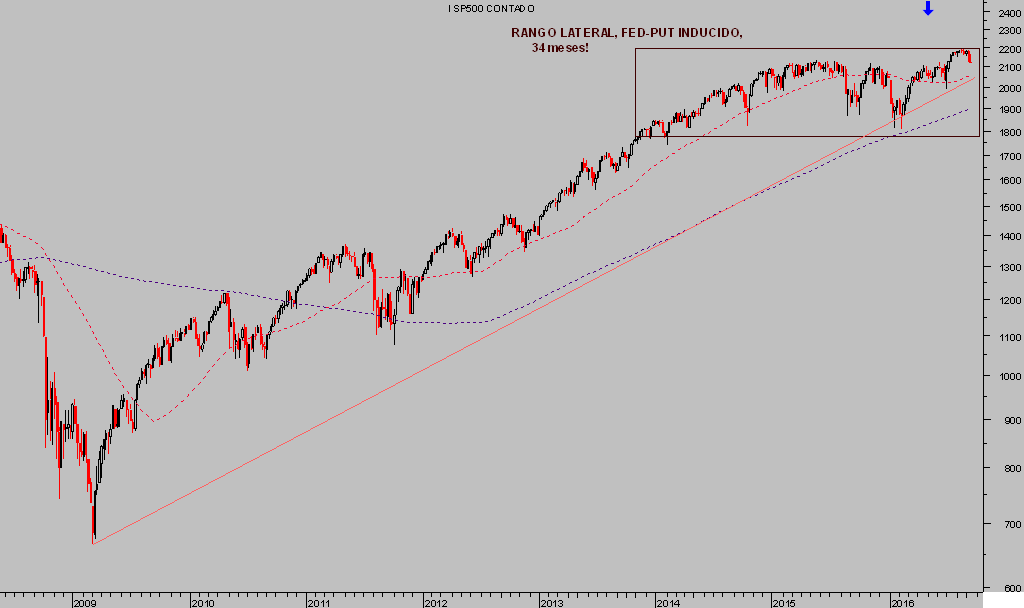

Así las cosas, la Reserva Federal no quiere ser causante o culpada de un revés del mercado y ha aprovechado estos días para informar que barruntan no mover tipos este mes. La FED ha seducido a los inversores (FED PUT) y obligado a los ahorradores (represión financiera) a invertir en activos de riesgo y es la última responsable de las eventuales pérdidas.

Lael Brainard, una de las principales “palomas” del Comité de Mercados Abiertos -FOMC- de la FED en declaraciones ayer ante el Chicago Council on Global Affairs, que convendría esperar antes de proceder a la subida de tipos y que haberlos dejado inalterados desde el pasado diciembre “ha servido para apoyar ganancias continuadas de empleo y progreso inflacionista” (?¿?) “has served us well in recent months, helping to support continued gains in employment and progress on inflation.”, por decir algo!

El Presidente de la FED de Minneapolis, Neel Kashkari, afirmó en entrevista concedida a CNBC que “francamente, no hay urgencia para actuar“: “There doesn’t appear to be huge urgency to do anything, frankly”.

También Dennis Lockhart, presidente de la FED de Atlanta, se apuntó al coro de las palomas afirmando que las condiciones actuales garantizan serias discusiones acerca de decidir subir los tipos pero que no hay urgencia alguna para actuar.

Recordemos que “Palomas” -Doves- es el término asignado a los miembros de la FED , y demás instituciones, que defienden ideas y políticas monetarias más acomodaticias. Frente a los “Halcones” -Hawks- que optan por endurecer la política y defienden subidas de tipos.

Las palomas siguen al mando, a tenor de los acontecimientos y comportamiento de los mercados.

S&P500 semana

El análisis de diferentes activos, sus pautas técnicas y lectura de indicadores, la estacionalidad y ciclos así como es estudio de la interconexión de mercados, explorados en recientes post, continúa recomendando prudencia, reducir exposición al riesgo y para inversores más activos, utilizar estrategias orientadas a capitalizar eventuales caídas.

La ruptura generalizada y simultánea de referencias técnicas de numerosos activos, bonos e índices del pasado viernes, anticipada en este post, se produjo demostrando la muy alta correlación entre activos y concentración de riesgos. Las consecuencias previsibles del nuevo entorno técnico aconsejan extremar la cautela.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com