El rescate de las cajas de ahorro españolas —esas instituciones de crédito que se convirtieron en la banquita personal de todos los partidos políticos y del corrupto empresariado patrio que se arrimaba a su vera— requirió de una inyección directa de capital de 61.500 millones de euros: de ese importe, el Fondo de Garantía de Depósitos de Entidades de Crédito (nutrido por las aportaciones del sistema bancario español durante las décadas previas) aportó 10.200 millones de euros, correspondiendo a los contribuyentes españoles los restantes 51.300 millones.

Por aquel entonces, algunos ya advertimos de que el rescate estatal de las entidades financieras concluiría en una masiva socialización irrecuperable de sus pérdidas entre el conjunto de los contribuyentes. Y ya entonces planteamos alternativas más sensatas y respetuosas con los derechos de propiedad de los ciudadanos: no socializar las pérdidas entre todos ellos, sino concentrarlas en los acreedores de las cajas. La propuesta, de hecho, ha terminado siendo adoptada por el conjunto de la eurozona a partir de 2016 en su nuevo mecanismo de resolución de entidades financieras. El Gobierno español, empero, optó en 2012 por la vía fácil de cargar el agujero de las cajas sobre las espaldas del conjunto de los españoles. Y, como cabía esperar, el quebranto derivado de semejante perversidad ya resulta demasiado evidente e irreversible como para seguir ocultándolo.

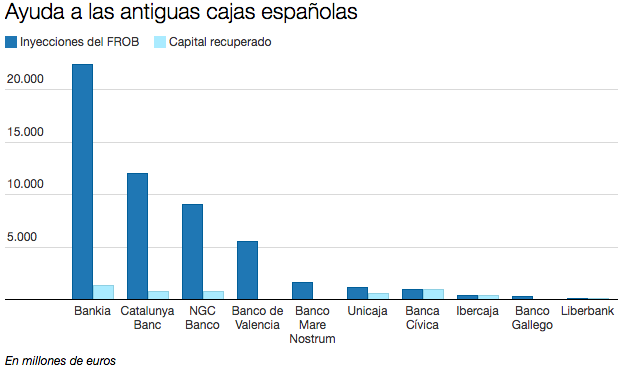

Así, hace apenas unos días, el Banco de España publicó una nota informativa sobre el estado actual de las ‘ayudas’ públicas al sistema financiero español. La conclusión es descorazonadora: de los 51.300 millones transferidos a las cajas a costa de los contribuyentes, solo se han recuperado de momento 2.700 millones de euros, a saber, el 5,2% del total. A este importe habría que sumar otros 2.300 millones vinculados tanto a la desinversión ya efectuada en Bankia (si bien no distribuida todavía al FROB) cuanto al repago previsible de los CoCos de Unicaja e Ibercaja antes de 2017. Sin embargo, también habría que restar los 900 millones de pérdidas derivados de los Esquemas de Protección de Activos concedidos a Caja Castilla-La Mancha, Cajasur y la CAM.

Por entidades, Bankia apenas ha devuelto el 5,8% del capital inyectado; Catalunya Banc, el 6,4%; NGC Banco, el 8,6%, y Banco de Valencia, el 0%. De la privatización futura de Bankia cabe esperar que afluyan algunas sumas adicionales que eleven ese porcentaje hasta, al menos, el 25%: pero los porcentajes del resto de entidades constituyen pérdidas que ya son definitivas.

En total, pues, a finales del año próximo apenas habremos recuperado 4.100 millones de los 51.300 que nuestros políticos introdujeron imprudentemente en un sistema financiero totalmente insolvente. Aun cuando a medio plazo el FROB cosechara, de manera optimista, otros 10.000 millones de euros por la venta de su participación en Bankia y Banco Mare Nostrum (actualmente valorada en menos de 7.000 millones), el resultado final sería que el Tesoro español habría dilapidado el 75% de toda la inversión efectuada, con dinero de los contribuyentes, en las cajas. Las pérdidas ascenderían a 38.000 millones de euros, una media de 2.000 euros por familia española.

Se trata de un más que evidente expolio político sobre la ciudadanía con el propósito de rescatar a los imprudentes acreedores de las cajas (entre los que sobresalían, no lo olvidemos, bancos franceses y alemanes). Un tramposo amaño de las reglas de juego del capitalismo, cuya sana lógica subyacente no consiste en socializar pérdidas y privatizar ganancias, sino en privatizar ganancias y pérdidas: quien acierta gana, pero quien se equivoca no le endilga sus pufos al vecino que sí acertó al no seguirle en su torpe aventura. Se nos dirá que el capitalismo es así, que las cajas eran demasiado grandes como para quebrar. Pero no: había alternativa. Podría y debería haberse seguido otro rumbo: la imposición de quitas a los acreedores no garantizados (todos los acreedores salvo los depositantes con saldos inferiores a 100.000 euros por entidad) a cambio de la conversión de parte de sus créditos en capital de las entidades. De este modo, las cajas se habrían recapitalizado igualmente, pero no a costa del contribuyente, sino a costa de sus acreedores: habríamos evitado el tan temido corralito y el tan devastador ahondamiento de la depresión deflacionaria sin necesidad de desplumar impositivamente a los ciudadanos.

En definitiva, fueron los políticos españoles —y sus correligionarios de partido— quienes destrozaron financieramente las cajas de ahorros al calor de la ‘burbujística’ expansión crediticia alentada en toda Europa por el BCE. Y fueron posteriormente los políticos españoles quienes descargaron los escombros de su deshonesta, irresponsable y corrupta administración sobre la hacienda de los españoles. Ellos destrozaron el sistema financiero y ellos nos obligaron a pagar sus platos rotos. Una canallada que a buen seguro tratarán de ocultar tras la propaganda de que su decidida actuación contribuyó a salvar el país de una crisis financiera mucho mayor cuando, en realidad, solo sirvió para hipotecarlo ante su irracional e incompetente negativa a emprender la opción más eficaz y justa: trasladarles las pérdidas no a los contribuyentes sino a los acreedores. Al menos seamos conscientes de la magnitud de su tropelía y deslealtad.

juanramonrallo.com