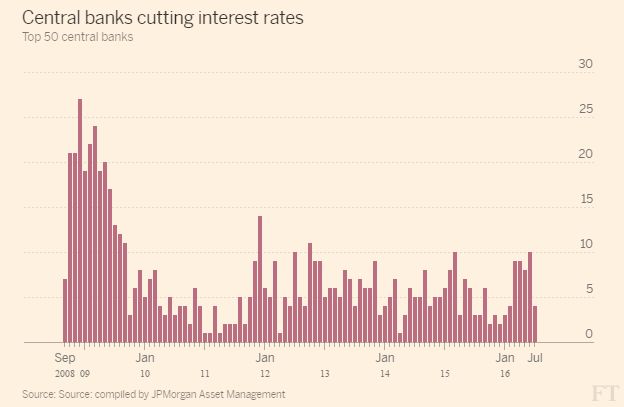

Va de retro. Desde que la quiebra de Lehman Brothers los bancos centrales han hecho lo imposible para combatir la deflación y mantener a flote el sistema financiero. Según estimaciones de JP Morgan, las 50 principales autoridades monetarias del mundo ya han realizado más de 670 rebajas de tipos ¿Les queda munición? En poco más de un mes se cumplirán ocho años desde la inesperada quiebra de Lehman Brothers, que desató la mayor crisis financiera desde la Segunda Guerra Mundial. El balance de este periodo no es especialmente alentador: la economía global ha registrado una leve recuperación, sin una locomotora clara que arrastre al resto del mundo, a pesar de que los bancos centrales han desafiado toda ortodoxia económica en su lucha contra la deflación. Según estimaciones de JP Morgan, recogidas por Financial Times, las 50 principales autoridades monetarias del mundo han realizado 670 recortes de tipos desde 2008. O lo que es lo mismo, una rebaja del precio del dinero cada tres sesiones bursátiles. A esto hay que sumar las numerosas medidas introducidas en los últimos años por los bancos centrales de EEUU, la Eurozona, Japón, Reino Unido y China, entre las que figuran inyecciones de liquidez multimillonarias, gigantescos programas de compras de activos o rebajas de los tipos de depósito a negativo. El último en sumarse a esta tendencia ha sido el Banco de Inglaterra, que la semana pasada bajó tipos por primera vez desde 2009 y retomó su programa de compra de bonos.

El aparente fracaso de las autoridades monetarias para sacar definitivamente a flote al sistema financiero ha desatado el debate de hasta qué punto les queda munición para combatir la deflación y la desaceleración económica. Los expertos señalan que la intervención de los bancos centrales ha sido clave para estabilizar el mercado de renta fija, abaratando los costes de financiación de gobiernos y empresas. Sin embargo, reconocen que están perdiendo margen de maniobra y que sus medidas tienen cada vez un impacto menor sobre los mercados.

En este sentido, Saxo Bank señala en un reciente informe que “la omnipotencia de los bancos centrales está en decadencia”. “La política de los bancos centrales se encuentra al límite, debido a la caída de las rentabilidades y ante el mayor riesgo de burbujas especulativas”, concluye. No obstante, desde la firma matizan que las autoridades monetarias aún disponen de formas para calmar al mercado a corto y medio plazo, como lo demuestra el hecho de que los intereses de la deuda pública europea siga encadenando mínimos históricos, pese al nerviosismo generado entre los inversores por el brexit y los test de estrés.

Desde el pasado año numerosos economistas y firmas de inversión advierten de que, si bien los bancos centrales están jugando un papel vital por estabilizar los mercados, todo lo que pueden hacer es ganar tiempo para que los gobiernos emprendan reformas estructurales. Sin estas medidas, los centenares de recortes de tipos, las inyecciones de liquidez y los más de seis billones de euros gastados por las instituciones en compras de activos habrán sido en vano.

Entretanto, las autoridades monetarias tratan de seguir comprando tiempo a los gobiernos, cada vez con menos eficacia, a la espera de que se adopten las medidas para relanzar la economía. ”Los bancos centrales no tienen una idea precisa de qué hacer a continuación, pero el mercado parece no preocuparse mucho al respecto por el momento”, concluyen desde Saxo Bank.

Moisés Romero

La Carta de la Bolsa