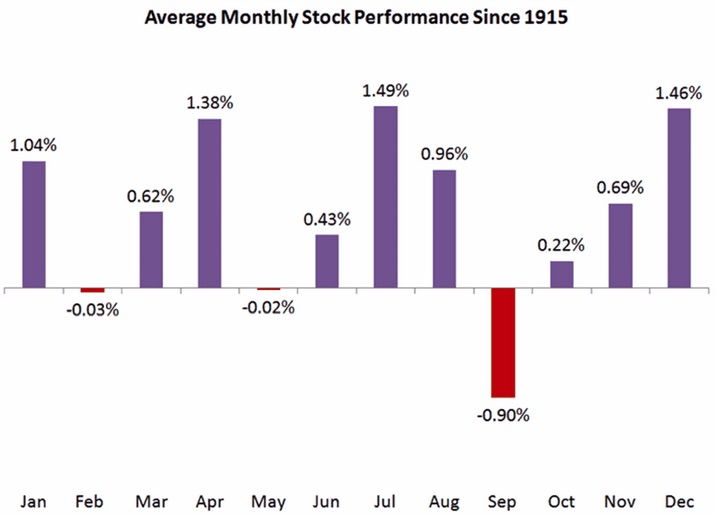

A. L. analista londinense me dice que «septiembre nunca ha sido un buen mes para las Bolsas. Es uno de los peores, según los registros históricos disponibles. Llega el nuevo septiembre con el acicate de una posible subida de tipos de interés por parte de la Reserva Federal de Estados Unidos, que cambiará el perfil de las diferentes políticas monetarias en todo el mundo. Los traders nunca antes han estado tan convencidos de una subida de tipos por parte de la Reserva Federal en septiembre. Las posibilidades de un aumento de las tasas de interés para el próximo mes alcanzan el 52 por ciento, un porcentaje especialmente alto como para despreciarlo. Pero ¿y si la FED decide no subir tipos y, de este modo, el consenso se equivoca? Cabe esperar ciertas convulsiones en sentido contrario a las actuales, pero serán limitadas, porque el mercado no perderá de vista la hipótesis de alzas en los tipos USA salvo que la economía sorprenda con giros muy bajistas. Por eso recomiendo el siguiente enlace…»

Lo escribió hace un año Russ Koesterich, CFA, Director de inversiones iShares Blackrock Global Strategis, pero sigue siendo muy válido:

- 1. Septiembre es el mes del año que realmente importa. En cuanto a los datos sobre el Dow Jones Industrial Average desde 1896, septiembre ha sido históricamente el peor mes del año para las acciones, con un consistente y estadísticamente significativo sesgo negativo. Este fenómeno de septiembre se extiende más allá de los Estados Unidos. Septiembre también ha sido históricamente el peor mes del año en una serie de mercados europeos – entre ellos Alemania y el Reino Unido – y en Japón.

- 2. La ansiedad por la reducción de estímulos de la Fed probablemente se incremente al acercarnos a la reunión de septiembre de la Reserva Federal.

Septiembre no siguió el guión el año pasado y el sesgo estacional negativo de septiembre es mucho menos pronunciado en los años que el mercado está subiendo, como es el caso de este año. Pero el rally de septiembre del año pasado tuvo mucho que ver con el apoyo de la Fed, algo que probablemente no veamos este año.

***

Hay más:

En comparación con el agosto de 2015, cuando las bolsas mundiales corrigieron tras el desplome bursátil y el miedo a un frenazo económico de China, el agosto de 2016 está siendo demasiado tranquilo para los mercados. El último gran susto tuvo lugar a finales de junio con el Brexit, pero desde ese momento el EuroStoxx 50 y el S&P 500 han rebotado en torno a un 12% y un 9%, respectivamente, llegando el primero a niveles previos al referéndum británico y marcando el segundo nuevos máximos históricos. Entonces, ¿dónde puede estar el próximo foco de volatilidad para los mercados?

En Estados Unidos y la Reserva Federal (Fed), según N+1 SYZ. “La Fed podría subir tipos en septiembre, antes de lo que espera el mercado”, considera Ignacio Dolz de Espejo, su director de Inversiones, especialmente “dada la mejoría de la economía americana, la tendencia lenta pero constante hacia algo más de inflación y la falta de tensión en los mercados”. Los datos macroeconómicos de EE.UU. siguen mejorando, el empleo crece a un ritmo elevado acompañado por crecimiento de salarios y el petróleo podría comenzar a aportar inflación en breve tras haber tocado fondo su precio el pasado enero.

Así las cosas, ¿qué decisiones ha adoptado la firma española para las carteras de sus inversores? Vender oro, reducir el peso en renta fija emergente a la mitad y pasar esta deuda emergente corporativa emitida en dólares a deuda pública en moneda local, sobre todo. Sin embargo, a pesar del bueno tono de la economía estadounidense, N+1 SYZ sigue teniendo poca exposición a renta variable norteamericana. Tiene varios motivos para ello.

El primero de ellos es que su valoración es excesiva. Además, “si la economía sigue mejorando, subirán los tipos y el dólar, además de los salarios”, y estos tres factores “impactarían negativamente en los márgenes de las compañías”, recuerda Dolz de Espejo. A esto hay que sumarle el factor político y la volatilidad que pueden generar las próximas elecciones presidenciales de noviembre, que enfrentarán a la demócrata Hillary Clinton y al republicano Donald Trump. “Las elecciones de otoño son una buena excusa para una recogida de beneficios”, está convencida la firma.

Moisés Romero

La Carta de la Bolsa