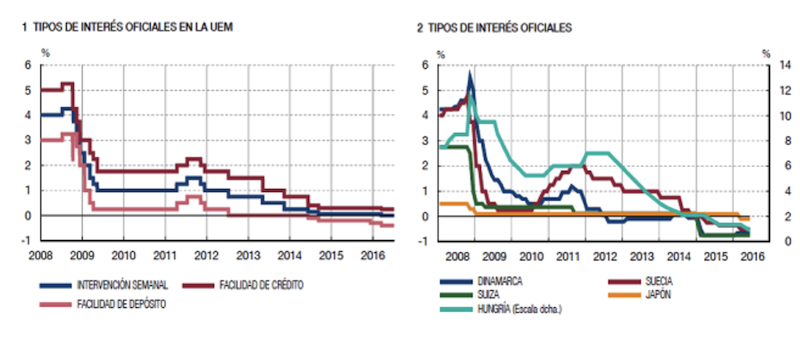

Este trabajo analiza la aplicación reciente de tipos de interés oficiales negativos por parte de varios bancos centrales, entre los que se encuentra el BCE. La evidencia preliminar que se presenta apunta a que la explotación de ese margen adicional por parte de la política monetaria parece haber sido efectiva en la UEM, propiciando, junto con el resto de medidas expansivas, unas condiciones financieras más holgadas. En el artículo se discuten también posibles efectos adversos asociados a la aplicación de tipos de interés negativos. Es un artículo el del Banco de España sin duda interesante. Y de actualidad, aunque admito que me gustaría que fuera pasado más que futuro. Al menos espero que sea sólo futuro a corto plazo. Con todo, los tipos de interés negativos comienzan a ser habituales aunque con argumentos bien diferentes detrás de su aplicación que oscilan entre la necesidad de oponerse a la apreciación de las monedas y/o proporcionar un mayor estímulo monetario. En conjunto, un instrumento adicional para mejorar las condiciones financieras y propiciar una cierta estabilización de las tensiones de tipo de cambio.

http://www.bde.es/bde/es/secciones/informes/boletines/Boletin_economic/index2016.html# xbc9e

¿Tienen sentido tipos de interés nominales negativos? Admitiendo que la tenencia de efectivo tiene costes (almacenamiento, aseguramiento y transacción), el suelo de los tipos de interés deberían ser precisamente estos costes. Al menos considerando las alternativas existentes para colocar el efecto por parte de los inversores. Una de las más obvias los propios depósitos en la banca. Pero, ¿qué potenciales problemas plantean? La cuestión anterior, como todas las que se centran en las medidas monetarias expansivas excepcionales, se refiere precisamente a su duración. El riesgo de convertir medidas excepcionales en habituales. Y hago esta pequeña aclaración con la decisión final del FOMC.

Hay debates a corto y medio plazo sobre el coste de los tipos de interés negativos. Los de corto plazo se centran en el funcionamiento de sistemas de pago, contratos de crédito y hasta en su vertiente fiscal. Pero, son los de medio plazo los que generan más inquietud. Especialmente por lo que se refiere al potencial impacto negativo en el consumo (mayor ahorro para compensar rentabilidades más bajas), en el crédito (la caída de los márgenes podría contraer el crédito) y en la posibilidad de que generen excesos en las inversiones (de precios y de tamaño). ¿Hasta qué punto estos potenciales efectos negativos son suficientemente relevantes? Reconozco que no tengo una respuesta clara a esta cuestión. Y esto sin duda es un factor negativo adicional a todos los anteriores. La incertidumbre nunca es buena. Y los tipos de interés negativos, como distorsión que son, son una fuente de incertidumbre a la hora de que los agentes económicos se posicionen para el futuro.

José Luis Martínez Campuzano

La Carta de la Bolsa