Existen situaciones comprometidas cuya resolución aboca a analizar dos posibilidades que siendo opuestas conducen a caminos similares y las proyecciones a futuro de los desenlaces probables tienden a converger.

La economía global es frágil y está inmersa en un proceso de estancamiento y desinflación estructurales que las autoridades no consiguen revertir ni aplicando las medidas más potentes nunca antes empleadas.

Suponiendo que la economía permanece débil, las autoridades continuarán con la política de tipos cero -ZIRP y NIRP- y programas de expansión cuantitativa “ad infinitum” que vienen aplicando desde 2009. Si por contra, la economía muestra síntomas de estabilización y comienza a recuperarse, entonces las autoridades se verán obligadas a normalizar la política, subir tipos y retirar programas QE -“taper”- para drenar dinero del sistema.

En ambos casos, el impacto en los mercados financieros contiene implicaciones negativas. Excepto en caso de que las autoridades profundicen su empeño de reflacionar activos y así crear una burbuja de dimensiones épicas… para llegado el momento, asistir al súbito y desagradable pinchazo y desplome de precios que siempre en la historia surge para terminar con los excesos de manera violenta.

A tenor de la coyuntura económica, de las fuertes alzas de precios de los activos, de la evolución de resultados empresariales o del comportamiento normal de los mercados en la historia, los inversores deberían esperar un futuro de rentabilidades poco prometedor.

En contexto histórico, la correlación entre la economía y las bolsas para plazos largos, de 10 a 12 años, es demasiado alta como para ser ignorada.

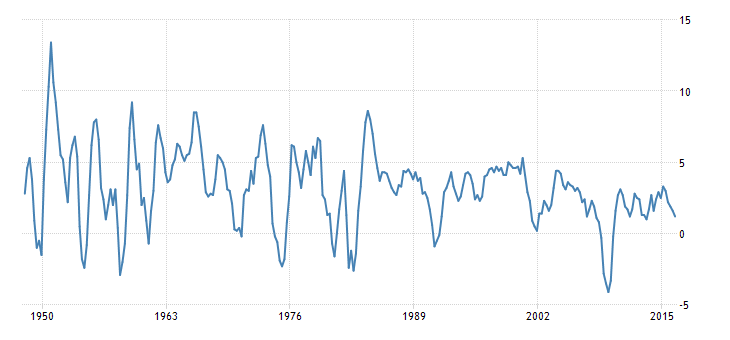

En vista de la desaceleración secular de la economía americana…

PIB USA

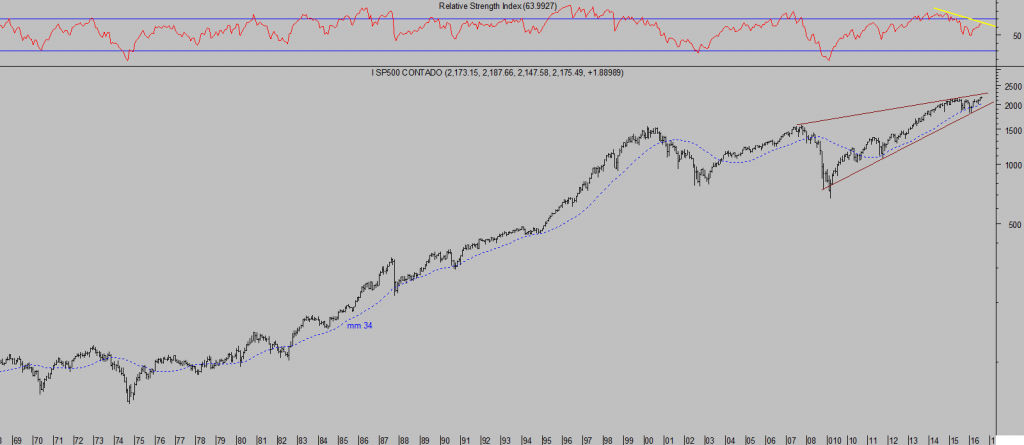

… y considerando el comportamiento estelar de las bolsas USA, conquistando máximos históricos con apoyo necesario de la política de reflación masiva de activos,

S&P500 mes

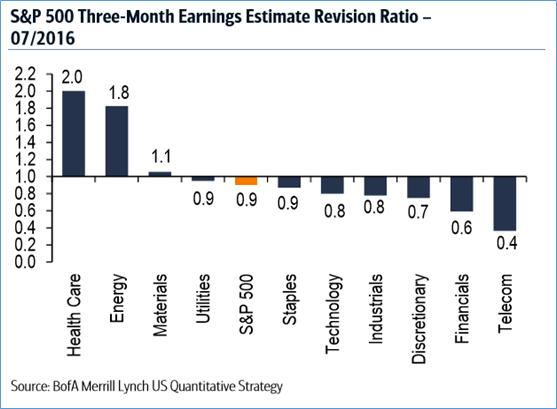

… las empresas han encadenado 5 trimestres de caída de beneficios.

Las expectativas de beneficios para este trimestre se van confirmando (caídas del -3.5%), y la recesión oficial de beneficios continúa vigente, el consenso de expertos de Wall Street proyecta una caída de beneficios para el conjunto del año que significaría encadenar dos años de beneficios menguantes y algo no visto desde 2008.

Así las cosas, volviendo a la correlación a largo plazo entre el PIB y el S&P500 antes citada, los inversores deberían esperar un rendimiento nominal anual de la bolsa para el próximo ciclo de 10 – 12 años en un raquítico +1.5%, en el mejor de los casos!

La desconexión patente entre economía, beneficios empresariales y mercados financieros está levantando dudas, cada vez mayor desconfianza entre los inversores y gestores de fondos en la capacidad de mantener el status quo sin incurrir en un periodo de ajuste necesario.

Son muchos reputados expertos quienes vienen tiempo alertando de los riesgos derivados de la sobrevaloración actual de los índices, histórica, y numerosos los que han reducido exposición a riesgo bursátil drásticamente o iniciado coberturas e incluso girando completamente la posición de sus carteras adoptando posiciones cortas netas.

Un popular analista con vocación generalmente bajista, Marc Faber, de Gloom, Boom & Doom Report, ha concedido una entrevista a CNBC en la que lanza un mensaje contundente:

- “stocks are likely to endure a gut-wrenching drop that would rival the greatest crashes in stock market history.

- “I think we can easily give back five years of capital gains, which would take the market down to around 1,100,”

Un mensaje que contiene información muy realista sobre la situación de mercados pero que, en mi opinión, dificilmente se hará realidad mientras que las autoridades centrales continúen mirando a las bolsas como su particular vejiga de flotación o conducto de salvación.

Después de más de 7 años de recuperación artificialmente dirigida desde los despachos Banksters, la economía USA crece al ritmo más precario desde la segunda guerra mundial, la deuda se ha disparado por encima del 100% del PIB, el balance de la FED ha crecido hasta su máximo histórico de 4.5 billones de dólares y la pobreza entre la población sigue aumentando.

La distribución de la riqueza se ha inclinado para favorecer a quienes no necesitaban ayudas y los millonarios son hoy más ricos mientras los pobres y clase media más pobres. Como ejemplos, los afiliados a programas de ayuda alimenticia -Food Stamps- han crecido en más de 5 millones desde 2009, hay 10 millones de personas que entonces más bajo el sistema de protección del Medicaid o la renta familiar media es hoy inferior a la de hace 15 años.

El perseguido efecto riqueza de la Sra Yellen & Co se presenta esquivo y la distribución irregular de riqueza dificulta su alcance, de manera que una sociedad con recursos menguantes (gracias en parte a las políticas de represión financiera) y deudas crecientes no está preparada para promover la recuperación de la demanda agregada necesaria para estimular crecimiento económico sostenido.

La economía global está sufriendo la corrección normal del ciclo expansivo previo, un proceso necesario para depurar los excesos de capacidad instalada, excesos de deuda y otros…

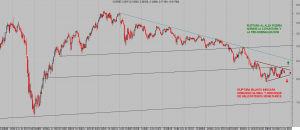

El futuro es incierto pero existe un indicador de gran interés para informar sobre el estado de evolución de la economía global, el denominado Doctor Cobre, y sus perspectivas. El cobre es el metal de uso industrial por excelencia y por ello de su evolución se pueden inferir diferentes escenarios de futuro.

Observen la situación estríctamente técnica del Cobre y las posibilidades que vislumbra para el futuro de la economía y de la actuación de sus majestades centrales, incluidas en mensajes de texto en el gráfico:

COBRE semana

El desenlace final de la compleja coyuntura económico financiera global en que están inmersas las economías del planeta, presumiblemente tardará tiempo en llegar.

Entre tanto, los mercados podrían experimentar movimientos violentos puntuales con una tendencia marcada -apuntaladamente- al alza, la inestabilidad de economía y mercados requerirá la actuación frenética de las autoridades que no sabrán la manera de revertir la tendencia de empobrecimiento general de la población.

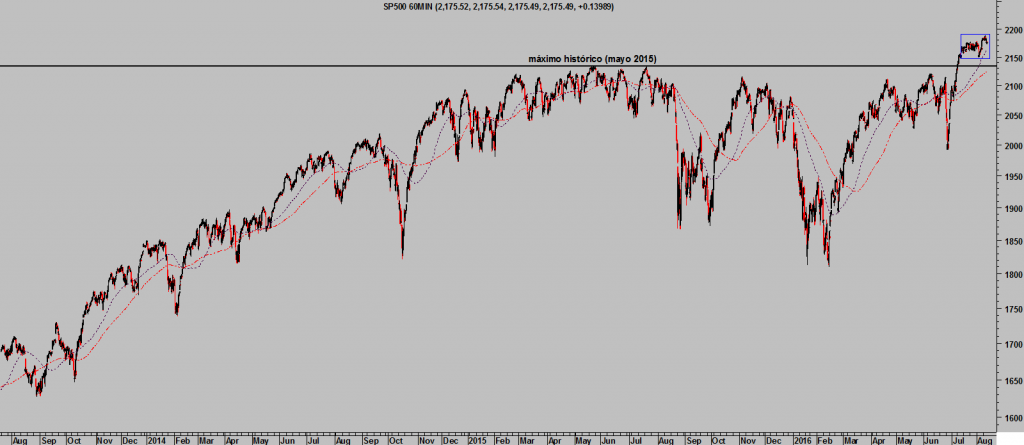

Las lecturas y posición técnica del mercado, cotizando en zona de máximos durante el último mes pero dentro de un rango que no consigue resolver…

S&P500 60 minutos

… invitan a permanecer en situación prudente y aún esperando el desenlace más probable que capitalizaremos mediante el uso de las estrategias diseñadas con un atractivo binomio de rentabilidad-riesgo y proyecciones…

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com