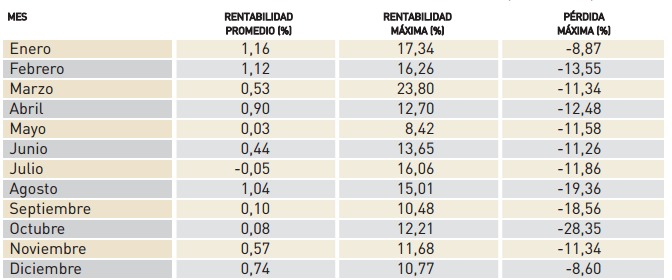

¿Hacemos caso a la teoría de los ciclos? ¿Cerramos el chiringuito? ?Vendemos todos? Calma y serenidad. El Ibex ha experimentado variaciones de precios durante el mes que de media superan el 10%, aunque en el conjunto del mes dichas variaciones intra mensuales se hayan suavizado en el cómputo mensual a una pérdida de sólo el 1,2% en promedio. Recordamos que el año pasado el detonante de las turbulencias financieras de agosto fue la depreciación del yuan y la caída de la bolsa china. Más, como señala Invertia, la teoría de que la historia se repite gusta mucho a los inversores en Bolsa. Desde que se estrenara el mercado de acciones en 1874, julio es, en promedio, el mes con peor rentabilidad (-0,05%). Le siguen mayo, mes tradicional de pago de impuestos, y octubre, mes en el que se han vivido varios crash bursátiles y en el que se han experimentado las pérdidas más acusadas. En los 140 años de historia de la Bolsa los meses tradicionalmente más rentables son enero, febrero y agosto, todos con rentabilidades promedio superiores al punto porcentual. Si tiene dudas sobre el mes que inauguramos hoy, muestra uno de los mejores comportamientos, con una rentabilidad promedio del 1,04%. Agosto es un mes poco líquido en el que, históricamente, se ven bajos niveles de negociación coincidiendo con las vacaciones estivales.

Pero ahora, otras razones. Cabe destacar que en agosto nos adentramos en el peor periodo para las bolsas y el único que registra rentabilidades promedio negativas desde 1928, como vemos en el gráfico adjunto.

Renta 4 Banco señala al respecto que «en los últimos 18 agostos, el Ibex ha experimentado variaciones de precios durante el mes que de media superan el 10%, aunque en el conjunto del mes dichas variaciones intra mensuales se hayan suavizado en el cómputo mensual a una pérdida de sólo el 1,2% en promedio. Recordamos que el año pasado el detonante de las turbulencias financieras de agosto fue la depreciación del yuan y la caída de la bolsa china.

Aprovecharíamos esta volatilidad para buscar puntos de entrada (suelos marcados por el apoyo de los bancos centrales) y de salida (techos por debilidad macro y su potencial traslación a resultados empresariales, riesgo político).

La atención seguirá en los temas de fondo, que deberán ir resolviéndose para dar sostenibilidad a los últimos avances de las bolsas:

1) Débil ciclo económico, con China como principal riesgo (y ahora Brexit);

2) Resultados empresariales, pendientes de ver el punto de inflexión en las revisiones de BPAs;

3) Incapacidad de bancos centrales para estimular crecimiento y normalizar inflación;

y 4) Riesgos políticos de fondo.»

Moisés Romero

La Carta de la Bolsa