El mercado ha visto un giro brusco de la tendencia desde el voto Brexit. Del miedo a la locura. Los activos de riesgo se han recuperando sensiblemente desde los mínimos tocados hace apenas diez, algo que parecía increíble. ¿Cómo, después de que el Brexit provocara el miedo a una desintegración de la Unión Europea y un desplome económico, ha podido el mercado remontar de forma tan significativa?

Según el equipo de investigación de estrategia de cartera de Goldman Sachs, hay una explicación simple: mientras que es probable que el Brexit lastre el crecimiento económico, esta amenaza será mitigada por la perspectiva de una política de estímulo monetario adicional.

Al igual que Pavlov y su perro, sabiendo que los estímulos monetarios impulsaron los precios de los activos a los activos a niveles extremos en los años posteriores a la crisis financiera, los mercados ahora quieren más.

Y los traders están salivando anticipadamente.

La reanudación de la búsqueda de rentabilidad ha sido impulsada porque el mercado ha tratado al Brexit como un shock al crecimiento, que afectaría principalmente al Reino Unido y Europa, que probablemente provocará más medidas de estímulo por parte de los bancos centrales del G7.

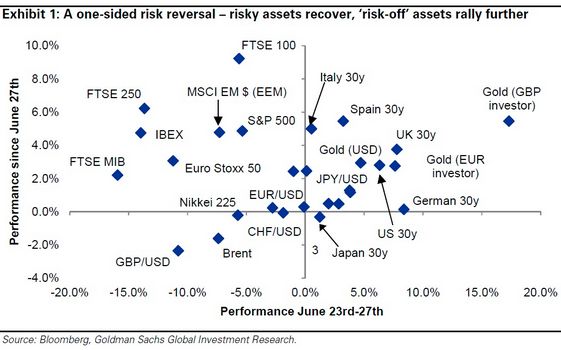

Como muestra el excelente gráfico de abajo, suministrado por Goldman, con la excepción de la libra esterlina y el barril de Brent, los activos – ya sean de riesgo o defensivos – han disfrutado de una gran revalorización durante la semana pasada.

Fuentes: Goldman Sachs, Business Insider

Mientras que los mercados han vuelto a abrazar a los activos de riesgo con vigor, Goldman Sachs se mantiene cauteloso, sugiriendo que hay muchos riesgos asociados con la subida al unísono de las acciones y los bonos.

«Esto lleva a valoraciones caras para ambas clases de activos haciéndolos vulnerables a las crisis», dice Goldman.

«Los bonos podrían caer bruscamente como consecuencia de la decepción de los bancos centrales, sorpresas en los datos de inflación y/o la falta de liquidez, lo que probablemente provocaría debilidad de las acciones y otros activos de riesgo, al menos al principio. Las acciones podrían desplomarse debido a sorpresas negativas de crecimiento y con los rendimientos en mínimos históricos, es poco probable que los bonos sean buenas coberturas.

Esto lleva a una falta de diversificación y un mayor riesgo de la cartera en un momento en el que el potencial de rentabilidad ya está limitado.

Teniendo en cuenta estos riesgos percibidos, Goldman recomienda una asignación de cartera defensiva, sobreponderando el dinero en efectivo dadas las elevadas valoraciones de los activos y las expectativas de que el rally de los activos de riesgo de la semana pasada se desvanecerá.

«Con las valoraciones de los activos elevadas, seguimos sobreponderando el efectivo y sugeriríamos una cartera ampliamente diversificada de monedas, incluyendo monedas riesgo-off y risk-on. El oro también puede ayudar a diversificar y reducir el riesgo de la cartera,» dice Goldman.

Aquí está la opinión de Goldman sobre las perspectivas para las acciones.

«Todavía creemos que las acciones son frágiles y estancadas en un rango con poco potencial de rendimiento. Nos mantenemos neutrales a un horizonte a 3 y 12 meses pero reduciríamos posiciones de riesgo ante una continua fuerza y con mayor normalización del apetito por el riesgo.»

Sobre las materias primas, el banco es neutral tanto en el corto como en el largo plazo.

«Seguimos esperando debilidad en el precio de los metales industriales debido a una combinación de exceso de oferta y débil demanda, y creemos que el apoyo de China será temporal». «Esperamos que el petróleo WTI se mantengan en un rango de 45-50 dólares/barril en los próximos 12 meses ya que el reequilibrio sigue su curso».

Es sin duda un enfoque cauteloso, pero comprensible. Muchos otros bancos de inversión sugieren que las valoraciones de los precios de los activos parecían exageradas, incluso antes de la reciente recuperación.

A pesar de estas preocupaciones, los mercados, una vez más, están poniendo mucha fe en manos de los bancos centrales. Las compras estridentes hasta superar los máximos históricos en Wall Street subraya este punto.

Fuentes: Goldman Sachs, Business Insider

Carlos Montero

La Carta de la Bolsa