El mercado del crudo lleva un año con grandes fluctuaciones por la caliente situación entre los países productores del crudo que forman parte de la OPEP y los que no lo hacen. La desaceleración de la economía de sus principales clientes como son china y estados unidos, ha afectado de forma significativa a la demanda del hidrocarburo, pero no así a su producción. Esto ha hecho que veamos a primeros de año niveles de hasta 27 dólares por barril desestabilizando el equilibrio entre demanda y oferta…

Lo lógico en esta universal ley del comercio es que a menos demanda menos precio y si a eso le sumamos que la producción se ha mantenido, y que importantes componentes de la producción de dicho hidrocarburo se han reactivado como son Irán y Kuwait inundando el mercado con mayor oferta, nos encontramos con un desajuste aún mayor. Ahondando en este tema, debemos recordar que todavía no se ha establecido el cupo máximo que Irán puede lanzar al sistema con una previsión mínima de un millón de barriles al día. Es por esta razón que nosotros esperamos una vuelta a niveles de entre 25 y 30 dólares por barril como escenario de medio a largo plazo.

Si esto es así, ¿Qué hace que el crudo haya superado los niveles de 50 dólares por barril cuando a día de hoy no hay firmado ningún acuerdo efectivo sobre el recorte de la producción? La respuesta tenemos que buscarla en distintos factores que están operando de forma temporal para levantar artificialmente el precio de la materia prima. Entre ellos, nos encontramos con las declaraciones de unos y otros avisando de que se llegará a un acuerdo de recorte de producción, las presiones de los gobiernos ruso y venezolano que tenían sus presupuestos generales del estado basados en torno a los 70-80 dólares por barril y que ven en el precio de 30 dólares unos ingresos muy inferiores a los esperados con el consiguiente desajuste macroeconómico en sus posiciones locales y globales.

Encontramos también un suceso curioso muy en contra de la opinión del gran público “Los bancos nunca pierden” … pues bien, en este caso han perdido y mucho. Hace relativamente muy poco tiempo se descubrió una nueva forma de extracción de crudo que no necesitaba de bolsas fósiles que perforar y extraer, efectivamente nos referimos al fracking o fracturación hidráulica:

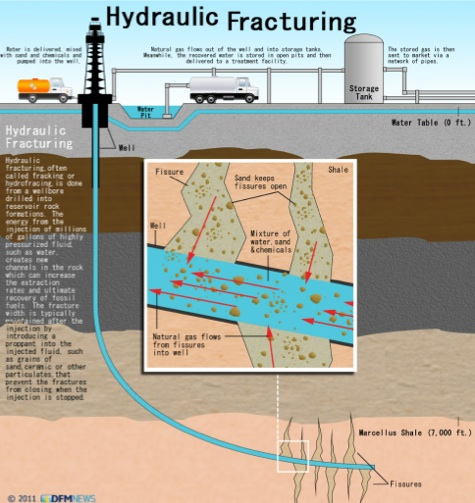

Este sistema como ilustra el dibujo que colocamos permite mediante una costosa tecnología recuperar de las profundidades de la tierra tanto gases como combustibles fósiles rompiendo mediante presión hidráulica las capas más profundas dela tierra en la que se encuentran los gases producidos por la descomposición de materias orgánicas, así como el combustible fósil diluido en esta corriente de líquido que después hay que recuperar y procesar adecuadamente. Todo ello ha sido una gran revolución dentro de la industria petrolífera puesto que restos fósiles hay prácticamente en todo el globo terráqueo por lo que mediante esta técnica no habría que buscar los famosos pozos petrolíferos que anteriormente eran la única fuente de la mencionada materia prima.

El problema fundamental que presenta esta nueva técnica (dejando aparte el impacto medioambiental devastador que tiene) es que su coste es muy elevado y la consecución de licencias y multas a pagar por el procesamiento incorrecto de los productos derivados de esta técnica encarecen mucho el precio por barril. Se estima que para que su producción sea mínimamente sostenible el barril de crudo debe mantenerse por encima de los 45 dólares por barril… algo que se pensaba por descontado, teniendo en cuenta que en mayo de 2015 el barril rondaba los 63 dólares y veníamos de máximos muy próximos de 110 y 120 dólares por barril.

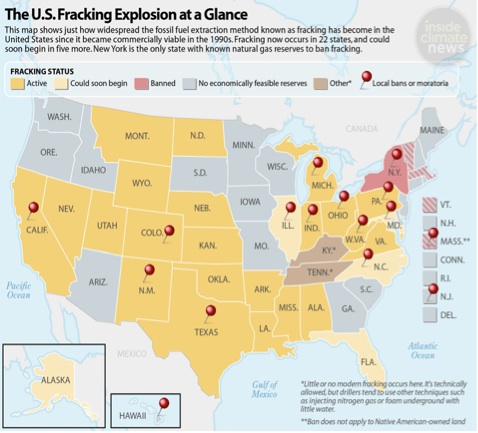

Comenzaron a concederse más y más permisos de explotación en estados unidos y muchos creyeron haber encontrado “la gallina de los huevos de oro” se solicitaron muchos préstamos a entidades bancarias con una previsión de beneficio muy alta, pero su error fue no darse cuenta de que la bajada de la demanda por parte de sus principales consumidores (debido a la desaceleración global) y el incremento de producto en el sistema podían hacer bajar al precio drásticamente (algo impensable en aquel momento) sumamos además el desbloqueo de las reservas guardadas de Irán (que desde luego no son pocas) y su avidez por recuperar cuota de mercado y tenemos el coctel perfecto para desestabilizar el mercado.

En este punto, nos encontramos con países que han “vendido la piel del oso antes de cazarlo” bancos con préstamos fallidos y un mercado ávido de competitividad cuando a los saudíes les cuesta menos de 8 dólares producir un barril de crudo y a los iraníes les cuesta 0 dólares porque ya lo tienen producido y almacenado a la espera de venderse.

Volvamos a la pregunta que nos ocupa, si está sucediendo todo esto, ¿cómo es posible que suba el precio de nuevo hasta haber superado los 50 dólares por barril? En primer lugar, porque a muchos organismos muy poderosos les hace falta y en segundo lugar porque los bancos han encontrado una manera de viabilizar operaciones de compra garantizándolas sin exponer ni un dólar de su capital.

Mediante distintos instrumentos bancarios como las SBLC o BG en compra o leasing, pueden aportar a compradores con pocos recursos, los medios necesarios para que una operación de compra sea segura y rentable y además no arriesgar nada de su capital, al contrario, ganar dinero con dichos instrumentos. Al aumentar la demanda con estos apoyos consiguen que el precio se levante y que aquellos que no podían producir mediante el fracking vuelvan a hacerlo, pudiendo así obtener beneficios y tener capital para pagar los préstamos que deben a los mimos bancos que viabilizan las operaciones de compra.

¿Qué es un instrumento financiero? (SBLC / BG y otros)

Un instrumento financiero es un activo comerciable de cualquier tipo, ya sea dinero en efectivo; evidencia de propiedad en alguna entidad; o un derecho contractual a recibir o entregar o cualquier otro documento financiero con fuerza legal. Podemos dividir los instrumentos dependiendo si son emitidos por entidades bancarias o corporaciones privadas, o por gobiernos y bancos nacionales.

Los acrónimos utilizados en sus denominaciones, varían sensiblemente dependiendo del país y el idioma.

Los más populares son:

- BG. Bank Guarantee

- SBLC. Standby Letter of Credit

- MTN. Medium Term Note

- Bond. Bono

- CMO. Collateralized Mortgage Obligation

- CD. Certificate of Deposit

- GCD. Gold Certificate of Deposit

- SKR. Safe Keeping Receipt. No debe confundirse con CSC Custodial Safekeeping Certificate, que es una carta de custodia simple sin responsabilidad bancaria de su importe; en cajas de seguridad privada suele usarse el término SKR, pero no es más que una custodia simple.

- LTN. Letra del Tesoro Nacional

- IBOE. Internacional Bill of Exchange

La fiabilidad de respaldo aportada por los instrumentos de uso cotidiano como son las BG’s o las SBLC’s es que suelen emitirse por los mayores y más solventes bancos del mundo, emitidos según el conjunto de reglas contractuales de la ICC International Chamber of Commerce, aceptadas internacionalmente.

Esto hace que puedan ser compradas o alquiladas para su uso conjunto como garantía de pago a primer requerimiento y colateral de una operación que no sería viable sin este tipo de aval.

Actualmente se usan en muchos sectores y con muy distintos fines, en el caso que nos ocupa, nos centraremos en el Light crude oil y derivados del crudo como, por ejemplo:

- JET FUEL A1

- JP54

- D1

- D2

- D6

- MAZZUT 100

- LPG (liquid petroleum gas) … y muchos otros

Estos instrumentos se añaden a la POF (Proof Of Founds) de la compañía compradora para dar mayor solvencia a la operación, es decir, que es como comprar una casa y tener el aval de un familiar (en este caso el banco) pero teniendo que pagar hasta un 40 % de media a dicho familiar del total de lo avalado en un año.

Lo habitual para operaciones de compra de productos petrolíferos es alquilar al beneficiario de una garantía bancaria los servicios de aval de la misma por lo que conseguimos reducir los costes de ese instrumento hasta pagar por ese leasing del 7 al 11 % de media.

La diferencia entre un leasing o alquiler de garantía bancaria y una compra al banco o emisor privado de la misma, es que cuando compramos una garantía bancaria la podemos monetizar (podemos hacer que una parte de la misma se convierta en dinero contante y sonante mediante el propio banco o una empresa privada) en aproximadamente un 30 al 60 % del total del importe que hayamos solicitado y con un leasing o alquiler sería como tratar de conseguir financiación o dinero cash por un piso en alquiler como garantía… ninguna entidad nos lo aceptaría como garantía!

Para aquellos que estéis leyendo esto y se os ocurra la idea de solicitar una BG os diré que si no tenéis solvencia superior a 100 millones lo tenéis muy difícil puesto que es un “préstamo a pagar en un año” y se pierde en comisiones para los bancos y el monetizador (si lo que buscáis es liquidez) entre unos 40 a 60 millones de cada 100 solicitados. Por ello, se usan como instrumentos de garantía en operaciones de muchos millones que dan sus frutos en muy poco tiempo y por tanto siguen siendo rentables a pesar del coste de emisión y posterior descuento en tu línea bancaria.

Las BG’s y las MTN’s, además de cómo garantía o colateral en un negocio, pueden ser usados como vehículo de inversión. Existen planes de alto rendimiento como los PPO o PPP que permiten usar estos instrumentos para trabajar en cuentas de traders institucionales que trabajan en mercados totalmente vetados para el trader independiente como son, operaciones con bonos emitidos por países para su financiación de deuda exterior o interior, así como activos interbancarios que compran a nombre del beneficiario de dicha garantía que ha colocado en un programa de alto rendimiento. Lógicamente en base a las ventas del anterior año y el ascenso o descenso estadístico de demanda de los mencionados activos.

El CEO de K-Finacial Group Don Jose Ignacio Fernández (www.k-group.es) nos ilustra con una explicación muy sencilla para todos los que desconocen estos programas:

<<Mi ejemplo expuesto de una manera sencilla es el siguiente:

Yo como TRADER en el ejemplo que voy a exponer, y con el dinero evidenciado de mi cliente (Acción colateral sin necesidad de tener acceso a la cantidad bloqueada de forma directa) me dirijo a la casa Ferrari, los deportivos más caros, al menos de mayor prestigio, y adquiero un compromiso de venta de 100.000 Ferrari en un año, ya que las peticiones de compra que aparecieron en mi ventana de Trading fueron esas el año anterior.

Contamos con el dato de que, estadísticamente hablando, podemos prever que subirá un 3% la demanda anual respecto al año anterior. Así pues, yo como TRADER adquiero un compromiso de venta de 100.000 Ferrari al año, y pacto con Ferrari que cada Ferrari me cuesta 100.000 €, pero su precio final para el cliente (peticiones de compra en el banco) adquirirían su coche deportivo por el valor de 300.000€, que es el precio final, de manera que obtengo un diferencial de 200.000 € en cada deportivo vendido (que lo llamamos corte, CADA ORDEN DE COMPRA Y VENTA ES UN CORTE BANCARIO, LO QUE LLAMAMOS COMPRA VENTA DE ACTIVOS BANCARIOS) y diariamente tengo mil peticiones de compra.

Mientras que al inversor, le parece increíble poder percibir de beneficio un 300% anual, que proviene de recibir 50.000 € por cada unidad vendida, por cada venta sin haber tocado yo su dinero para nada, yo me beneficio en 150.000€ por cada corte (cada vehículo), de manera que no hay DUROS A PESETAS NI ENGAÑO QUE VALGA, ya la fórmula está más que estudiada por los bancos más importantes del mundo y esta fórmula se empezó a aplicar en 1950, año en el que comenzaron estos programas, solo que la mayoría de las personas lo ignoran.

Así pues, yo compro en nombre de terceras personas, sin tocar su dinero, solo evidenciándolo. La evidencia de sus fondos, hace que Ferrari me reserve la cantidad citada, que yo preveo vender en el tiempo citado.

Como he citado anteriormente en el mundo hay entre 8 a 10 TRADERS MAXIMUS (lógicamente cuando se habla de este tipo de traders, no es un señor detrás de una pantalla sino un equipo de trabajo del más alto nivel), sus fortunas no están registradas en ningún lado del mundo, pero ellos no pueden usar sus propios recursos ya que por ley está prohibido, siempre en nombre de inversores o sociedades como cité anteriormente…>>

Aquí podemos observar otro ejemplo, magníficamente explicado por Don Jose Ignacio Fernández, quien tiene una dilatada experiencia en comercialización de BG’s de emisores privados, así como en la intermediación financiera de PPP o PPO, de cómo compañías privadas consiguen mediante las BG’s la liquidez necesaria para poder interactuar con mayor efectividad con los bancos para obtener el capital necesario a través del cual seguirán consumiendo este tipo de productos con una gran ventaja para los emisores privados de dichas BG’s así como para levantar la demanda de crudo con una liquidez difícil de imaginar de otro modo.

Lo que no nos damos cuenta, es que con todo este movimiento de capital del que hablamos, y teniendo en cuenta los instrumentos que hemos comentado, viabilizamos operaciones de compra de crudo y sus derivados que de otro modo sería imposible realizar, inyectamos aún más crudo en el sistema y eso no puede tener otro desenlace que la bajada de los precios por sobre oferta… eso sí, con los bancos habiendo recuperado su capital y los saudíes e iraníes con la hegemonía absoluta del mercado del crudo.

Países como Venezuela y Rusia están siendo torpedeados en su economía de forma muy profunda y soterrada con esta situación aun sin darse cuenta, ya que a medio o largo plazo sus principales ingresos con esta fuente se verán poco o nada rentables en precios mucho más bajos y asumiendo deudas muy importantes por la falta de entrada de divisa exterior.

Algo absolutamente necesario para la supervivencia de dichas economías tal y como están planteadas en la actualidad.

Dicho todo esto, creemos que el precio del barril de crudo se verá estabilizado durante unos meses en la zona de los 45 a 53 dólares por barril hasta que se pueda recuperar parte o la totalidad de las deudas que sufren los bancos y se vea compensada por la venta de estos instrumentos financieros que no tienen ningún riesgo para el banco, sean emitidos por ellos o por emisores privados. Una vez que esto suceda la propia oferta será la que coloque al crudo en el entorno de esos tan promulgados 25 dólares por barril.

Agradecemos vuestra atención y la colaboración especial en este artículo de Don Jose Ignacio Fernández www.k-group.es

Gráfico técnico explicativo (corto plazo velas D1)

S&J International Consulting

sjinternationalconsulting.com