La evolución de los datos macro presenta lecturas cambiantes dentro de una fase de volatilidad creciente que se manifiesta cada semana con publicación de datos de distinto signo.

Esta evolución macro económica “a trompicones”, así venimos definiendo la recuperación artificial promovida por las autoridades, se corresponde con un fondo macro global debilitado, inmerso en un ciclo estructural “controlado” en proceso de giro, y siguiendo al ciclo de crédito USA cuyo techo expansivo quedó atrás y ya se encuentra en fase correctiva.

Los tortuosos giros que presentan los datos macro pueden en ocasiones inducir a errores de interpretación. De igual manera que cuando el mar se revuelve puede despistar al navegante, es más necesario que nunca mantener presentes las orientaciones estructurales de la brújula económico financiera que orientan sobre el rumbo de fondo.

La reciente reunión del G-7 mantenida en Japón se ha caracterizado por la falta de información y cuidado exquisito con el contenido final del comunicado, tratando de evitar mensajes que puedan invitar a la preocupación en una situación tan delicada como la actual.

Sabedores del impacto en el sentimiento de los agentes económicos de un comunicado oficial advirtiendo riesgos, las autoridades han preferido no poner a prueba la posibilidad de originar una profecía autocumplida, es decir, de retroalimentar la negatividad y que ésta refuerce el escenario de malos designios en curso.

Precisamente en Japón, esta semana ha habido noticias que refrendan el complejo estado de situación económica.

En vista del fracaso de las políticas ultra expansivas, doble o nada… incluido, el presidente “Abenómico” se ha visto obligado a aplazar la subida de tipos impositivos prevista para estas fechas.

A pesar de los enormes desequilibrios presupuestarios y deudas disparadas, se ha visto obligado a anunciar que mejor, está preparando un nuevo programa de estímulos económicos que presentará en otoño.

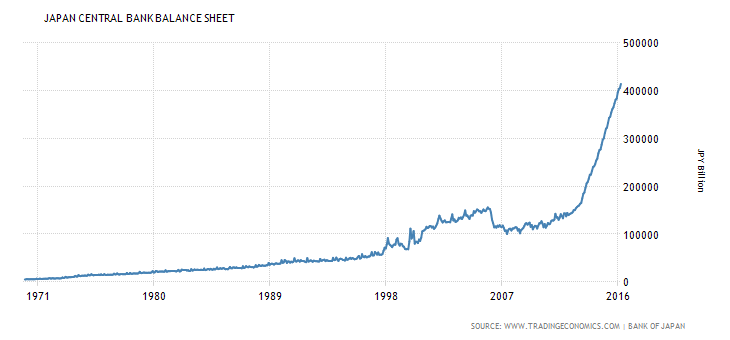

El balance del BOJ ha engordado hasta niveles insospechados fruto de la política de “Juan Palomo” (yo -Tesoro- emito deuda y yo -BOJ- me la como).

BALANCE BOJ

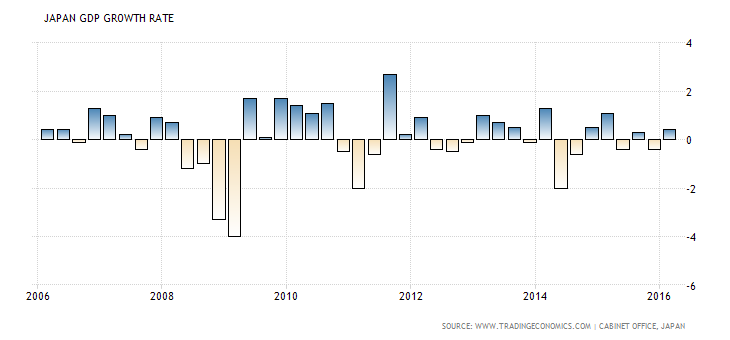

A pesar de provocar un problema de obesidad mórbida estructural en el balance del BOJ, las pretensiones o impacto en PIB e inflación siguen sin ser satisfechas. Vean la radiografía de una economía a trompicones después de haber sufrido numerosas recesiones sólo en 7 años.

PIB JAPÓN

En USA, tras publicar datos macro mejorados en las últimas semanas, adecuadamente cocinados, también se acaban de conocer otros datos menos divulgados.

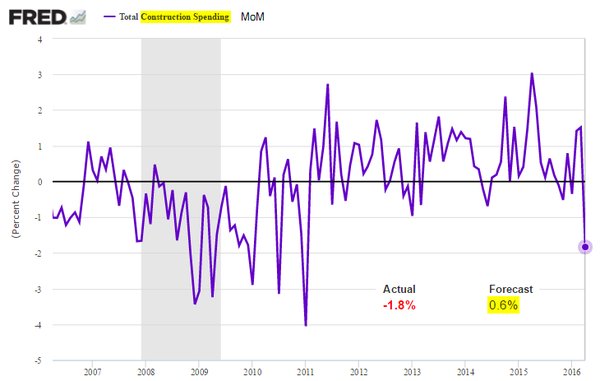

Se trata de las ventas de coches y la inversión en construcción, recuerden dos de los sectores en los que se han esforzado más las autoridades para crear PIB y efecto riqueza, contra deuda e incluso permitiendo desmanes subprime que venimos observando desde 4 de junio 2014 Ventas de coches corroboran la triste realidad y siguiendo y explicando con posterioridad.

El sector del automóvil presenta una imagen de agotamiento normal, tras una recuperación artificialmente insuflada, que está dando paso a la corrección anticipada en numerosos post desde principios de año, independientemente de los esfuerzos comerciales y fuertes descuentos aplicados para aumentar las ventas. Vean la evolución incluyendo el último dato de mayo:

VENTA DE COCHES USA

El dato de gasto en construcción en mayo, ayer publicado, tampoco invita al optimismo que reflejan las portadas de algunos medios con motivo del repunte del consumo, explicado con detalle en el post de ayer.

GASTO EN CONSTRUCCIÓN USA

Los mercados de acciones apenas prestan atención a la coyuntura económico financiera y permanecen ajenos a los peligros, atrayendo flujos de inversores huyendo de los efectos de la represión financiera y sostenidos en zona de máximos bajo la anestesia inoculada por el gremio de apuntaladores (principalmente Bancos Centrales y Wall Street).

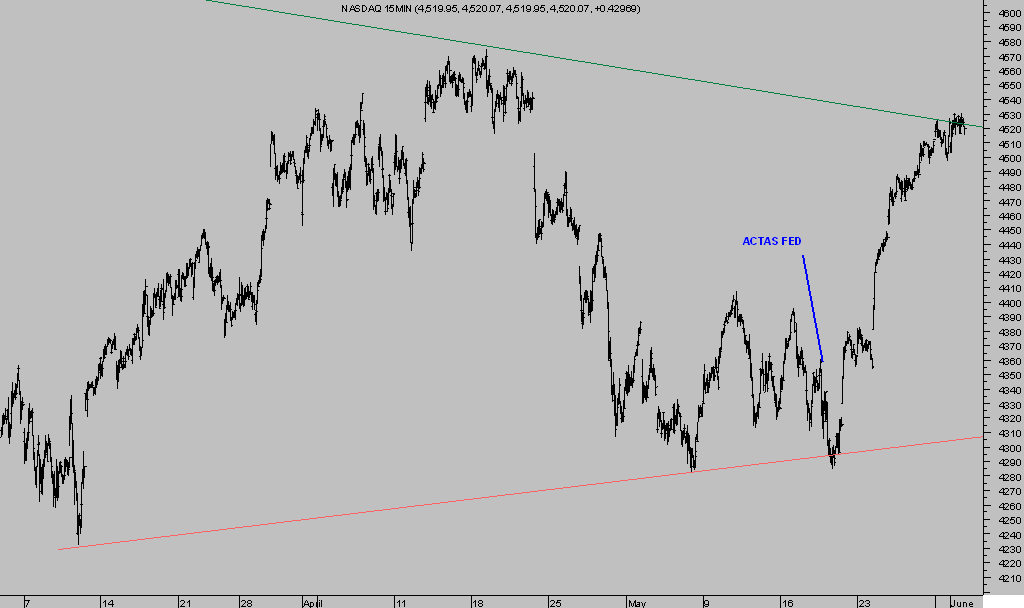

El pasado 18 de mayo, tras la presentación de las actas de la última reunión del FOMC, en las que se advertían indicios de una inminente subida de tipos, el mercado reaccionó cayendo, pero sólo inicialmente.

Después de una ligera pérdida de referencias técnicas de soporte, típica ruptura en falso y barrida de posiciones, los índices reaccionaron al alza con fuerza y desde entonces acumulan una subida superior al 5%.

NASDAQ-100, 15 minutos

Una reacción de mercado tramposa pero esperada y explicada al día siguiente en este post: “considerando los factores de miedo como el Brexit o la posibilidad de subida de tipos de junio, quizá demasiado bien matizada por distintos miembros FED, o la ya erosionada confianza de los inversores, el mercado podría sorprender con un rally al alza dejando al personal fuera presa del miedo.”

La coyuntura actual de mercados, pautas, lecturas, ciclos, etc… desvelan un escenario técnico con posibilidades de gran interés para aprovechar durante el verano.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com