EL GRUPO SOLARIA CONSIGUE CON ÉXITO LA COLOCACIÓN COMPLETA DE UN BONO DE 45,3 M€.

Madrid, a 04 de mayo de 2016

SOLARIA ENERGÍA Y MEDIO AMBIENTE, S.A. (“SOLARIA”), comunica la exitosa colocación de su “Project Bond Globasol” en el día de hoy.

El Bono de Proyecto se ha emitido, por un importe nominal de 45,3 millones de Euros y un cupón fijado en el 4,20% pagadero mensualmente, con un plazo de 20,7 años, y cuenta con una calificación crediticia Investment Grade (Notación BBB- y Outlook Estable). Esta emisión ha sido colocada en su totalidad entre inversores cualificados nacionales (20%) e internacionales (80%) a través del MARF

Los recursos obtenidos con esta emisión de bonos servirán para confirmar su plan estratégico de expansión para la inversión de nuevas plantas y la optimización de la estructuración de su deuda.

La colocación exitosa de este bono es, sin duda alguna, la aprobación por parte del mercado de su nuevo modelo de negocio basado en proyectos de generación existentes y desarrollo de nuevos proyectos fotovoltaicos en países que ofrecen buenas rentabilidades a la inversión combinado con un perfil reducido de riesgo. Actualmente SOLARIA está analizando y / o invierte en proyectos ubicados en la Unión Europea, América Latina y Asia.

Área de comunicación

En Madrid, a 04 de mayo de 2016.

Se cumple lo que avanzamos hace justo un mes (http://www.gesprobolsa.com/especial-solaria-la-obtencion-de-recursos-puede-ser-inminente/), por entonces indicábamos que por el mercado circulaba el rumor de que estaría ultimando su emisión de bonos y finalmente la misma se ha producido.

Esta noticia es importante y positiva por varios aspectos:

1º Consigue una financiación de 45,3 millones de € a muy largo plazo a un interés de solo un 4,2%, lo que le supone rebajar la carga financiera e incrementar así las ganancias de la compañía.

2º Consigue liquidez suficiente para hacer frente a todos los compromisos de deuda de corto plazo, algo que antes ponía en duda la viabilidad de la compañía tal como indicaba su auditor. (Posición de tesorería inferior a las deudas de corto plazo)

3º Consigue volver a una situación de fondo de maniobra positivo. (activo corriente superior al pasivo corriente)

4º La empresa no incrementa la deuda financiera neta.

5º Ahora la empresa es “apta” para invertir, sin riesgos a “nivel de balance” ,de hecho BBB- es un rating que se le da a empresas aptas para inversión.

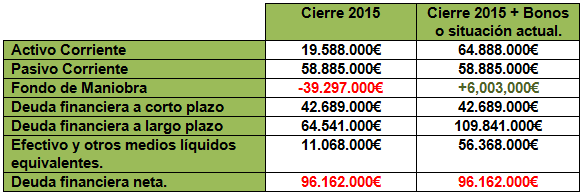

Si añadimos dicha colocación de bonos al informe financiero de 2015 nos quedaría de la siguiente manera:

Como se puede comprobar, si la empresa amortiza toda la deuda de corto plazo le quedaría en caja 13,679,000€ , dinero que puede emplear para su expansión o guardar de cara a siguientes vencimientos.

También hay que indicar que la deuda neta no varia, lo normal es que la empresa opte por amortizar la deuda a corto plazo , quedando así todo su pasivo financiero a largo plazo.

La empresa lleva 2 años obteniendo beneficios, en el año 2015 consiguió 13,910.000€ de EBITDA y 7,077 millones de ganancias netas, esto le permitió rebajar la deuda financiera neta desde los 123 millones de € a los 96 millones de € actuales.

De seguir evolucionando bien el negocio y reducir deuda a este ritmo, en unos pocos años podría estar entorno a 0 la misma.

La empresa tiene un ratio deuda/EBITDA de 6,91 veces, no obstante este ratio irá bajando a medida que siga reduciendo deuda e incrementando el EBITDA.

Indicar además que los gastos financieros gracias a esta emisión serán menores y por tanto incrementará su margen de beneficios.

En definitiva: Era una noticia esperada pero que se retrasaba desde noviembre y muchos daban a la empresa hace no muchas semanas como candidata a “preconcurso” al no tener liquidez para hacer frente a los pagos.

Esto despeja todas las dudas acerca de su viabilidad, el auditor dejará de poner salvedades y sobre todo muchos inversores incluidos de largo plazo volverán a fijarse en la compañía.

Por técnico

Hace justo un mes los rumores impulsaron a la compañía hasta la resistencia de la directriz bajista de largo plazo, al no confirmarse y corregir el mercado termino retrocediendo nuevamente a la directriz alcista desde comienzos de 2016.

En la actualidad y gracias a esta noticia es el momento ideal para un nuevo ataque a la referencia de 0,70€, si consigue romper la misma es probable que el valor pueda desplegar un tramo importante de medio plazo con objetivo por lo menos en 0,925€.

Gesprobolsa

Estos informes responden a la opinión subjetiva de los analistas de bolsa, a quienes no puede imputarse responsabilidad alguna por las operaciones realizadas en función de estas recomendaciones. Queda expresamente prohibida la reproducción total o parcial de este documento o de su contenido sin el permiso expreso de bolsa. Para cualquier solicitud, sugerencia o petición deben dirigirse a gesprobolsa@gmail.com