Carolyn W. es una analista anglosajona con muy buen olfato para las cosas de la Bolsa. «Con los QE entramos en un mundo nuevo, en un gran túnel del tiempo, que no sabemos ni cuando termina ni a dónde nos lleva. Es una experiencia histórica, que, como en otras tantas ocasiones, sólo sabremos sus resultados cuando éstos se hayan producido. Desde el inicio de La Gran Crisis, que la mayoría data en la quiebra del imperio Lehman (yo estoy en desacuerdo, porque considero que este hecho fue la representación mundial de lo que antes ya se había fraguado) nadie está salvo de nada: no vale tener el dinero en una caja fuerte (hay amenazas muy serias de desaparición del dinero físico); las Bolsas y los commodities están robotizados, es decir, en poder de las máquinas que hacen trading a velocidad del rayo; tener dinero en el banco no sólo no rinde nada sino que te cuesta dinero; los inmuebles se han encarecido nuevamente a nivel global y, así, sucesivamente ¿Quién dijo que esto de invertir, jugar o especular en Bolsa era fácil? ¿Quién dijo que todo estaba escrito en los manuales y que había que seguir sus indicaciones al pie de la letra. El mundo, al revés. Bolsas y Economías Globales siguen amenazadas. Las amenazas crecen y se multiplican».

Respecto a las amenazas globales, José Luis Martínez Campuzano, estratega de Citi en España, nos recordaba hace uno días el Informe de Estabilidad Financiera publicado por el FMI.

Y añadía: ¿De qué amenazas hablamos?

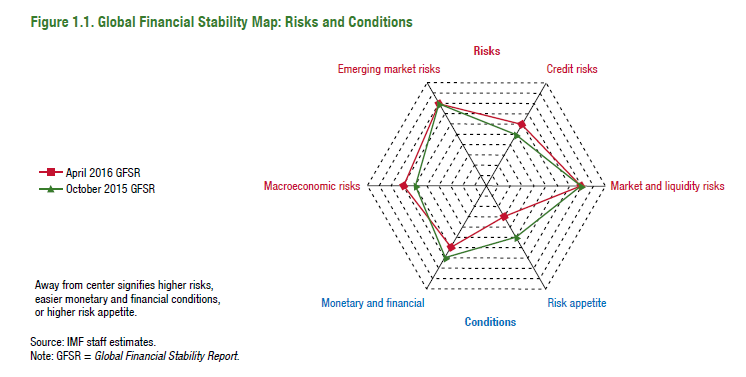

Vean este gráfico, comparando la evolución de riesgos entre octubre del año pasado y abril….

¿No ha cambiado gran cosa? No es cierto.

Se ha agravado la situación de crédito y el escenario macro; se mantiene la alerta en el caso de los mercados emergentes. Y la situación de liquidez sigue siendo inquietante.

Mejora, es cierto, el apetito por el riesgo y las condiciones financieras. ¿Adivinan en base a qué? Los bancos centrales han tenido mucho que ver.

¿Qué conclusiones ofrece el Informe de Estabilidad?

La conclusión principal del presente informe es que se requieren medidas adicionales que den paso a una combinación de políticas más equilibrada y potente para mejorar las perspectivas de crecimiento e inflación y para conseguir la estabilidad financiera. De no ser así, es posible que reaparezca la turbulencia en los mercados. En tales circunstancias, el aumento de las primas de riesgo podría provocar un nuevo endurecimiento de las condiciones financieras que daría lugar a una perniciosa cadena de interacciones entre la fragilidad de la confianza, el crecimiento débil, niveles más bajos de inflación y cargas de deuda cada vez más pesadas. Las perturbaciones en los mercados mundiales de activos podrían incrementar los riesgos de caer en una desaceleración más grave y prolongada, marcada por un estancamiento financiero y económico. En un contexto de estancamiento financiero, es posible que las instituciones financieras que se encargan de asignar capital y movilizar el ahorro deban hacer frente a balances deteriorados durante largo tiempo. La solidez financiera podría verse erosionada hasta tal punto que tanto el crecimiento económico como la estabilidad financiera se viesen afectados negativamente en el mediano plazo. En un escenario tal, para 2021 el producto mundial podría haber caído un 3,9% con respecto al escenario base.

¿Qué hacer? El FMI pide medidas de las autoridades internacionales en varios frentes:

· Sistema financiero de las economías desarrolladas: reducir la morosidad, mejorar su rentabilidad (estima que un 15 % de los bancos europeos tiene importantes dificultades de rentabilidad)

· Compañías de seguros: supervisión y regulación de las aseguradoras debe enfocarse en riesgos macroprudenciales

· Los mercados emergentes necesitan reforzar su capacidad de resistencia a shocks mundiales adversos

o Presentan debilidades en términos de moderación del crecimiento, dependencia excesiva de precios de materias primas y unas condiciones de crédito adversas

o Pero las economías han mostrado una elevada resistencia y la reacción de las autoridades ha sido positiva…la flexibilidad del tipo de cambio también ha contribuido de forma favorable

· China precisa enfrentarse de forma más decidida al sobreapalancamiento empresarial

· Es importante una mayor coordinación de políticas que tengan en cuenta el potencial impacto de las medidas tomadas sobre los mercados emergentes

· Debe reforzarse la capacidad de resistencia de la liquidez del mercado

La Crisis mundial iniciada en 2008 fue financiera en primer lugar; económica después, que reforzó a la Crisis financiera inicial.

El Proceso, sigue adelante. La política monetaria, clave hasta el momento para mantener la estabilidad financiera, es necesaria pero no suficiente. Pero esto ya lo sabemos. Lo peor es que nos estamos acostumbrando a decirlo sin que tenga mayores consecuencias en términos de otras decisiones de política económica.

Moisés Romero

La Carta de la Bolsa