Resumen breve:

Este viernes la compañía emitió 2 Hechos Relevantes.

_En uno de ellos se detalla que un grupo inversor liderado por Javier Tallada tiene intención de asegurar la ampliación de capital pendiente por el 33% de la compañía o en caso de no ser posible , presentar una oferta por la misma a los accionistas.

_Se indica además que su dimisión del consejo de administración se debe a “no interferir” con otras posibles ofertas de terceros con las que la empresa ha mantenido contactos.

Este movimiento por parte de Javier Tallada implica tener que realizar una OPA sobre el 100% la compañía.

El curso de las acontecimientos al detalle para poner en situación al lector.

14 de diciembre de 2015

Inicio de explotación de herramienta diagnostica y recursos necesarios.

La empresa comunicaba mediante HR que comenzaría a explotar la herramienta Diagnostico del Alzheimer, mas conocida como AlzTest.

En dicho HR indicaban que para la expansión de la compañía necesitaba una pequeña ampliación de capital de 1.040.625€ con derecho de suscripción preferente (ya concluida hace unas semanas) y además indicaban que “negociarían la entrada de un grupo inversor que aportase 3.000.000€ adicionales”, para así poder ampliar la explotación de la herramienta diagnostico al mercado americano mediante la consititucion de una filial.

Ver HR: https://www.bolsasymercados.es/mab/documentos/HechosRelev/2015/12/66198_HRelev_20151213.pdf

16 de febrero de 2015

La empresa comunicaba su ambicioso plan de negocio.

Las líneas maestras para el desarrollo de la empresa en los próximos años se indican a continuación:

_ Alcanzar acuerdos de licencia o codesarrollo de productos farmacéuticos: Durante los próximos meses o años se pretende alcanzar acuerdos de licencia de los productos desarrollados en Neuron Bio, focalizándose inicialmente en el programa de fármacos de estatinas neuroprotectoras, y que engloban los compuestos NST0037, NST0076, NST0078 y simvastatina.

Alcanzar acuerdos de licencia o codesarrollo de las herramientas de diagnóstico: Durante los próximos meses o añosse pretende alcanzar acuerdos de licencia de las herramientas desarrolladas en Neuron Bio en el campo del diagnóstico de enfermedades neurodegenerativas.

Incremento de la prestación de servicios: Neuron Bio potenciará la oferta de servicios de I+D a terceros, mediante la fidelización de los clientes históricos, así como mediante la búsqueda de nuevos segmentos geográficos de mercado y desarrollando nuevas líneas de servicios. En este sentido se pretende aumentar la visibilidad de la marca comercial Neuron Bioservices.

Internacionalización: Con el objetivo de potenciar la línea de servicios de la compañía matriz, se intensificarán los contactos con clientes internacionales priorizando diferentes áreas geográficas de interés. En este sentido, se priorizará el área de la costa este de Estados Unidos y clusters específicos europeos, sin dejar de lado otras zonas críticas como India o Latinoamérica.

Por otro lado, la apertura de la nueva sede madrileña de la compañía en el año 2013 eleva las perspectivas de aumentar su volumen de negocio a nivel internacional. Con este fin se ha destinado un equipo permanente en el Parque Científico de Madrid que ya se encuentra trabajando a pleno rendimiento.

Explotación de la nueva sede de Neuron Bio: Durante el presente año se prevé el traslado paulatino de las instalaciones actuales de la compañía sitas en el edificio BIC del Parque Tecnológico de Ciencias de la Salud y en el Polígono Industrial de Ogíjares a la nueva sede. La integración de los diferentes laboratorios y unidades funcionales en un mismo edificio permitirá optimizar los recursos y los flujos de trabajo de una manera más eficiente. Así pues, el edificio propiedad de Neuron Bio acogerá tanto a la empresa matriz, como a sus diferentes filiales, utilizando un sistema de arrendamiento de espacios y de prestación de servicios generales o de I+D que permitirá obtener retornos.

Esta nueva estructura permitirá, además, la generación de nuevas líneas de negocio del grupo, y eventualmente, de nuevas sociedades

Fuente HR https://www.bolsasymercados.es/mab/documentos/Avisos/2016/02/66198_Aviso_20160216.pdf

22 de febrero de 2016

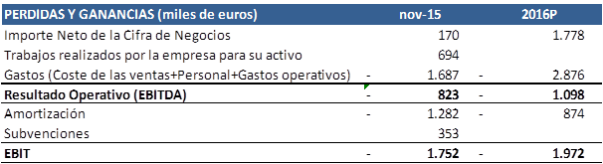

En la previsión de resultados para 2016 La empresa indica que multiplicará por 10 los ingresos.

La empresa publicaba en el DAC (Documento de ampliación de Capital) la evolución previsible en 2016 acerca de la sociedad.

Esta ampliación de 1.040.625€ ya fue realizada ,como ya indicamos anteriormente.

Ver DAC: http://www.bolsasymercados.es/mab/documentos/Otros/2016/02/66198_Folleto_20160219.pdf

25 de febrero de 2016

1º acuerdo para la comercialización de la herramienta diagnostica AlzTest.

Neuron Bio alcanza un acuerdo con centro diagnostico para comercializar su prueba diagnóstica no invasiva para el Alzheimer

Ver hecho relevante: https://www.bolsasymercados.es/mab/documentos/HechosRelev/2016/02/66198_HRelev_20160224.pdf

2 de marzo de 2016

Neuron BIO presenta su prueba Diagnostica AlzTest.

Como se detallaba en la anterior noticia Neuron Bio espera realizar con el acuerdo de centro diagnostico 1500 test y como se detalla en dicha presentación cada test tiene un coste de 500€

Uno de sus objetivos tras el 1º acuerdo es poder alcanzar acuerdos con la sanidad pública en un futuro.

Ver Noticia: http://www.elindependientedegranada.es/economia/neuron-bio-comercializa-test-detectar-alzheimer-con-analisis-sangre

7 de Marzo de 2016

NEURON BIO se convierte en laboratorio de referencia de Merck Milipore

10 de Marzo de 2016:

NEURON BIO extiende su patente de ayuda al diagnostico de alzhéimer a los 148 países firmantes del tratado PCT

Ver Nota de prensa: http://neuronbio.com/noticias/neuron-bio-extiende-su-patente-de-la-prueba-de-ayuda-al-diagnostico-de-alzheimer-a-los-148-paises-firmantes-del-tratado-pct/

1 de abril de 2016

NEURON BIO concluye con éxito la ampliación de capital.

Ver Nota de prensa:http://neuronbio.com/noticias/neuron-bio-concluye-la-ampliacion-de-capital-con-la-suscripcion-de-1-021-712-nuevas-acciones/

21 de abril de 2016

Neuron Bio y la Fundación CIEN colaborarán en el diagnóstico de la enfermedad de Alzheimer

22 de abril de 2016: Se comunican 2 HR

El 1º de ellos es el siguiente y es el que hacíamos referencia en el inicio del artículo:

Muy Sres. Nuestros:

En cumplimiento con lo dispuesto en la Circular 7/2016 del MAB sobre información a suministrar por empresas en expansión incorporadas a negociación en el MAB, por la presente se pone en conocimiento la siguiente información de Neuron Bio, S.A. (en adelante “NEURON” o “Sociedad”)

En el día de ayer fue aceptada por el Consejo la dimisión del Consejero, D. Javier Tallada García de la Fuente.

Esta dimisión se debe al interés del Sr. Tallada en formar un grupo inversor interesado en presentar al Consejo y/o a los accionistas de Neuron una oferta de inversión directa o de aseguramiento en la ampliación de capital aprobada por el Consejo de Administración de ayer, lo que podría plantear conflicto de intereses en el caso de continuar como consejero de la compañía e, igualmente, para no interferir con otras ofertas de terceros con los que la empresa ha mantenido contactos.

Quedamos a su disposición para cuantas aclaraciones consideren oportunas. Atentamente

https://www.bolsasymercados.es/mab/documentos/HechosRelev/2016/04/66198_HRelev_20160422.pdf

El 2º de ellos es el siguiente y es de vital importancia para entender correctamente lo que comentamos al inicio del artículo:

El Consejo de Administración de Neuron Bio de fecha 21 de abril de 2016 tras analizar y valorar:

(1) el interés y los tiempos de las negociaciones con potenciales inversores en aportar las necesidades de fondos de la Sociedad establecidas en 3.000.000 de euros, según se informó en el Hecho Relevante de fecha 14 de diciembre de 2015;

(2) la mayor facilidad de financiación en Estados Unidos de los proyectos relacionados con la enfermedad de Alzheimer y específicamente de la división de herramientas de diagnóstico;

y (3) las necesidades financieras para acelerar los planes de negocio de servicios, especialmente relacionados con la puesta en funcionamiento y explotación comercial de su edificio tecnológico,

Ha decidido

: 1.- Licenciar a la filial de Neuron Bio USA Inc. las patentes de las herramientas de diagnóstico para su explotación comercial y validación a nivel internacional. De esta manera, consideramos que será más rápida y más eficiente su financiación y la puesta en valor de este activo prioritario para la Sociedad, del que se estudiará la entrega del mismo a los accionistas de Neuron, probablemente mediante la escisión de la misma sometida a su aprobación por Junta Extraordinaria de Accionistas, previamente a su salida a Bolsa en Estados Unidos.

2.- Ampliar el capital social en la cuantía de 3.107.149 euros, mediante la emisión de 3.107.149 acciones nuevas, de la misma serie y con los mismos derechos de las actualmente en circulación, con un valor nominal de un (1) euro cada una de ellas y que estarán representadas por medio de anotaciones en cuenta. Y todo ello al amparo del Acuerdo adoptado por la Junta General Ordinaria de la Sociedad, celebrada el 22 de junio de 2015. Ofrecer en primer lugar a los accionistas la suscripción de dicha ampliación de capital, que tendrá las características de 1 X 3 al nominal.

El Consejo ofrecerá, en su caso, el aseguramiento de esta ampliación de capital a aquellos inversores que han mostrado interés en invertir en la Sociedad. Quedamos a su disposición para cuantas aclaraciones consideren oportunas. Atentamente,

https://www.bolsasymercados.es/mab/documentos/HechosRelev/2016/04/66198_HRelev_20160422_1.pdf

Este HR es muy interesante por que este modo de financiación (Ak con derecho de suscripción preferente y ASEGURADA) permite la obtención de recursos de una manera mas inmediata que mediante la venta de un paquete a un tercero.

De igual modo indican que cotizaran en EEUU, lo que puede suponer la 1º cotizada del MAB en salir al mercado americano.

Con esto acelerarán la comercialización de la herramienta Diagnostico, una herramienta para la que de momento ya se han alcanzado 2 acuerdos y que como dijo Javier Burgos el potencial de ingresos de la misma es incalculable.

¿Recuerdan el post de diciembre de REALIA? Esto es igual.

De entrada Javier Tallada posee un 10,93% del capital social de NEURON BIO según se hace constar en el hecho relevante del 9 de enero.

1º El Señor Javier Tallada se va del consejo para no tener que declarar movimientos accionariales al detalle.

Probablemente el elevado volumen de derechos en las 2 últimas sesiones de negociación tengan que ver con el, por entonces indicamos que alguien se había quedado con el 30-40% de todas las acciones, representativas de un 4-5% adicional. ( ver post )

Como todo el mundo sabe en el MAB un consejero debe declarar cada 1% que incrementa disminuye su participación, en cambio un NO consejero solo debe comunicar cada 6 meses si tiene mas del 10 del capital. (esto es a comienzos de enero y de julio)

2º El señor Tallada se compromete a “asegurar la ampliación de capital” o “presentar una oferta directa a los accionistas de la compañía”

Como pueden ver en el 2º hecho relevante enviado ,la ampliación de capital se trata de 1 acción nuevas por cada 3 antiguas, lo que implica un incremento de un 33% del capital.

Al igual que ocurrió con FCC o REALIA, quien asegure dicha ampliación de capital por tal porcentaje superará el 30% de la compañía al finalizar la misma y por tanto debe lanzar una OPA “OBLIGATORIA” sobre el 100% de la compañía.

Igualmente en caso de no poder suscribir acciones mediante el “aseguramiento” por que la misma la absorbe el mercado y optar por la “oferta directa”, en bolsa no existen las OPAS “parciales”, por tanto tendría que ser igualmente una oferta por el 100% de la compañía.

A continuación mostramos un articulo explica la nueva ley de OPAs en vigor desde 2007.

Asimismo, la Ley de OPAS elimina la posibilidad de opa parcial obligatoria y lo sustituye, en línea con lo previsto en la Directiva de OPAS, por un sistema de opa total. Ello contribuirá a solventar los numerosos problemas que planteaba el sistema de opa parcial que, en la práctica, impedía que, en adquisiciones de paquetes inferiores al 50% del capital, los accionistas minoritarios pudieran vender la totalidad de su participación en la oferta, permaneciendo, por tanto, en una sociedad prácticamente controlada por el oferente.

En este sentido, la nueva Ley establece que quedará obligado a formular una opa por la totalidad de las acciones u otros valores que directa o indirectamente puedan dar derecho a su suscripción o adquisición y dirigida a todos sus titulares a un precio equitativo quien alcance el control de una sociedad cotizada, ya lo consiga:

(i) mediante la adquisición de acciones u otros valores que confieran, directa o indirectamente, el derecho a la suscripción o adquisición de acciones con derechos de voto en dicha sociedad;

(ii) mediante pactos parasociales con otros titulares de valores; o

(iii) de resultas de los demás supuestos de naturaleza análoga que reglamentariamente se establezcan.

A estos efectos, se entenderá que el precio es equitativo cuando, como mínimo, sea igual al precio más elevado que haya pagado el obligado a formular la opa o las personas que actúen en concierto con él por los mismos valores durante un período de tiempo anterior a la oferta, según se determine reglamentariamente. No obstante, la CNMV podrá autorizar la modificación del precio así calculado, publicando dicha decisión (que deberá ser motivada) en su página web, en las circunstancias y conforme a los criterios que se determinen reglamentariamente. La Ley de OPAS incluye un listado no exhaustivo, tanto de circunstancias (entre otras, que el precio más elevado se haya fijado por acuerdo entre el comprador y el vendedor, que los precios de mercado de los valores en cuestión hayan sido manipulados, etc.), como de criterios (el valor medio del mercado en un determinado periodo, el valor liquidativo de la sociedad u otros métodos de valoración objetivos generalmente utilizados) conforme a los cuales podrá el regulador autorizar la modificación del precio equitativo.

Por otra parte, se entenderá que una persona física o jurídica tiene, individualmente o de forma conjunta con las personas que actúen en concierto con ella, el control de una sociedad cuando alcance directa o indirectamente un porcentaje de derechos de voto igual o superior al 30%

Lo que cambia del MAB vs Mercado Continuo.

_En el mercado continuo cualquier consejero que compre 1 sola acción o la venda debe comunicarse.

_En el MAB para que un consejero tenga que comunicar aumento o reducción de participación debe superar los umbrales de 1 en 1%

_De igual modo en el mercado continuo debe declararse participaciones una vez se alcanza el 3%, 5%, 10%, 15%, 20%, etc…

_En el MAB solamente debe declararse participación si se supera el 10% y a comienzos de enero o julio.

De ahí que pensemos por otro lado que gran parte de los derechos de suscripción de la anterior ampliación los haya comprado el mismo. Así al tener actualmente un 10,95% y NO SER MIEMBRO DEL CONSEJO, no tiene por que declarar estos aumentos.

La estrategia debería ser la utilizada por SLIM tanto en la AK de REALIA como la de FCC, estas operaciones son ideales para incrementar la participación por la facilidad que da la compra de derechos en mercado.

Posteriormente a la ampliación anunciada si que es de esperar la OPA, bien por que haya superado el 30% vía compra de derechos o bien por que lanzará una oferta para comprar lo que necesite.

Recordemos que se trata de una empresa que actualmente tiene 8.325.000 acciones y que hacerse con 3 millones de títulos para controlar el 30% del capital representa un desembolso de apenas 4,2 millones de €.

¿Por que no se suspendió en bolsa?

Pues por el mismo motivo que no fue suspendida ni FCC ni REALIA en su momento. pese a SLIM declarar que aseguraría ambas AKs y pese a que todo el mundo sabia que al finalizar las mismas debería lanzar una oferta por superar el 30%, se espero a que se viera obligado a ello para hacerlo, mientras tanto estuvo comprando en mercado y vía ampliación.

Posible precio “como mínimo” entre 2.00-1,75€

Pensamos que el precio de la oferta como poco debería situarse en 2€ antes de la ampliación de capital o 1,75€ una vez se inicie la ampliación de capital.

A ese precio igual consigue hacerse con el control…

Una oferta a precio “derribo” queda descartada al haber “terceros” interesados en hacerse con la compañía , además a precio derribo no vendería nadie por lo que le sería imposible tomar el control de la compañía.

Por técnico

El valor ha estado apoyando en la directriz alcista desde mínimos que como se aprecia en el grafico cuenta con 4 apoyos.

A corto plazo ha roto con volumen tanto en diario como semanal la referencia de 1,42€, esto deja el camino hacia la resistencia de 1,66€ y mas arriba 1,78-1,85€.

El estocástico ha marcado compra y el MACD acaba de cruzar al alza.

NOTA: La noticia del interés de Tallada no ha trascendido mas allá del HR enviado a la CNMV , de haber publicidad en los medios se dispararía muchisimo mas.

Gesprobolsa

Estos informes responden a la opinión subjetiva de los analistas de bolsa, a quienes no puede imputarse responsabilidad alguna por las operaciones realizadas en función de estas recomendaciones. Queda expresamente prohibida la reproducción total o parcial de este documento o de su contenido sin el permiso expreso de bolsa. Para cualquier solicitud, sugerencia o petición deben dirigirse a gesprobolsa@gmail.com