El Census Bureau publicó ayer el informe de Ventas al Menor -Retail Sales- del mes de febrero, datos finales mejorados ligeramente respecto de las estimaciones de mercado.

Las Ventas al Menor cayeron un -0.1% respecto del mes anterior, un dato mejor que la caídas del -0.2% esperadas por los expertos.

Un dato macro esencial en una economía cuyo consumo aporta dos tercios al PIB.

Además, un dato contrario a los intereses de los miembros del FOMC, entre otros, que hoy mantienen su reunión de marzo y decidirán sobre tipos de interés. Subir tipos en un entorno de demanda frágil, anestesiada por las deudas, es peligroso. Con la confirmación del dato, no se espera otra cosa para la reunión de hoy que mantenimiento de tipos acompañado de un comunicado al uso, económicamente esperanzador, recordando futuras subidas de tipos.

La evolución de las Ventas en febrero ha resultado mejor, si cabe, que la revisión de los datos de enero. En origen subieron un +0.2% pero el dato revisado muestra que finalmente cayeron un -0.4%. Las Ventas ex autos -Core Sales- en lugar de subir el +0.6% entonces publicado, finalmente subieron sólo un +0.2%.

Las ventas del sector automóvil, que tanto han coadyuvado en la recuperación artificial de la economía, sorprendieron al retroceder un -0.2% en febrero.

Un descenso real frente al impulso de las ventas de los años previos, parcialmente artificial conseguido contra crédito de dudosa calidad. El post de junio de 2014 anticipaba Ventas de coches corroboran la triste realidad, después actualizado en distintos posts, un problema hoy convertido en realidad.

En febrero de 2014, la agencia de calificación S&P advirtió : “In our opinion, we’re at a turning point with respect to subprime auto loan performance, similar to where we were in 2006″.

El post antes mencionado indicaba:

“Actualmente, los americanos deben algo más de $800.000 millones en créditos tomados contra sus coches y camiones y alrededor del 34% es considerado subprime y otro 10% subprime definitivo, con ratios -credit-test-score- por debajo de 550. Esta cifra de morosidad supone dos veces la que había en este segmento de crédito en 2009.

Los señores banqueros -bankgsters- han decidido esparcir el riesgo titulizando alrededor de $18.000 millones de esos créditos, es decir, trasladar el riesgo a los inversores de igual manera que hicieron con los créditos hipotecarios subprime.”

La fiesta ha continuado y el saldo vivo de deuda al automóvil ha crecido más del 25% en sólo dos años y supera el Billón de dólares.

Fitch Ratings afirma que la tasa de morosidad entre los créditos subprime alcanzó el nivel más alto en 20 años, mientras los expertos en análisis del sector,Experian Automotive, recuerdan que el mayor crecimiento del crédito al automóvil en 2015 se produjo en las áreas más peligrosas del mercado subprime.

La morosidad aumenta junto con los plazos y cantidades medias de los créditos, plazos que ahora se alargan hasta los 67 meses de media y créditos que alcanzan los $29.551, frente a $27.612 de hace sólo dos años.

El post de ayer explica detalles sobre el impacto del abuso del crédito en sus diferentes formas, y estrategias comerciales agresivas de los fabricantes sobre las ventas futuras.

El dilema al que se enfrenta la FED apenas ha cambiado con el dato de Ventas antes comentado. Desean normalizar la política monetaria pero la coyuntura económica y de mercados no lo permite.

Por encima de un dato aislado de ventas o la revisión del anterior, es mucho más profundo el mensaje que envía un ratio que venimos meses observando.

Se trata de la relación Inventarios Ventas y continúa subiendo. Las empresas acumulan productos en sus estanterías porque la gente no compra como esperaban los ejecutivos.

Antes de proceder a aumentar la producción e inversión productiva, a nueva contratación de personal, etcétera… las empresas deben observar reducción de niveles de inventarios.

Sin demanda activa es imposible y cuando surjan los primeros brotes de demanda suficiente, pasará un tiempo necesario para vender stock previo a que las empresas comiencen a invertir.

RELACIÓN INVENTARIOS – VENTAS, USA

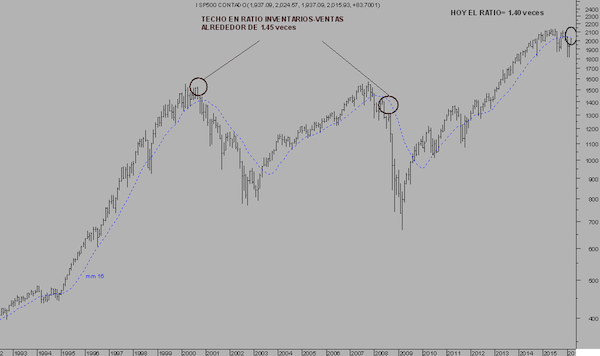

Un problema, otro, que afrontan las bolsas es la coincidencia de altos niveles del ratio anterior con altos niveles de las cotizaciones y techos serios de mercado, observen los años 2001 y 2008.

S&P500 semana

La posición técnica del mercado es sumamente interesante y las posibilidades para el próximo futuro bien definidas.

La actuación, o no, de la FED en su reunión de hoy parece descontada por los expertos y dificilmente será equivocada. El comunicado que posteriormente ofrecerá la Sra Yellen será clave.

Las expectativas de inflación descendiendo así como la cruda realidad económica que reflejan los datos macro, son motivos de inquietud para unos analistas de Wall Street que vienen tiempo defendiendo lo contrario, tendrán reflejo en la reunión de hoy.

La Reserva Federal es consciente del daño que provocaría a los mercados actuar por sorpresa ya que, entre otras cuestiones, arruinaría el intenso esfuerzo o apuntalamiento al alza de las cotizaciones de los últimos años.

La coyuntura de mercados es perfecta para el desarrollo de estrategias de bajo riesgo, como las sugeridas para suscriptores, por ejemplo buscando aprovechar volatilidad.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com