Marzo comenzó con un buen rebote en las acciones de los mercados emergentes, dando esperanza a los inversores para que piensen que lo peor ya ha pasado. La única cosa que falta, sin embargo, es el volumen, que puede sugerir que no hay suficiente convicción de que las acciones desde Brasil a China realmente hayan tocado fondo.

El índice MSCI Emerging Markets ha subido un 6 por ciento este mes, borrando dos tercios de las pérdidas de los dos meses anteriores. El índice MSCI de Asia Pacífico sin Japón ha aumentado un 6 por ciento, tras caer un 9 por ciento en enero y febrero. Sin embargo, el volumen total ha estado por debajo de la media de un año, así como por debajo de la media de 30 días la mayor parte del tiempo.

Los analistas técnicos tienden a mirar el volumen para saber si se está invirtiendo una tendencia. Si hay mucha gente que compra cuando las acciones comienzan a rebotar después de un mercado bajista, por lo general indica que los inversores han comenzado a pensar que la renta variable es una ganga. Sin embargo, no ha habido una correlación entre el volumen y la dirección este año.

Falta de convicción: El volumen ha sido superior a la media móvil de 30 días en los días bajista

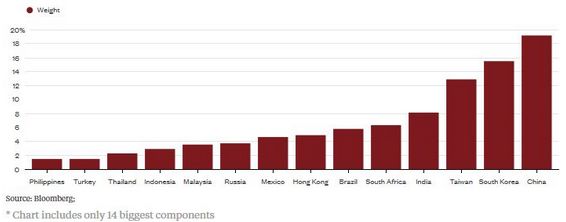

El movimiento en el índice MSCI de Asia Pacífico sin Japón es de particular preocupación. Esto se debe a que las acciones asiáticas comprenden el 71 por ciento del indicador de mercados emergentes más vigilado del mundo.

Sesgo a oriente: Lo que sucede en Asia es importante para el índice MSCI Emerging Markets porque las acciones de la región constituyen el 71%

«Claro, algunos de los mayores gestores de fondos, como BlackRock, Franklin Templeton y Goldman Sachs Asset Management han empezado a decir que las acciones de las naciones en desarrollo parecen baratas», dice Christopher Langner, columnista en Bloomberg Gadfly. «Pero teniendo en cuenta los volúmenes tenues, no está claro cuánto de su dinero se está utilizando para respaldar esas palabras.

Parte de la razón por la que la renta variable de los mercados emergentes comenzó a subir fue la percepción de una mayor estabilidad del yuan, así como por un rebote en los precios del petróleo. El índice MSCI Emerging Markets ha visto algunos de sus más altas correlaciones con el crudo en la historia reciente en los últimos 12 meses y así sigue siendo el caso. Esos dos factores, sin embargo, son muy volátiles y se podrían invertir rápidamente.

Si lo hacen, el movimiento bajista podría ser intenso. Con volúmenes anémicos, cada pequeña operación tiene un impacto mayor de lo habitual en los precios. Hasta que no haya volúmenes decentes en cualquier dirección, es recomendable ser escéptico en este rebote.»

Fuentes: Christopher Langner

Carlos Montero

La Carta de la Bolsa