Las acciones europeas y estadounidenses se han recuperado un poco del varapalo sufrido desde principios de año, pero una serie de mercados, especialmente los emergentes, ya han entrado en la definición de un mercado bajista. Los inversores que buscan pistas sobre la dirección futura de las acciones mundiales podrían recurrir a la historia como guía.

Los Analistas de Morgan Stanley liderados por Andrew Sheets, lo han hecho. Han analizado los números en más de 40 mercados bajistas a lo largo de la historia, que se define como un descenso de más del 20 por ciento desde los máximos de ciclo.

Esto es lo que encontraron.

¿Cuánto tiempo durará la reciente caída y hasta que nivel podrían caer los mercados de acciones?

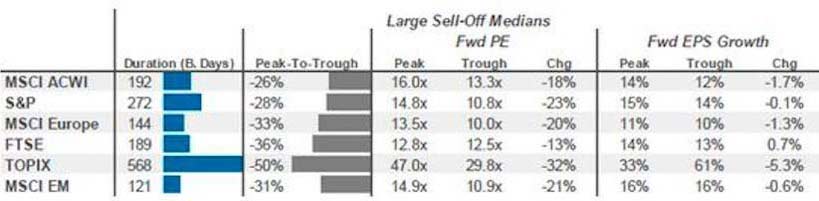

En promedio, las grandes caídas duran unos 190 días laborables y los inversores podrían esperar un retroceso del 30 por ciento en ese periodo de tiempo si tenemos en cuenta en la historia, dice Morgan Stanley. Para el S&P 500, el ciclo de mercado bajista dura por lo general un poco más. Para el índice de Estados Unidos, el mercado bajista dura una media de 272 días y los descensos fueron más o menos del 28 por ciento, o un poco menos que el promedio mundial.

El índice que más tiempo sufre los mercados bajistas es el japonés Topix, con una duración media de 568 días hábiles. La siguiente tabla resume el estudio sobre los diversos índices:

El índice MSCI de mercados emergentes es el que se ha comportado peor en el último año, con un descenso del 35 por ciento en los últimos 362 días hábiles. Eso podría significar que los mercados emergentes podrían estar finalizando su caída, ya que la duración promedio del mercado bajista es la más corta en 121 días y el descenso medio es del 31 por ciento, como se ve en la tabla anterior.

¿Cómo se comportan los distintos sectores?

En términos de sectores, un descenso continuado de los precios de las materias primas y la desaceleración del crecimiento mundial significa que los sectores de la energía y de los materiales ya han alcanzado o superado la típica venta masiva pero, curiosamente, los industriales aún tienen que tocar esa marca. El consumo discrecional, la tecnología y los servicios públicos tampoco han caído tanto como lo han hecho históricamente.

Morgan Stanley recomienda comprar valores financieros en todas las regiones, teniendo una actitud más cautelosa en el sector de consumo básico estadounidense, salud y servicios públicos. También mantiene una recomendación de sobreponderar el consumo básico en Europa.

En su lista de los valores más favorables en los EE.UU. el equipo incluye a: JP Morgan, Microsoft, Visa, Nike y Starbucks. Entre las empresas más desfavorecidas se encuentran: Ford Motor, Twitter, Sprint, GoPro y Virgin America.

¿Qué sucederá después de las ventas?

Tal vez la pregunta que está más presente en la mente de los inversores es qué sucederá después. Para el índice mundial de acciones MSCI World Index, que incluye los mercados desarrollados y emergentes, el mercado normalmente se eleva un 30 por ciento en los próximos 12 meses tras un descenso del 17 por ciento.

Para el S&P 500, la recuperación suele ser de un 18 por ciento en los próximos 12 meses después de un descenso del 11 por ciento.

Por supuesto, hay que destacar que este análisis histórico hay que ponerlo en el contexto de la situación actual. Como señala Morgan Stanley, el desplome del mercado ha comenzado desde un lugar más caro que en el pasado, con valoraciones aún más caras que en descensos anteriores.

Fuentes: Julie Verhage, Bloomberg

Carlos Montero

La Carta de la Bolsa