El otro día en el análisis de la situación de REALIA antes de conocerse varios HR avanzábamos que un punto era una quita de la deuda que se encontraba en manos de los fondos BUITRE, dicha quita y refinanciación fue confirmada pocos días después alcanzando un montante de 72,80 millones de €

Pues bien, en el día de hoy quiero hablarles de otro punto interesante que aparece en el documento completo de ampliación de capital, dicho punto se refiere a una quita de la deuda con la SAREB, para ello hay que irse a la pagina 189.

Por su parte, en lo que a la SAREB respecta, el 26 de julio de 2013 se firmó una novación del Préstamo Participativo, reconociéndose unas ventanas de liquidez.

Dicho préstamo quedó dividido en dos tramos (i) uno de 29 millones de euros convertible libremente, con ventanas de liquidez de las que, a fecha del presente Documento de Registro, está vigente una, la del 15 de febrero 2016, y

(ii) otro, el resto no capitalizado, en su caso, del tramo anterior, más todos los intereses que se devengasen a partir del 26 de julio de 2013 que SAREB podrá convertir al vencimiento en acciones, siempre que su participación no supere el 4,5 % del capital social de REALIA, o admitir una quita. Este vencimiento podrá ser, en plazo o anticipado, en este último caso dependerá del vencimiento anticipado del Crédito Sindicado de Promoción.

De conformidad con el modo de cálculo establecido en la novación del contrato del préstamo participativo de fecha 26 de julio de 2013, y según anexo al mismo, el valor razonable de la opción a pagar por REALIA en esa fecha era de 20,4 millones de euros y el número de acciones a emitir para el repago de la deuda con la SAREB asciende a 29.994.610 acciones, siempre y cuando no supere más del 4,5 % del capital social.

A 31 de diciembre de 2014, el saldo vivo del Préstamo Participativo era de 59.999 miles de euros.

El interés medio ponderado de los pasivos financieros corrientes y no corrientes en el ejercicio 2014, considerando la totalidad de los gastos financieros, asciende al 2,36 %.

http://www.cnmv.es/Portal/Consultas/Folletos/FolletosEmisionOPV.aspx?nif=A-81787889

Como ya saben en el anterior informe sobre la compañía publicábamos la obligación por parte de la SAREB de convertir un préstamo participativo en acciones de la sociedad a 2€. Esto era así por que la conversión de dicho préstamo estaba aprobada y debería convertirse al NAV por acción a cierre del ejercicio 2012.

Como pueden leer en el detalle contenido en la pagina 189 del DAC (Documento de ampliación de capital) son 2 prestamos participativos, el 1º al que hacíamos referencia el otro día de 29M de € convertible acciones y un 2º préstamo de otros 30.999.999€.

Según dicho acuerdo podrá convertir dicho préstamo en acciones siempre que su participación no supere el 4,5% del capital en la compañía.

Dicho de otro modo, este 4,5% del capital de REALIA supone tras la ampliación de capital 20.733.812 acciones de la compañía.

Con el canje del 1º participativo la participación de la SAREB en la compañía alcanzaría las 14.427.860 acciones, por lo que solo deja 2 opciones para la conversión de este 2º crédito.

_1) Vender 9.116.903 acciones a un 3º una vez convertido el 1º préstamo, de tal modo que su numero de acciones total en ese momento quede en 5.310.957 y así poder canjear el 2º préstamo de 15.422.885 acciones y no superar el 4,5% del capital o bien.

2) Aceptar una quita del total de la deuda de 59.999.999€ equivalente a 18,325.037€, de modo que solo reciba 20.733.812 acciones a cambio de la deuda equivalentes al 4,5% del capital.

Cuadro con precios objetivos de REALIA actualizado.

En el cuadro publicado el otro día hemos aplicado la quita de 72,8 millones de € comunicada con el HR de la refinanciación.

Ahora hay 3 posibles escenarios nuevos que incrementarían el NAV.

1_ Conversión del préstamo participativo por parte de la SAREB sin quita que incrementaría el numero de acciones en 29.994.610.

2_ Conversión del préstamo participativo por parte de la SAREB “con” quita , que incrementa el número de acciones en 20.733.812.

3_ Conversión de la SAREB con/sin quita + activación de créditos fiscales.

Dado que ya se ha publicado que el inicio de la AK dará comienzo este miércoles, carece de sentido publicar un escenario antes de la AK con quita por que dicha quita se producirá una vez este cerrada la ampliación de capital.

Como se puede apreciar la operación del otro día elevaba el NAV de 1,17€ a 1,325€, en total 0,155€, algo no recogido por el mercado pues malamente ha subido 0,02€.

A esto hay que añadir entre 0,04€ y 0,07€ según haya o no quita con la SAREB, por lo que hablamos de un valor real por NAV (Único modo de valorar una empresa inmobiliaria) de 1,366€-1393€, prácticamente un 100% de potencial sobre la cotización actual.

Para poner un ejemplo: COLONIAL según el folleto de la ultima presentación de resultados tiene un NAV de 0,545€ y cotiza con PRIMA del 17,27% ahora mismo.

Ver pagina 2 del ultimo folleto de presentación de resultados a 31 de septiembre. http://www.inmocolonial.com/wp-content/uploads/2015/05/Informe-3T-2015.pdf

REALIA cotiza con descuento ya que actualmente tiene un potencial hasta el NAV del 89,72% , de ahí que varios fondos se hayan posicionado recientemente en la compañía.

Recordemos que al igual que sucede con COLONIAL la empresa es rentable, ya que en los 9 primeros meses ha conseguido unas ventas de 72,200,000€ ,un EBITDA de 30,500,000€ y un beneficio neto de 2,100,000€.

El margen de beneficio se elevará al reducir la deuda con estas operaciones, lo que permitirá poco a poco ir activando esos créditos fiscales.

El inicio de la ampliación esta previsto para el 16 de diciembre.

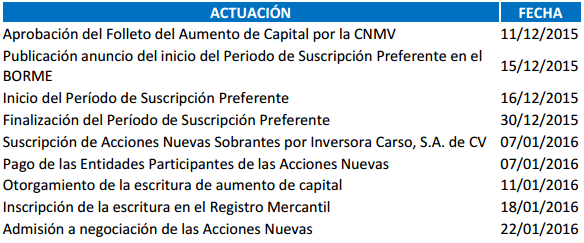

La publicación del correspondiente anuncio en el BORME de la referida ampliación de capital se producirá con fecha 15 de diciembre de 2015. Atendiendo a lo expuesto, se actualizan consecuentemente las fechas del calendario orientativo recogidas en el folleto informativo del modo en que se expone a continuación:

http://www.cnmv.es/Portal/HR/ResultadoBusquedaHR.aspx?nreg=232282&th=H

Como pueden ver SLIM a través de Inversora Carso se compromete a comprar todo lo que no se quiera en el periodo de suscripción preferente, asegurando la misma.

De igual modo se compromete a suscribir el casi 60% que controla a traves de Carso y FCC, por tanto NO es de esperar una salida masiva de acciones (ventas en mercado para suscribir via AK) ni tampoco venta masiva de derechos por que los inversores no tienen dinero para acudir, como por ejemplo ocurrió en QUABIT, donde sobraron un 75% de los derechos tras el periodo de suscripción preferente.

El precio del derecho valdrá 0,05€ si la acción cierra mañana a 0,73€ o valdrá 0,06€ si lo hace a 0,76€. Dicho derecho es entregado a los accionistas que figuren registrados como tal a cierre de la sesión de mañana 15 de diciembre.

Por técnico

La noticia de la quita es excelente y el inicio de la ampliación de capital lo mismo. Tanto es así que el impacto de subida del NAV prácticamente no se ha recogido.

El mercado desgraciadamente ha caído mas del 4% desde el cierre del jueves y como es obvio eso afecta a cualquiera, impidiendo el pesimismo ajustar el precio a la realidad de la acción, por ello sigue siendo buena oportunidad.

En el día de hoy consiguió situarse en máximos de 2 meses pese a la situación general y eso tal como esta todo no debe calificarse de “casualidad”.

Para corto plazo seguimos pensando que el objetivo pasa por alcanzar 0,80-0,825€ como 1º referencia.

Por abajo dado que hay fondos acumulando acciones no esperaríamos un desplome del titulo.

Recordad que el miércoles entregan un derecho y muchos inversores compran el día antes para tener la posibilidad de acudir a la AK sin tener que pagar luego por los derechos, por ello la cotización debería animarse

Gesprobolsa

Estos informes responden a la opinión subjetiva de los analistas de bolsa, a quienes no puede imputarse responsabilidad alguna por las operaciones realizadas en función de estas recomendaciones. Queda expresamente prohibida la reproducción total o parcial de este documento o de su contenido sin el permiso expreso de bolsa. Para cualquier solicitud, sugerencia o petición deben dirigirse a gesprobolsa@gmail.com