1_BIONATURIS formalizará la compra sin necesidad de la ampliación de capital.

2_La compra multiplicará entorno a 5 veces las ventas y 3 veces el EBITDA

3_El precio objetivo basado en empresas comparables arrojaría un potencial entre un 100% y 300% de revaloración con números “reales” sin contar “hitos”

4_En próximos meses podría licenciar hasta 5 vacunas actualmente en el portfolio.

En el HR publicado hoy deja sin efecto la ampliación de capital y anuncia la compra mediante un vehículo inversor (SPV) que tendría el 55% de la nueva compañía.

En el marco de las gestiones realizadas en las últimas semanas para afrontar la adquisición corporativa prevista, que constituía la finalidad única de este aumento de capital, se han presentado propuestas de financiación con recursos ajenos (LBO) en condiciones favorables y que no implican dilución para los actuales accionistas de la Sociedad. De manera concreta la adquisición se llevaría a cabo a través de la creación de un vehículo (SPV) entre el Grupo Bionaturis y un socio inversor, en el que el Grupo Bionaturis tendría el 55% de las participaciones.

El vehículo (SPV) sería la entidad que suscribiría el contrato de compraventa y, por tanto, quien procedería directamente y de forma íntegra con la adquisición corporativa prevista.

La oferta ha sido presentada en estos términos y la Sociedad está esperando respuesta por parte de los vendedores; tal respuesta será comunicada al mercado tan pronto como se reciba la comunicación formal.

Esta decisión no tiene impacto en el vigente presupuesto de la Sociedad para 2015, comunicado al mercado como información relevante los días 11 y 21 de septiembre de 2015. En relación con el presupuesto de 2016, la Sociedad no tiene por el momento un nivel de visibilidad suficiente y, por ello, el Consejo de Administración ha optado por no proceder por ahora a su actualización; en todo caso, los hechos sobrevenidos han dejado sin efecto la vigencia de las previsiones para 2016 comunicadas en su momento.

La Sociedad igualmente informa que esta decisión no tiene efecto en el proceso de adquisición abierto de una de las sociedades propiedad de Inveready Biotech II, S.C.R., S.A., en los términos de la carta de intenciones anunciada al mercado mediante hecho relevante de 7 de octubre de 2015, más allá del método de valoración propuesto para llevar a cabo la ampliación de capital no dineraria con la que se ejecutaría la transacción.

Quedamos a su disposición para cuantas aclaraciones consideren oportunas.

En Jerez de la Frontera,

http://www.bolsasymercados.es/mab/documentos/HechosRelev/2015/11/84980_HRelev_20151124.pdf

Recordemos que la situación de BIONATURIS a cierre de 2014 era “ejemplar” y la AK la plantearon en su día sin descuento alguno con el objetivo de financiar la compra.

Lo que en días anteriores anticipamos con la publicación del BOE parece que era correcta, se formalizará la compra y entrarán consejeros probablemente de INVEREADY en el capital.

La estrategia apunta a que INVEREADY vende a BIONATURIS una de las empresas en las cuales el capital riesgo esta y en vez de pagar los 600.000€ en la AK en curso adquiere el 45% de la nueva sociedad.

Y además no se descarta que al cambiar los estatutos como publicaron en el BOE, BIONATURIS pueda fusionarse con alguna empresa de dicho fondo de capital riesgo para ganar una nueva dimisión.

_La entrada de un fondo supone el respaldo al proyecto y plan de negocio de la compañía.

En su momento siempre hubo un plan B) que consistía en la formalización de la compra mediante deuda, que es lo que se ha optado a ultima hora.

Riesgos vinculados a la ampliación de capital descrita en el presente Documento

En el caso de que no tenga éxito la ampliación de capital o la consecución de la deuda, o ambas, o que tuviesen un éxito parcial pero insuficiente para atender las necesidades derivadas del Plan de Negocio, se pondría en riesgo la viabilidad de la transacción corporativa y la compañía se vería abocada a rehacer su Plan de Negocio, lo que supondría dejar sin efecto las actuales previsiones de la Compañía.

Pagina 8 del DAC de junio: http://www.bolsasymercados.es/mab/documentos/Otros/2015/06/84980_Folleto_20150601.pdf

Esto es beneficioso por 2 motivos, 1º no se diluye a los actuales accionistas al no necesitar realizar una ampliación de capital y 2º se formaliza la compra, lo que evita poner en riesgo el plan de negocio presentado en aquel momento.

Así lo dijimos en el comentario del 14 de noviembre

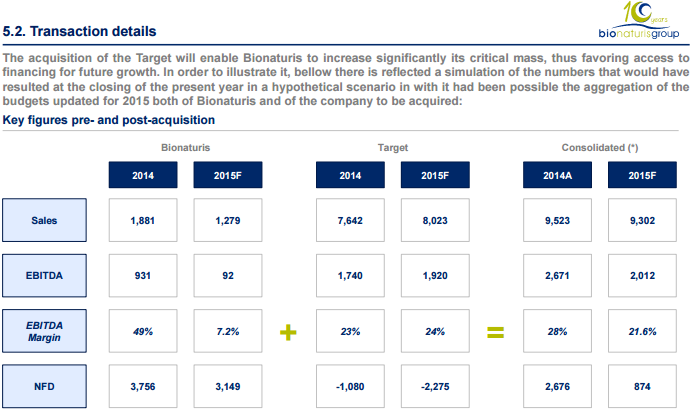

2_El patrimonio neto y el resultado consolidado tras la adquisición quedaría de la siguiente manera

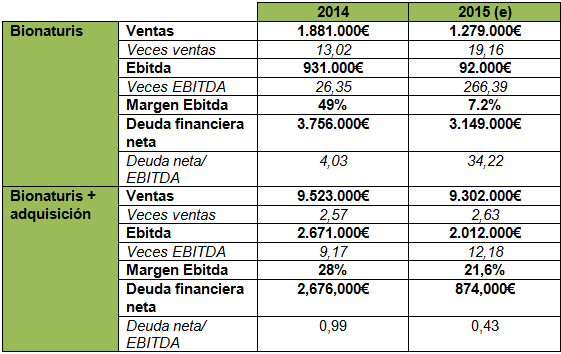

Las proyecciones son las facilitadas por la propia BIONATURIS en el HR del 21 de septiembre de 2015 ,en ellas se puede ver la diferencia entre BIONATURIS sola y BIONATURIS + compra, por tanto es muy buena noticia.

https://www.bolsasymercados.es/mab/documentos/HechosRelev/2015/09/84980_HRelev_20150921.pdf

Con ello tendríamos los siguientes ratios “agregados”

Nº de acciones: 4.633.036

Capitalización a 5,29€: 24.508.760€

3_¿Cuanto puede valer BIONATURIS con la compra ya realizada?

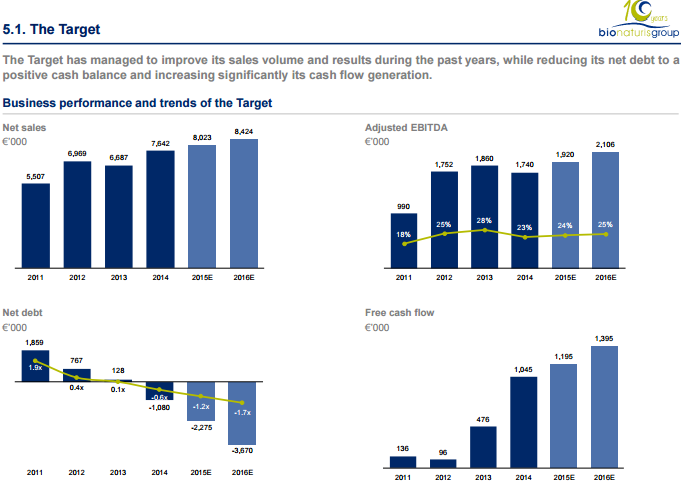

Como pueden ver la empresa gana una nueva “dimensión”, recientemente hemos conocido que ZOETIS adquiría la firma veterinaria noruega Pharmaq, por ella se pagaron 765 millones de $, para una empresa con ventas de 80 millones de $. Este acuerdo valoraba a la compañía en 9,56 veces ventas.

http://www.mundoacuicola.cl/?/7/61472/grupo-zoetis-adquiere-la-firma-veterinaria-noruega-pharmaq

Con este ratio de 9,56 veces ventas BIONATURIS debería capitalizar a números agregados 2015/2014 tras la adquisición 88,92 millones de € ,o lo que es lo mismo 19,19€ por acción.

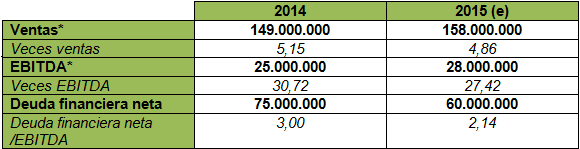

¿Y si lo comparamos con Pharmamar (antigua ZELTIA) la otra BIOTECNOLIGICA cotizada?

Nº de acciones: 222.204.887

Capitalización a 3,46€: 768.828.909€

En las ventas de Pharmamar se incluye el área química que aporta 67 millones de € en 2014 y 70 millones de € en 2015

A los ratios que cotiza Pharmamar:

_Por veces ventas BIONATURIS tendría que valer un 95,81% mas o lo que es lo mismo 10,35€

_Por veces EBITDA BIONATURIS tendría que valer un 125,12% mas. o lo que es lo mismo 11,90€

Y recordemos que a Pharmamar las casas de análisis la tienen en recomendación de compra, con precios objetivos entre 5 y 6€, lo que incrementaría los precios objetivos de BIONATURIS.

4_En próximos meses podría licenciar hasta 5 vacunas actualmente en el portfolio.

En total de aquí a 4 meses podrían estar licenciados hasta 4 productos, con solo 1 de ellos los ingresos estimados para la compañía se dispararían ya que no están recogidos en el plan de negocio.

BNT011 acuerdo de licencia prevista para Q4 2015

_Descripción del producto: Vacuna recombinante DIVA VLP

_Indicación: Salmónidos Rickettsial septicemia

_Especie: salmónidos

_Etapa de desarrollo: estudios pivótales en salmones

_Papel Bionaturis: desarrollador y fabricante.

_Etapa comercial: acuerdo de desarrollo en colaboración con una empresa multinacional veterinario top-veinte (campeón nacional)

_Siguiente hito: acuerdo de licencia prevista para Q42015

_Situación IP: Objeto de examen de protección de patente

BNT005 acuerdo de licencia previsto para Q1 / 2016

_Descripción del producto: vacuna recombinante que no depende del parásito para su fabricación y que induce el mismo tipo de respuesta inmune observada en los individuos que superan la enfermedad, sirviendo no solo para prevenir, sino para tratar esta enfermedad canina.

_Indicación: leishmaniasis visceral canina

_Especie: perros

_Etapa de desarrollo: en estudios pivotales en perros Beagle

_Papel Bionaturis: desarrollador y licenciante

_Etapa comercial: Derechos de licencia, objetivo licenciar con una compañía multinacional veterinaria del TOP5

_Siguiente hito: acuerdo de licencia previsto para Q1 / 2016

_Situación IP: solicitud PCT. Fase nacional en EE.UU., Brasil y China.

BNT013 acuerdo de licencia prevista para Q1 2016 antes de estudios pivótales

_Descripción del producto: propietaria de drogas nuevo avance para inducir la ovulación en el ganado antes de la inseminación artificial

_Indicación: tratamiento de fertilidad para el ganado

_Especie: ganado

_Etapa de desarrollo: En pruebas de concepto.

_Papel Bionaturis: desarrollador y fabricante

_Etapa comercial: acuerdo de desarrollo en colaboración con una empresa multinacional veterinario top-veinte (campeón nacional)

_Siguiente hito: acuerdo de licencia prevista para Q1 2016 antes de estudios pivótales

_Situación IP: protección de la patente objeto de examen. Derechos compartidos con una empresa multinacional veterinaria del top-veinte (campeón nacional)

BNT021 Acuerdo esperado para Q1 2016

_Descripción del producto: inhibidor basado en nanocuerpos potente de una citoquina centro implicado en el desencadenamiento de las respuestas inflamatorias

_Indicación: enfermedades relacionadas inflamatorias (artritis reumatoide y la dermatitis atópica)

_Especie: perros, gatos, caballos

_Etapa de desarrollo: En pruebas de concepto.

_Papel Bionaturis: desarrollador y fabricante

_Etapa comercial: la negociación de un acuerdo de desarrollo colaborativo con una empresa multinacional veterinaria del top-veinte.

_Siguiente hito: acuerdo de licencia no exclusiva con una empresa multinacional veterinaria del top-veinte (campeón nacional). Acuerdo esperado para Q1 2016

_Situación IP: protección de la patente PCT.

BNT006 Acuerdo esperado para Q4 2016

_Descripción del producto: Suplemento nutricional innovador a base de péptidos diseñado para aumentar la productividad del ganado.

_Indicación: promotor de crecimiento y potenciador inmunológico con el objetivo de reducir el uso de antibióticos

_Especies a las que va dirigido: cerdos y aves

_Etapa de desarrollo: Registro previo a su comercialización.

_Papel Bionaturis: licencia comercial con el derecho a sublicenciar

_Etapa comercial: Ya registrada en México y en proceso de registro en China

_Siguiente hito: la concesión de sublicencias comerciales y acuerdos de distribución. En marcha proceso de negociación con una compañía multinacional veterinaria del TOP5 Acuerdo esperado para Q4 2016

_Situación IP: solicitud PCT. Patente concedida en México

https://www.bolsasymercados.es/mab/documentos/HechosRelev/2015/09/84980_HRelev_20150921.pdf

Conclusión final:

Recordemos que por culpa del retraso en la adquisición la compañía pierde un 31,77% en el conjunto del año, al poder culminar la misma supone una noticia muy positiva ya que el mercado desconfiaba de la capacidad de la compañía de poder sacar la compra adelante.

A partir de aquí coja por donde se coja el HR es positivo por que permite agregar resultados de la adquisición y mejorar los ratios de la compañía ganando así una nueva dimensión.

Queda solamente esperar que la empresa presente el nuevo plan de negocio para próximos años y ver si consigue licenciar algunas vacunas de aquí a próximos meses, muchas de estas vacunas podrían añadir ingresos superiores a los 5 millones de € al año durante 10 años, lo que sin duda elevaría aun mas los precios objetivo.

La noticia es muy positiva por que multiplicará por 5 las ventas y 3 el EBITDA , pero aun mejor, por que no necesita financiación externa y por ello no se diluyen los actuales accionistas.

La mejora de los ratios financieros así lo indican, incrementando a su vez el precio objetivo por comparables.

Por técnico

La noticia es lo suficientemente potente como para dejar atrás la tendencia bajista de estos meses, por ello el escenario mas probable es una subida hacia 6€ y ahí si consigue romper debería atacar la zona de 6,80€ y mas arriba los 7,60€.

La noticia es suficientemente positiva como para seguir dentro esperando nuevas noticias, no obstante la zona de soporte que no debe perder se situaría en 4,40€ que son mínimos anteriores.

Gesprobolsa

Estos informes responden a la opinión subjetiva de los analistas de bolsa, a quienes no puede imputarse responsabilidad alguna por las operaciones realizadas en función de estas recomendaciones. Queda expresamente prohibida la reproducción total o parcial de este documento o de su contenido sin el permiso expreso de bolsa. Para cualquier solicitud, sugerencia o petición deben dirigirse a gesprobolsa@gmail.com