En nuestro informe analizando la situación actual a junio de 2015 destacábamos lo siguiente:

Deuda neta a 30 de junio de 2015.

Deuda financiera de corto plazo: +1.815.077€

Deuda financiera de largo plazo: +3.599.763€

Caja e inversiones financieras de corto plazo: -982.803€

Total deuda neta: 4.432.037 €

En el primer semestre CATENON consiguió 1,360.000€ de EBITDA , si a final de año logra 2,8 millones de € de EBITDA (nuestra estimación conservadora) estaríamos hablando de un ratio Deuda/EBITDA de: 1,582 veces.

Si tomamos en consideración los resultados auditados de 2014 donde consiguió 2.103.597€ de EBITDA podemos decir que su ratio Deuda/EBITDA de 2,106 veces.

_La empresa capitaliza actualmente 19,11 millones de €, lo que nos arroja un PER de 9 veces 2015 o si se quiere 12 veces sobre el resultado de 2014.

_Un PER 10-12 como el actual es para una empresa de crecimiento moderado o sin crecimiento, como por ejemplo puede ser el caso de BARON de LEY y otras muy consolidadas.

_Para una empresa en crecimiento que espera mejorar sus ratios de endeudamiento en próximos trimestres es relativamente bajo, como poco debería moverse en un PER 15 o incluso 20 si comparamos como ya hicimos otras veces con otras empresas del sector.

_A un PER 15 veces supondría situar la cotización al menos un 50% por encima y a un PER 20 veces debería situarse un 100% por encima.

Tras el avance del 3º trimestre y la actualización de cierre del ejercicio se pueden sacar las siguientes conclusiones:

Las ventas quedaran en 13,5 millones de €, en línea con lo que esperábamos para cierre del ejercicio y supondrá un incremento de un 63%

Las ventas contratadas se incrementaran un 40% hasta 25,02 Millones de € a cierre de ejercicio.

El EBITDA: Nuestra estimación conservadora se quedaba en 2,8 millones de €

Tras la actualización quedará en 3,03M de €, este EBITDA supone un aumento del 41% respecto al de 2014, este EBITDA supone valorar la empresa a solo 7,82 veces EBITDA 2015.

Por ejemplo mas móvil lo hace a 27 veces EBITDA o ALTA a 8,01 veces.

La deuda neta bajará a 3,9 millones de € teniendo en cuenta el balance estimado de 2015 esto arroja un ratio deuda/EBITDA 1,287

La caja e inversiones financieras incrementará de 982.803€ a 1.284.000€ (muy buen dato)

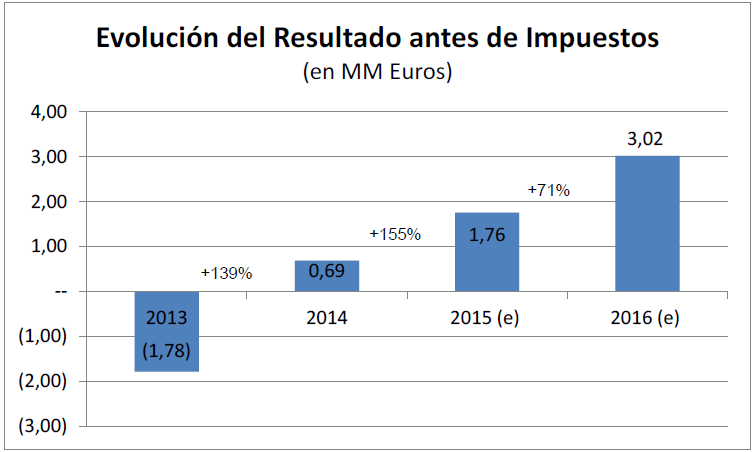

El resultado “bruto” sube de 690.000€ a 1.760.000€, recordemos que el año pasado el resultado se vio incrementado como ya explicamos en el informe en 888.785€ gracias a los “créditos fiscales”, la empresa sigue contando con ellos por lo que seguimos confiando en que pueda impulsar estos resultados al menos hasta 2,1M- 2,4M de €

A per 15 2015 la capitalización debería situarse en unos 30-36 millones de €.

Esto daría lugar a un objetivo 1,50€-1,80€

A per 20 2015 la capitalización debería situarse en unos 42-48 millones de €.

Esto daría un objetivo entre los 2,20€ y los 2,50€

Para 2016 se espera lo siguiente:

_Ventas de 19,94 millones de € +48%

_EBITDA de 4,31 millones de € +41%

_Resultado bruto de 3,02 millones de € +71%

La deuda a largo y corto plazo se situaría en 3.509.348€

La caja e inversiones financieras se incrementará de 1.284.000€ a 1.670.362€

_Esto dejará una deuda neta en 1.838.986€ ,se rebajaría a la mitad respecto a este año 2015, lo que supone muy buen dato y el ratio deuda EBITDA se situaría en 0,42 veces.

Estas estimaciones al igual que ocurrió con las de 2015 sufren una rebaja sobre lo previsto inicialmente, no obstante sus ratios PER, Ve/Ebitda, Deuda Neta, etc.. son tan bajos, que se puede decir que mantiene un elevado crecimiento a 2 dígitos.

Algo que vale 19 millones y espera obtener 3,02 de ganancia significa que se espera un PER de 6,33 veces, el mas bajo de todo el mercado nacional, al doble de lo que cotiza ahora mismo es decir 2,10€ hablaríamos de 12,66 veces 2016, un ratio al que por ejemplo cotiza ALTIA ahora mismo.

Cualquier empresa del mercado continuo o IBEX35 que estuviera dando estos crecimientos subiría como un cohete, un ejemplo es ENCE que salió de perdidas en 2014 y espera crecimiento elevado para 2016.

En bolsa no lo ha recogido:

Capitalización al cierre de 2013: 17.153.000€

Capitalización al cierre de 2014: 17.970.000€ +4,76%

Capitalización actual en 2015: 19.858.000€ +8,89%

Otra cosa bien distinta sería que la empresa se estancara ,pero va a mas y se puede seguir tranquilo esperando precios superiores.

BALANCE

Otra cosa bien distinta sería que la empresa se estancara ,pero va a mas y se puede seguir tranquilo esperando precios superiores.

En este sentido se puede apreciar además como la partida “activos por impuesto diferido” se reduce desde 1,702.906 a cierre del ejercicio 2014 a solo 837.928€ en 2016. Entendiendo por tanto que la empresa seguirá aplicando “créditos fiscales”

¿Que son los activos por impuesto diferido que tanto afecta a CATENON en sus cuentas?

El Impuesto sobre Sociedades, al contrario de lo que mucha gente piensa, es un tributo que grava la obtención de beneficios por parte de las sociedades y otras entidades jurídicas. En este sentido, si cerramos un ejercicio con pérdidas, se produce una base imponible negativa por la que no tendremos que pagar a Hacienda.

Pero, además, según el texto refundido de la Ley del Impuesto de Sociedades, en su artículo 25, las bases imponibles negativas que hayan sido objeto de liquidación o autoliquidación podrán ser compensadas con las rentas positivas de los períodos impositivos que concluyan en los 18 años inmediatos y sucesivos, activándose el conocido como crédito fiscal y contabilizando un activo por impuesto diferido

No obstante, de acuerdo con el principio contable de la prudencia valorativa, solo se reconocerá un activo por impuesto diferido en la medida en que exista una cierta probabilidad de que la empresa pueda obtener ganancias fiscales futuras que permitan la aplicación de estos activos. El plan de negocio empleado por la empresa para realizar estas estimaciones debe ser realista de acuerdo con la realidad del mercado.

Por tanto, salvo prueba en contrario, si la empresa tiene un historial continuado de pérdidas, se presumirá que no es probable la obtención de ganancias futuras que permitan compensar dichas bases negativas. En este caso, es responsabilidad de los administradores de la sociedad contribuir a no enturbiar el reflejo de la verdadera situación económica de la empresa.

El reconocimiento de estos activos puede tener una trascendencia muy importante en el devenir futuro de la empresa, hasta el punto que su no contabilización pueda incurrir en algún supuesto de reducción de capital, de acuerdo con el artículo 363.1 y el 317.1 de la Ley de Sociedades de Capital, o incluso a causa de disolución. Por esta razón, es importante que, si la empresa concurre en alguno de los supuestos que dan derecho a la contabilización del activo por impuesto diferido, lo haga.

Con la crisis, son muchas las empresas que se han visto obligadas a contabilizar estos créditos fiscales, lo que incluso ha sido motivo de polémica en los medios de comunicación por su aplicación en entidades financieras rescatadas con dinero público y contabilizadas de forma ilegal.

http://www.pymesyautonomos.com/fiscalidad-y-contabilidad/en-que-consisten-los-creditos-fiscales

Por ejemplo CATENON arrastraba perdidas en ejercicios anteriores, de ahí que en 2013 tuviera que hacer una reestructuración, como por ejemplo la que acaba de hacer AMPER o GALQ recientemente.

La empresa ha demostrado en 2014 ser capaz de ganar dinero, igualmente lo ha logrado en 2015 y 2016 se espera que sea mayor, por ello es lógico que se apunte dichos créditos fiscales en el “activo por impuesto diferido”, a medida que los va usando esta partida se reduce.

Sin tener esto en cuenta estaríamos en un PER de 11,5 veces 2015, teniendo esto en cuenta quizás estemos hablando de unas 8-9 veces, en función de lo que se compute este año.

Otro ejemplo contrario es VOUSSE que se anota esa partida y en cambio sigue perdiendo dinero, por ello no podría usarlos ni debería contabilizarlos dado que en 2015 desde luego parece que no podrá usarlos

Avance enero/septiembre:

Esto servía para hacerse a una idea de como iban las cosas en la compañía y hacer una expectativa de cara al cierre del ejercicio, como la misma ya nos la esta indicando la propia empresa en el plan de negocio hasta 2016, carece de sentido realizar estimaciones para el cierre 2015.

https://www.bolsasymercados.es/mab/documentos/HechosRelev/2015/10/12320_HRelev_20151017.pdf

Plan de negocio 2015-2016

La empresa da cifras para el cierre de ejercicio, las mismas deben estar bien atadas dado que quedan solo 2 meses y 12 días para finalizar el mismo, además amplia detalladamente apartados como flujo de caja, balance, etc.. de aquí a los próximos 14 meses.

https://www.bolsasymercados.es/mab/documentos/HechosRelev/2015/10/12320_HRelev_20151017_1.pdf

Gesprobolsa

Estos informes responden a la opinión subjetiva de los analistas de bolsa, a quienes no puede imputarse responsabilidad alguna por las operaciones realizadas en función de estas recomendaciones. Queda expresamente prohibida la reproducción total o parcial de este documento o de su contenido sin el permiso expreso de bolsa. Para cualquier solicitud, sugerencia o petición deben dirigirse a gesprobolsa@gmail.com