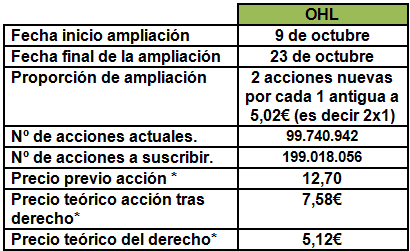

OHL Especial ampliación de capital

Esta ampliación de capital se realizará con un importante descuento sobre el precio de mercado.

Lo importante:

A cada acción de la Sociedad actualmente en circulación le corresponderá un (1) derecho de suscripción preferente sobre las Acciones Nuevas. Por cada un (1) derecho de suscripción preferente de los que se sea titular se podrán suscribir dos (2) Acciones Nuevas.

El periodo de suscripción preferente se iniciará el día siguiente al de la publicación del presente anuncio en el BORME y finalizará transcurridos 15 días naturales (el “Periodo de Suscripción Preferente”). Esto es del 9 al 23 de octubre.

1. Importe y tipo de emisión del Aumento de Capital. Aumento de capital de la Sociedad en ciento diecinueve millones cuatrocientos diez mil ochocientos treinta y tres euros con sesenta céntimos (119.410.833,60€) mediante la emisión y puesta en circulación de ciento noventa y nueve millones dieciocho mil cincuenta y seis (199.018.056) nuevas acciones ordinarias de la Sociedad de la misma clase y serie que las actualmente en circulación (las “Acciones Nuevas”) que se emitirán al tipo de emisión unitario (es decir, nominal más prima de emisión por acción) de cinco euros con dos céntimos (5,02€) (sesenta (0,60€) céntimos de euro de valor nominal más cuatro euros con cuarenta y dos céntimos (4,42€) de prima de emisión por acción) (el “Precio de Suscripción”) a desembolsar mediante aportaciones dinerarias en el momento de la suscripción.

La ampliación esta asegurada, por lo que es muy poco probable que el derecho pueda irse a 0,00 como ocurrió con AMPER en su día.

_La ampliación comienza mañana tal como fue publicado en HR http://www.cnmv.es/Portal/HR/ResultadoBusquedaHR.aspx?nreg=229485&th=H

_Publicación en BORME: https://www.boe.es/borme/dias/2015/10/08/pdfs/BORME-C-2015-9665.pdf

_Nota sobre acciones: http://www.ohl.es/media/626782/Folleto-Ampliacion-de-Capital-OHL-07102015-.pdf

Efecto “ilusión óptica” Explicamos en que consiste

Una vez se entrega el derecho queda una sensación de desplome “real” en el precio de la acción, dicho desplome se produce por la salida a negociación de los derechos sobre las acción, en el caso de OHL hablamos de un descenso de 5,12€ hasta los 7,58€

Es decir ,en términos reales el accionista antiguo no pierde dinero por que tiene una acción y un derecho , ambos pueden ser negociados en mercado y juntando ambos precios teóricos tienen el mismo valor que la sesión previa al inicio de contratación de los derechos.

En la actualidad los números de OHL son los siguientes:

Nº de acciones: 99.740.942

Nº de acciones que se pretenden emitir: 199.018.056

Capitalización previa al inicio de la ampliación de capital: 1.301.619.293 €

Capitalización tras inicio de ampliación de capital*: 756.036.340

Como se puede apreciar la compañía reduce su capitalización, pasando en este caso a 756 millones de € , una fuerte entrada de dinero intentando aprovechar el fuerte descuento del titulo provocará subidas en el precio.

Normalmente en los inicios de ampliaciones de este tipo se ven fuertes subidas en la cotización, en algunos casos llegando a cerrar el GAP , cuanto mayor es el descuento menos liquidez queda en mercado y una entrada de dinero provoca subidas mayores en el titulo.

¿Y el derecho que?

En toda ampliación de capital hay un derecho de suscripción por cada acción antigua, en este caso estarán cotizando de igual modo 99.740.942 derechos.

Los derechos cotizan de igual manera que si fueran acciones ,se pueden comprar o vender o suscribir durante el periodo de contratación del mismo , en este caso del 9 de octubre al 23 de octubre

¿El derecho puede bajar?

El derecho evidentemente puede bajar, pero al producirse un efecto cuello de botella en la acción y subir el precio de la acción ,una entrada vía derechos deja un descuento importante sobre comprar la acción en mercado, en ese momento se hace atractiva la inversión vía derechos por que un inversor puede sacar un descuento importante suscribiendo las acciones.

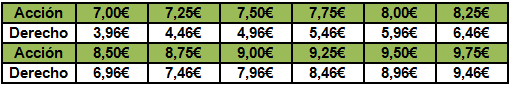

Si la acción sube por ejemplo a 8.50€ ¿Que pasaría?

Muchos inversores verían posibilidad de entrar en OHL vía derechos por que suscribiendo acciones nuevas obtendría un descuento frente a la cotización de la acción de un 12,13% (precio derecho 5,12€), entonces el derecho tiende a ir al alza a medida que la acción sube.

Para que nos hagamos una idea, tras el inicio de la ampliación de capital la cotización de OHL sube a 8,50€, este precio equivaldría a un derecho en 6,96€, que permitiría suscribir como comentamos arriba 2 acciones a 5,02€ (2×1 2nuevas cada derecho) Entonces lo normal es que el precio del derecho también suba, cuanto mas suba la acción , mas subirá el derecho.

Tabla de valores teóricos acción/derecho según cotización de la acción

Recordad que 1 derecho hay que aportar 10,04€ correspondiente a 2 acciones.

Aquí se puede ver comprando según a que precio el derecho, al precio que saldrían dichas acciones.

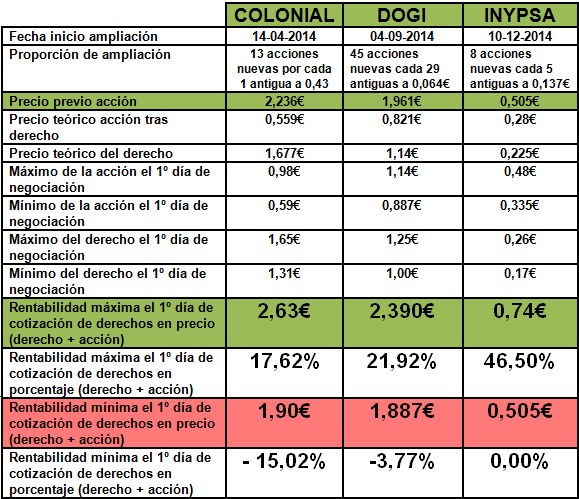

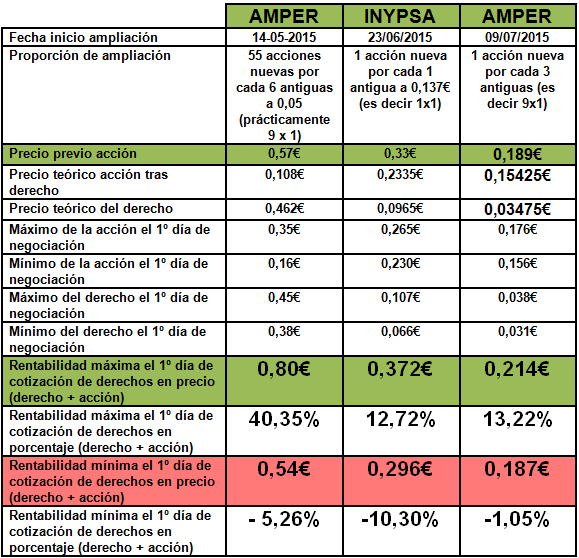

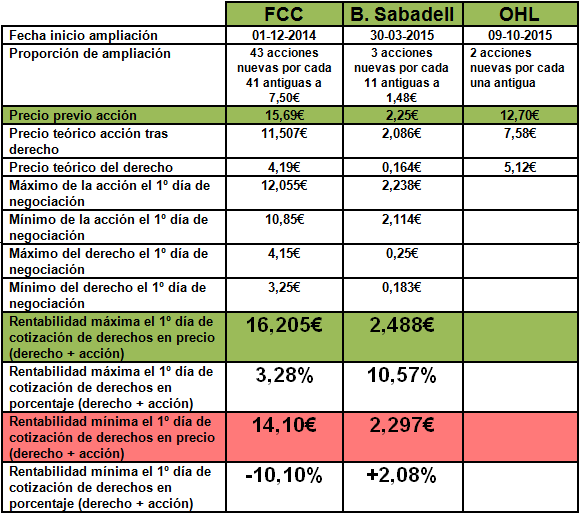

Cuadro comparativo de otras ampliaciones de capital con fuerte descuento.

Precio del derecho: Marca siempre el mínimo en apertura del 1º día y la caída no es cuantificable, una vez abre la cotización de la acción siempre sube, en todos casos el derecho se pudo vender sin problemas al valor teórico del mismo.

En definitiva: Es poco previsible que la suma de ambas pueda arrojar perdidas a la vista del cuadro anterior, en el caso de OHL el inversor era ya consciente de dicha ampliación y quien no quería acudir a la misma ya habrá vendido hace tiempo o quien quería vender acciones para luego suscribir a 5,02€ comprando derechos seguramente ya lo hizo.

En la actualidad parece difícil ver una venta masiva de derechos puesto que la gente ya se hizo a la idea de tener que aportar por cada acción actual 2 nuevas o lo que es lo mismo 10,04€ x cada acción que se tiene en cartera

Gesprobolsa

Estos informes responden a la opinión subjetiva de los analistas de bolsa, a quienes no puede imputarse responsabilidad alguna por las operaciones realizadas en función de estas recomendaciones. Queda expresamente prohibida la reproducción total o parcial de este documento o de su contenido sin el permiso expreso de bolsa. Para cualquier solicitud, sugerencia o petición deben dirigirse a gesprobolsa@gmail.com