A la hora de seleccionar una inversión, debemos realizar una serie de consideraciones previas. Tenemos que analizar qué características deseamos, de acuerdo con una serie de parámetros (que detallaremos a continuación) y valorar su rentabilidad en función de alguno de los métodos existentes.

Qué factores debemos tener en cuenta a la hora de decidir una inversión

- Rentabilidad-riesgo: Hay inversiones que se consideran más seguras y otras que no lo son tanto. En algunos casos, el rendimiento es incierto, e incluso puede suceder que perdamos parte o todo nuestro capital. Por ello, hay que ponderar muy bien el binomio rentabilidad-riesgo. De manera sencilla, esto significa que a igualdad de rentabilidad, escogeremos la opción que minimice el riesgo y a igualdad de riesgo, aquella que nos proporcione un mayor rendimiento.

- El volumen de inversión necesario. Algunas inversiones pueden ser interesantes, pero nos encontramos con que los mínimos para invertir están fuera de nuestro alcance. No obstante, a veces podemos esquivar este inconveniente, buscando otras alternativas. Por ejemplo, si creo que el sector inmobiliario va a ir bien, a lo mejor no puedo invertir directamente en “ladrillo” adquiriendo una vivienda, pero…¿por qué no apostar por el sector a través de un fondo de inversión?

- El carácter de la inversión: Las hay estratégicas, a largo plazo, mientras que otras serán más tácticas, con las que intentaremos obtener dinero más a corto plazo.

- El coste del capital. Dependiendo de la inversión que estemos considerando, el coste puede ser diferente, y deberemos tenerlo en cuenta a la hora de realizar los cálculos. Por ejemplo, alguien me ofrece una inversión a la que sólo puedo acceder aportando determinado capital, y como no dispongo de él en su totalidad, tengo que obtener un crédito por la diferencia. A la hora de analizar su rentabilidad debo descontar el coste de dicho endeudamiento.

- La fiscalidad. Aunque éste no debe ser un aspecto determinante en sí mismo a la hora de decidirnos por un producto, sí puede hacer que nos decantemos por una u otra alternativa si otras características son similares, puesto que los incentivos fiscales aumentan su rentabilidad.

- Fecha de amortización. Debemos analizar temas como a qué plazo tenemos que invertir, cuándo podemos recuperar nuestro dinero en caso necesario, y si esta disposición anticipada tiene un coste.

- La liquidez. ¿Podemos hacer líquida nuestra inversión con facilidad? ¿Existe un mercado accesible para ese tipo de activos?

- La estabilidad de las cotizaciones. Que una inversión sea más o menos volátil, no es bueno ni malo en sí mismo; eso sí, tenemos que preguntarnos si eso es lo que queremos. A mayor volatilidad, más riesgo estamos asumiendo pero tendremos también la posibilidad de conseguir rentabilidades más altas.

- La periodicidad en el cobro. Hay alternativas que suponen ingresos periódicos (por ejemplo, un título de renta fija que me paga un cupón trimestral), mientras que otras implican un único cobro (unas acciones que compro a un precio y vendo a uno superior).

- La naturaleza de los rendimientos esperados. ¿Qué beneficios se espera obtener? ¿Son sólo monetarios?

Métodos de valoración

A continuación vamos a ver diversos métodos de valoración que podemos utilizar para evaluar nuestras inversiones.

TAE

Un indicador que se utiliza habitualmente en los préstamos, pero también en determinados tipos de inversión, es la TAE (Tasa Anual Equivalente), que nos muestra el rendimiento efectivo de un producto de forma anualizada, lo cual nos permite comparar inversiones con diferentes períodos de maduración o diferentes intervalos de cobro.

En ocasiones puede resultar más complicado decidir si debemos realizar determinada inversión o qué alternativa resulta más provechosa. En estos casos, puede ser interesante recurrir a métodos matemáticos como el VAN y la TIR, que nos indiquen cuál es el mejor camino a tomar.

El Valor Actual Neto (VAN)

A través de este mecanismo de valoración, calculamos la rentabilidad de una inversión en la que recibiremos una serie de cobros en el futuro, a un tipo de interés fijado. Hay que tener en cuenta que no es lo mismo percibir 100 euros en la actualidad que hacerlo dentro de un año, y con este método actualizamos los flujos percibidos en el futuro según un tipo de interés. Si estos flujos son mayores que el capital invertido, el VAN es positivo y el proyecto será aceptable.

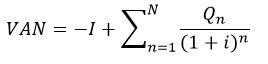

Con este sistema, además, podemos comparar distintas inversiones con diferentes periodos de maduración, de manera que, cuanto mayor sea el VAN, más rentable será nuestra inversión. La fórmula matemática sería:

Donde I es la inversión inicial, i es la rentabilidad de la inversión, Q es el flujo de caja y n es el número de años de la inversión.

TIR (Tasa Interna de Retorno)

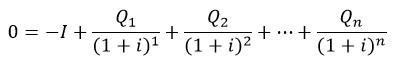

El TIR es una manera similar de evaluar inversiones, ya que sería el tipo de interés en el cual el VAN es igual a cero. Su fórmula sería:

De esta manera, si estamos contemplando una alternativa, tendría sentido cuando la tasa interna de retorno sea superior o igual al tipo de interés que deseamos. Si estamos escogiendo entre dos inversiones, elegiríamos aquella cuya TIR fuese superior.

Fuente: Self Bank